به گزارش صدای بورس سال ۱۴۰۰ در حالی به پایان رسید که دولت توانست به کمک فروش بیشتر و افزایش قیمت نفت، از میزان کسری بودجه و بخشی که میبایست با فشار به منابع بانکها و بانک مرکزی تأمین میشد، بکاهد. با این وجود پایه پولی حدود ۳۲ درصد رشد کرد، تقریباً مشابه سالهای ۹۹ و ۹۸ اما به لحاظ مقداری بیشترین میزان رشد پایه پولی در یکسال در طول سال ۱۴۰۰ محقق شده است ولی به دلیل امیدها به احیای برجام به نظر میرسید که انتظارات تورمی ثابت شده است در نتیجه مشاهده میشد که تورم نقطه به نقطه رو به کاهش گذاشته بود.

با گره خوردن روند مذاکرات و همینطور افزایش چشمگیر دستمزدها در اقتصاد کشور، دادههای در دسترس نشان میداد که انتظارات تورمی در فروردین ۱۴۰۱ شروع به افزایش گذاشته است. برای جلوگیری یا تخفیف اثرات افزایش انتظارات تورمی و همچنین رشد پایه پولی در ماههای پایانی سال ۱۴۰۰، بانک مرکزی به منظور کنترل رشد نقدینگی، ناچار به واکنش شد چون حذف ارز ترجیحی و افزایش دستمزدها، تورم از جنس سمت عرضه محسوب میشوند و بانک مرکزی برای کنترل تبعات تورمی آنها کار خاصی نمیتواند انجام دهد بنابراین به نظر میرسد که سعی داشته تا در کنترل تورم سمت تقاضا که از سمت نقدینگی میگذرد، سختگیرانهتر عمل کند. بهطور خلاصه کنترل نقدینگی از محل: ۱- استقراض نکردن دولت از بانک مرکزی (برداشت در قالب تنخواه) و ۲- اضافه برداشت نکردن بانکها از بانک مرکزی و ۳- کنترل رشد خلق پول بانکی قابل تحقق است.

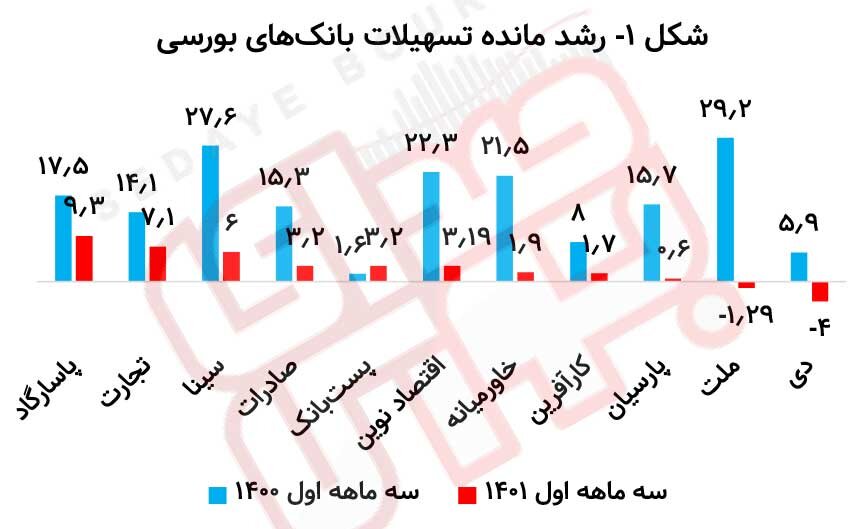

در مورد اولی، ظاهراً دولت برخلاف سال گذشته، در سال ۱۴۰۱ تاکنون تنخواهی از بانک مرکزی دریافت نکرده و این خود به مهار رشد نقدینگی حداقل در فروردین ماه کمک کرده است. در مورد دوم، منوط شدن اضافه برداشت بانکها از بانک مرکزی به ارائه وثیقه نقدشونده مطابق حکم قانون بودجه ۱۴۰۱، عمده تقاضای منابع از سوی بانکها را به سمت بازار بین بانکی هدایت کرده است. در مورد کنترل رشد خلق پول بانکی یا به عبارت دیگر کنترل مقداری رشد ترازنامه بانکها، باید گفت بانک مرکزی در تلاش بوده است تا این سیاست را از پاییز سال گذشته اجرایی کند و به نظر میرسد در سه ماه ابتدای سال جدیتر پیگیری شده است. بانکها به لحاظ شاخصهای ثبات و سلامت دارای وضعیتهای متفاوتی هستند و براساس مقررات پیشبینی شده در بانک مرکزی به بانکهای دارای وضعیت شاخص ثبات و سلامت سالمتر اجازه رشد ترازی بیشتر و به بانکهایی که در وضعیت ناسالمتری فعالیت میکنند، اجازه رشد ترازنامهای کمتری داده میشود. اطلاعات منتشر شده از سوی بانکهای بورسی نیز حاکی از رشد بسیار کمتر مانده تسهیلات این بانکها در بهار ۱۴۰۱ در مقایسه با بهار سال گذشته است (شکل ۱).

همینطور ابزار دیگر در اختیار بانک مرکزی برای کنترل منابع در اختیار بانکها و تأثیر بر نرخ بهره، توافق بازخرید اوراق یا همان ریپو است. به این معنی که بانکهای دارای کسری منابع با ارائه درخواست به بانک مرکزی، با وثیقهگذاری اوراق خود نزد بانک مرکزی اقدام به دریافت تسهیلات کوتاه میکنند و موظف میشوند که در تاریخ مشخص اوراق را از بانک مرکزی بازخرید کنند. بانک مرکزی میتواند با تصمیمگیری راجع به نرخ و میزان موافقت با درخواستهای بانکها، نقدینگی در دسترس شبکه بانکی را کنترل کند.

در سه ماه نخست امسال، این بانک تلاش کرد تا ابتدا در بازار ریپو در موضع جذب نقدینگی قرار بگیرد. این رفتار سیاستگذار پولی البته در نیمه اول سال ۱۴۰۰ نیز قابل مشاهده بوده است ولی میتوان گفت که در سه ماه نخست سال جاری شدت بیشتری گرفته است. با فشار بر منابع بانکها و افزایش تقاضای مستمر در بازار بین بانکی ناشی از محدود شدن اضافه برداشت بانکها به موجب قانون بودجه ۱۴۰۱، نرخ بهره بین بانکی رو به افزایش گذاشت. بانک مرکزی نیز در واکنش به افزایش نرخ بهره بین بانکی، مجبور شده است تا نرخ ریپو را از ۱۹ درصد در ابتدای سال به ۱۹.۸ درصد در هفته اول تیر ماه برساند (شکل ۲و۳).

به نظر میرسد رشد به دلیل تحت کنترل نبودن تورم سمت عرضه برای بانک مرکزی، تا جای ممکن این بانک تلاش کرده است تا محدودیتهای رشد نقدینگی را در دستور کار قرار دهد. هرچند برای قضاوت موفقیت این سیاستها نیاز است تا دادههای پایهپولی و نقدینگی اردیبهشت و خرداد منتشر و بررسی شوند البته باید توجه کرد که میزان یارانه نقدی دولت به مردم که بابت جبران حذف ارز ترجیحی میپردازد در حدود ماهی ۲۳ هزار میلیارد تومان است و شارژ حسابها به اضافه افزایش حقوق بازنشستگان تلاطم زیادی بر وضعیت منابع بانکها در این سه ماه تحمیل کرده است که دقیقاً تصویر آن بر بازار بین بانکی به ویژه در هفته آخر ماه خرداد، قابل رؤیت بوده است.

موضوع مهمتری که در مساله نرخ بهره و سیاستگذاری در مورد آن وجود دارد، مسأله کارا نبودن کانال نرخ بهره در اقتصادهای در حال توسعهای چون اقتصاد ایران، بهدلیل نبود بازارهای مالی توسعهیافته و عمیق است. از اینرو سازوکار انتقال اثرات سیاست پولی عمدتاً از مسیر کنترل رشد تسهیلات از اهمیت به مراتب بیشتری برخوردار است. از آنجا که در اقتصادهایی همچون اقتصاد ما، ثبات نرخ ارز، تعادل حساب جاری و ذخایر ارزی مطلوب نیز از اهمیت بسزایی برخوردار است بنابراین مسأله سیاست پولی و اتخاذ سیاست مناسب پولی، پیچیدهتر میشود. به دلیل همین پیچیدگی نیز دیگر بانک مرکزی نمیتواند مانند کشورهای توسعهیافته عمده تمرکزش را بر متغیری پولی و کانال نرخ بهره، بگذارد و سیاست پولی در این شرایط میتواند از کانالهای دیگری همچون نرخ ارز، قیمت داراییها و حجم تسهیلات بر تورم تأثیر بگذارد در نتیجه تغییراتی که در بهار ۱۴۰۱ به تصویر کشیده مثال خوبی از تلاش بانک مرکزی برای کنترل نقدینگی و تورم، بدون استفاده چندانی از نرخ بهره است.

نرخهای بهره به چه سمتی حرکت میکند؟

نکتهای که واضح بهنظر میرسد این است که انتظارات تورمی پس از فروردین ۱۴۰۱ رو به رشد گذاشته است. واکنش قیمت ارز و طلا به اخبار برجامی، رشد شدید قیمت و حجم معاملات مسکن همه نشان دهنده این هستند که انتظارات تورمی تغییر قابل توجه داشتهاند. در صورتی که شرایط فعلی باقی بماند و احیای برجام صورت نگیرد، ثابت بودن نرخهای سود اسمی منجر به تشدید وضعیت میشوند در نتیجه میتوان انتظار داشت که سیاستگذاری پولی نرخهای تحت اختیار خود را به سمت بالا حرکت دهد. گرچه این کار هم منجر به تشدید هزینه تأمین مالی بنگاهها و هم دولت میشود و خطر کند شدن فعالیتهای اقتصادی را بیشتر میکند ولی میتواند تا حدی به کنترل تکانه تورمی ناشی از به نتیجه نرسیدن برجام کمک کند اما همانطور که پیشتر اشاره شد، نمیتوان انتظار زیادی از ابزار نرخ بهره در شرایط فعلی داشت و احتمالاً افزایش نرخها محدود خواهد بود ولی به هر حال به عنوان یک قاعده کلی چون در ارزشگذاری نرخ بازدهی مورد انتظار یا نرخ بهره موجود در آن بازار در مخرج کسر قرار میگیرد، انتظار میرود که اگر نرخ بهره زیاد شود، قیمت آن دارایی کم شود. بنابراین افزایش نرخ بهره در ادامه با کاهش ارزش در بازار سهام و بازارهای مشابه همراه خواهد بود.

در صورت احیای برجام انتظار میرود با آزاد شدن لااقل بخشی از منابع بانک مرکزی و بانکها، فشار بر منابع بانکها کاهش یابد و نرخ بهره در بازار بین بانکی برای مدتی به ثبات رسیده و احتمالاً رفته رفته کاهش یابد و به دنبال آن سایر نرخهای بهره فشار رو به بالایی تجربه نخواهند کرد و طبعاً ریسکی از این محل بازار را تهدید نمیکند.

در پایان به نظر میرسد که بیشتر از آنکه تغییرات خود نرخ بهره برای بازار سرمایه مهم باشد، قابلیت پیشبینی رفتار سیاستگذار پولی مهم است و اینکه با شرایط موجود تورم، بیکاری، تولید و ... سرمایهگذاران بتوانند پیشبینی کنند که نرخ بهره به چه سمتی هدایت میشود. این خود درجهای از نااطمینانی را کم و به کشف کارای قیمتها کمک میکند.

-

احسان حاجی علی اکبر - مدیرعامل شرکت سرمایهگذاری هدف حافظ