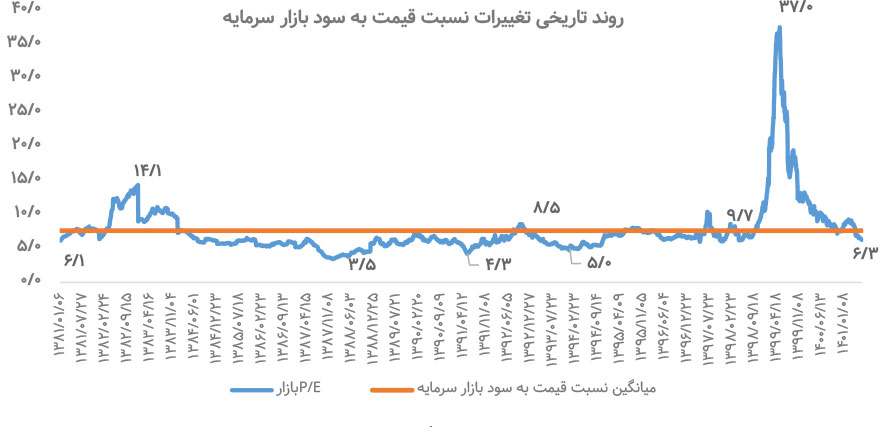

به گزارش صدای بورس بررسی روند تاریخی نسبت قیمت به سود (P/E) به عنوان یکی از مهمترین معیارهای سنجش ارزندگی بازار گواهی از آن میدهد که همواره با نزدیک شدن این نسبت به محدوده ۵/۵ تا ۶ واحد، واکنش سرمایهگذاران را به همراه داشته و شاهد برگشت بازار از این محدوده بودهایم. اگرچه با مشاهده روند تاریخی تغییرات قیمت عمده سهام قابل معامله در بازار سرمایه به رفتار تودهوار و حرکت دستهجمعی آنها پی میبریم، اما بیشک آنچه سبب تمایز بازدهی اکتسابی سهامداران در بلندمدت میشود، ورود در نقطه مناسب به سهام و صنایع جذاب از دید سرمایهگذاری بلندمدت است. پیش از ورود به موضوع اصلی این گزارش به این نکته اشاره کنم که این پیشبینی براساس وضعیت اقتصاد جهانی و شرایط داخلی کشور در اول مهرماه جاری در نظر گرفته شده است.

اینبار نیز پس از ریزش حدوداً ۱۴ درصدی شاخص کل از ابتدای خردادماه ۱۴۰۱، مجدداً بازار در محدوده ارزندگی تاریخی خود قرار گرفته است؛ از اینرو پیشبینی ما بر تغییر روند قیمتی عمده صنایع از اوایل پاییز پیش رو و رشد آنها نسبت به محدوده فعلی است. در ادامه سعی داریم تا به معرفی صنایعی بپردازیم که به نظر از پتانسیلهای لازم برای رشد مازاد بر بازار، بعد زمانی حداقل میانمدت برخوردارند.

صنعت مواد و محصولات دارویی

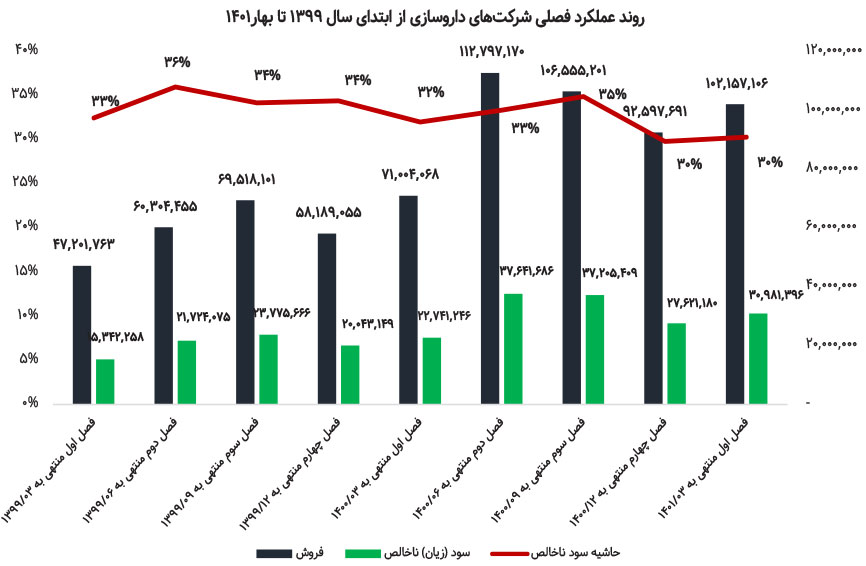

آخرین بازمانده از نسل صنایع مشمول دریافت ارز ترجیحی، صنعت دارو و شرکتهای فعال در این صنعت بودند که بهمرور طی سالیان اخیر از وزن مواد اولیهای شامل ارز ۴۲۰۰تومانی کاسته شد تا جایی که نقطه اوج این آزادسازی در تابستان امسال به وقوع پیوست و نرخ ارز نیمایی مبنای خرید این مواد شد. اما رشد بهای تمامشده بهخودیخود جذابیتی نداشته و گاهی میتواند به منزله یک نکته منفی تلقی شود؛ اما آنچه به عنوان پتانسیل اصلی این صنعت نام برده میشود، اصرار شرکتهای داروساز بر حفظ میانگین نرخ حاشیه سود عملیاتی شرکت است. این اتفاق در صورتی به وقوع خواهد پیوست که افزایش نرخهای مقطعی به محصولات مربوطه اعطا شود. بنابر اعلام وزارت بهداشت، در طرحی به نام «دارویار» یارانه داروها به انتهای زنجیره منتقل میشود و از طریق بیمهها به مصرفکننده نهایی تخصیص مییابد. این اقدام سبب میشود تا شرکتهای داروسازی بهراحتی افزایش نرخهای موردنیاز را دریافت کنند. اعتقاد ما این است که بهمرور شاهد افزایش بیشازپیش در مبالغ فروش در شرکتهای دارویی و بالطبع رشد سودآوری آنها خواهیم بود.

صنعت زراعت و خدمات وابسته

طی سالیان اخیر دولت با کنترل نرخ مصرف خوراک دام و از سوی دیگر ممانعت در افزایش نرخ شیر به نوعی جلو رشد حقیقی سودآوری شرکتهای دامپروری را گرفته بود. اما تقریباً از اردیبهشت سال جاری بود که رفتهرفته شاهد افشاییات شرکتهای دامپروری در خصوص آزادسازی نرخ خوراک دام و نیز دریافت مجوز افزایش نرخ فروش شیر توسط شرکتها بودیم. این موضوع از طرفی رشد بهای تمامشده و از سوی دیگر افزایش مبالغ فروش را به همراه خواهد داشت. اما نکته حائز اهمیت در خصوص شرکتهای فعال در این صنعت روش حسابداری منحصربهفردی است که عملاً رشد بهای تمامشده را با تأخیر در صورتهای مالی شناسایی میکند، این موضوع سبب میشود تا شرکتهای فعال در این صنعت گزارشهای جذابی را روانه کدال کرده و جزء صنایع پرتقاضا در ادامه سال ۱۴۰۱ باشند.

صنعت محصولات غذایی و روغنی

همزمان با وقوع تنش میان روسیه و اوکراین، ترس از پیدایش خلل در زنجیره تأمین غلات و بالطبع دانههای روغنی منجر به رشد بیسابقهای در نرخ جهانی این اقلام شد. از طرفی شرکتهای تولیدکننده روغن خوراکی به دلیل وارداتی بودن مواد اولیه مصرفی و رشد شدید آنها، مجوز افزایش نرخ دریافت کردند. اما آنچه در این میان جلبتوجه میکند، بازگشت مجدد قیمتهای جهانی روغن خام به محدوده پیشین است. این در حالی است که اگرچه کمی از نرخ فروش محصول نهایی شرکتهای روغنی کاسته شد؛ اما همچنان نسبت به قبل فرایند عملیاتی شرکت از جذابیت بالای سودآوری برخوردار است بهطوریکه نسبت قیمت به سود در برخی شرکتهای فعال در این صنعت در محدوده کمتر از ۵ قرار میگیرد. در سایر شرکتهای غذایی نیز کمابیش اتفاقی مشابه شرکتهای روغنی رخ داده که این موضوع در کنار اصلاح شدید قیمتی سبب میشود تا در موج صعودی بعدی بازار سرمایه بازدهی مطلوبی را عاید سهامداران خود کنند. ازجمله دیگر نکات مثبتی که در خصوص این صنعت میتوان اشاره کرد نبود تهدیدهایی همچون کاهش تولید ناشی از قطع انرژی، بحران تأمین مواد اولیه مصرفی، عدم تحقق برنامه فروش محصولات ناشی از تشدید تحریم و مشکلاتی از این قبیل است. از سوی دیگر یکی از عواملی که سبب اجتناب سرمایهگذاران از ورود به این صنعت در سالهای گذشته میشد، عدم ارزندگی سهام این قبیل شرکتها به واسطه حباب قیمتی شکلگرفته در سهامشان بود؛ اما اکنون میتوان گفت در سرمایهگذاری به دید میانمدت و بلندمدت از ریسک بسیار پایینی برخوردار است.

مرتضی رباطمیلی- تحلیلگر بازارسرمایه

منبع: ماهنامه بازار و سرمایه شماره ۱۳۱