طبیعی است که برای بررسی این صنعت باید به بررسی نفت خام پرداخت. نفت خام از عناصر کربن و هیدروژن تشکیل شده که یکی از انواع هیدرو کربورهاست و به اعتبار ترکیبات هیدروکربوری و میزان گوگرد آن به نفت خام سبک و سنگین و ترش و شیرین طبقهبندی میشود. واحد رایج نفت بشکه است و هر بشکه حاوی حدود ۱۵۹ لیتر است.

عوامل موثر بر قیمت نفت

نفت به عنوان یکی از کالاهای اساسی است که دچار نوسانات بسیاری میشود و عوامل متعددی از جمله موارد ذیل موثر هستند.

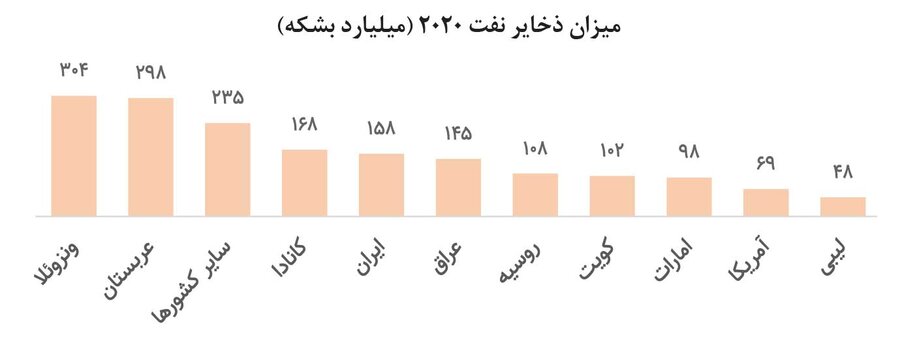

اوپک پلاس: سازمان کشورهای صادرکننده نفت میتواند با تعیین اهداف تولید برای اعضای خود، تأثیر قابل توجهی بر قیمت نفت داشته باشد. اوپک شامل کشورهایی است که برخی از بزرگترین ذخایر نفت جهان را دارند. در آغاز سال ۲۰۲۰، اعضای اوپک حدود ۷۱ درصد از کل ذخایر نفت خام اثبات شده جهان را در اختیار داشتند و ۳۶ درصد از کل تولید نفت خام جهان در سال ۲۰۲۰ را به خود اختصاص دادند.

به طور کلی عوامل تاثیرگذار بر قیمت نفت عبارتند از:

- میزان تبعیت اعضای اوپک از سهمیههای تولید

- توانایی یا تمایل مصرفکنندگان برای کاهش مصرف نفت

- رقابت تولیدکنندگان غیراوپک در هنگام تغییر قیمت نفت

- کارایی تولید کنندگان اوپک در عرضه نفت در مقایسه با تولیدکنندگان غیراوپک

معاملهگران: قیمت نفت به شدت تحت تأثیر معاملهگرانی است که بر اساس تصوراتشان از عرضه و تقاضای آتی نفت، در بازار کالاها برای قراردادهای آتی نفت پیشنهاد می دهند.

رشد اقتصادی: قیمت نفت خام بر اساس عرضه و تقاضای جهانی تعیین می شود. رشد اقتصادی یکی از بزرگترین عوامل تأثیرگذار بر قیمت نفت و تقاضای فرآوردههای نفتی و در نتیجه نفت خام است. اقتصادهای رو به رشد تقاضا برای انرژی به طور کلی و به ویژه برای حمل و نقل کالاها و مواد از تولیدکنندگان به مصرفکنندگان را افزایش می دهند.

بلایای طبیعی: بلایای طبیعی و انسانی میتوانند بر قیمت نفت تأثیر بگذارند، البته اگر به اندازه کافی چشمگیر باشند. از بارزترین مثال آن میتوان به همهگیری کرونا در سراسر جهان اشاره کرد.

ونزوئلا با ۳۰۴ میلیارد بشکه، بیشترین میزان ذخایر نفت دنیا را دارد. ایران نیز با ۱۵۸ میلیارد بشکه نفت خام در ردههای ابتدایی قرار دارد.

تفاوت پالایشگاههای ایران و دنیا

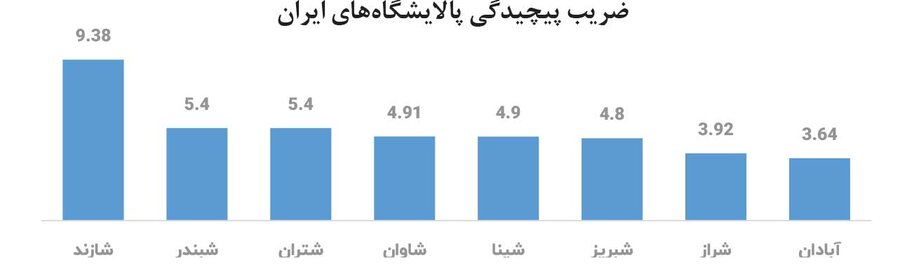

یکی از موارد مهمی که پالایشگاههای ایران و دنیا با یکدیگر تفاوت اساسی دارند، ضریب پیچیدگی یا NCI است. ضریب پیچیدگی نحوه عملکرد پالایشگاه را از نظر قابلیت تولید فرآوردههای با ارزش افزوده بیشتر نشان میدهد و در مقیاس ۱ تا ۲۰ اندازهگیری میشود. در واقع هر اندازه پیچیدگی پالایشگاه بیشتر باشد، توان تبدیل خوراک سنگین نفتی به محصولات سبکتر، باکیفیتتر و با ارزشتر بیشتر شده و ایجاد ارزش افزوده پالایشگاه ارتقا مییابد. ضریب پیچیدگی پالایشگاههای ایرانی در محدوده ۴.۷ است اما در سایر دنیا به طور متوسط ۷ است.

تفاوت دیگر، نحوه توزیع فرآوردههای پالایشی در ایران توسط شرکت ملی پالایش و پخش انجام است اما در سایر کشورها تولید و توزیع فرآوردهها تفکیک شده نیست و از این بابت مالیات سنگینی باید به دولت بپردازند. در حالی که شرکتهای پالایشی ایران مشمول معافیتهای مالیاتی هستند. از دیگر موارد تفاوت بین پالایشگاهها به قدمت پالایشگاههای ایرانی می توان اشاره کرد که به بیش از ۳۰ سال میرسند و موارد طرح توسعه و سرمایهگذاری به دلیل تحریمها و بالا بودن هزینه به کندی پیش میروند در صورتی که در سایر دنیا همچون چین سرعت رشد و بهرهبرداری بالاست.

مفهوم کرک

حاشیه سود تولید فرآورده نفتی از خوراک را کرک اسپرد میگویند و در دنیا روال بررسی موقعیت شرکتهای پالایشی بر همین اساس است. ممکن است در مقطعی که قیمت نفت رشد می کند، میزان افزایش در فرآورده بیشتر یا کمتر از تغییر قیمت نفت باشد و یا برعکس. لذا نمی توان با افزایش یا کاهش قیمت نفت حکم به تعدیل مثبت یا منفی پالایشیها داد، با این حال بازار سهام با چنین نگرشی که رشد قیمت نفت به نفع پالایشیها است، بر روی آنها اقدام به سرمایهگذاری میکند. کرک اسپرد از اختلاف بین یک بشکه نفت خام و یک بشکه فرآورده به دست میآید. به طور مثال اگر یک بشکه نفت خام ۹۵ دلار و یک بشکه بنزین ۱۱۵ دلار باشد کرک اسپرد بنزین ۲۰ دلار تعیین میشود و هرگونه افزایش فاصله بین این دو منجر به تعدیل مثبت خواهد شد. به علاوه برای محاسبه کرک سبد محصولات باید میانگین وزنی محصولات را لحاظ کرد.

در نمودار روند ماهانه نرخ نفت خام و کرک اسپرد محصولات پالایشی آورده شده است. نرخ نفت خام در اواخر سال ۹۸ به دلیل همهگیری کرونا شروع به ریزش کرد و تا چندماهه ابتدایی سال ۹۹ ادامه داشت که این مورد موجب کاهش کرک اسپرد شد. اما پس از آن نرخ نفت به دلیل بهبود شاخصها اقتصادی و به خصوص چین شروع به افزایش کرد و از اسفند ماه سال ۱۴۰۰ جنگ روسیه و اوکراین موجب افزایش نرخ نفت تا حدود ۱۴۰ دلار نیز شد. همه اتفاقات در نرخ نفت بر کرک هم موثر است اما رابطه یک به یک با یکدیگر ندارند. در شرکتهای ایرانی نرخ نفت با تخفیف به پالایشگاهها تحویل داده میشود اما محصولات اصلی با قیمتهای جهانی و با دلار ۲۸,۵۰۰ تومان محاسبه میشود.

پیش بینی قیمت نفت

در دو ماهه ابتدایی سال ۲۰۲۳ با کاهش نسبی تورم امریکا و اروپا و فروکش کردن چشمانداز رکودی اقتصاد کلان، قیمت نفت در ۸۲ دلار/ بشکه باقی ماند. پیشبینی ۶ موسسه بینالمللی برای ادامه سال ۲۰۲۳ صعودی اما با شیب ملایم است زیرا انتظارات نسبت به رشد تقاضای چین و هند افزایشی است. پیشبینی میشود قیمت نفت به صورت میانگین در محدوده ۸۷ دلار قرار بگیرد. حداقل قیمتی ۸۰ دلار و حداکثر ان ۹۲ دلار است.

فرمول خوراک پالایشگاهها در ۴ سال متوالی تغییر کرده است. آخرین تغییرات مربوط به ابلاغیه ۱۸ مرداد سال ۱۴۰۱ است که قیمت نفت تحویلی با لحاظ میزان سبکی و سنگینی و میزان گوگرد آن محاسبه میشود.

صنعت پالایشگاه در بازار سرمایه

از میان شرکتهای فعال در صنعت پالایش، ۶ شرکت در بازار سرمایه پذیرش شدهاند که در جدول زیر، اطلاعات نماد بورسی متعلق به شرکتهای فعال پذیرششده در سازمان بورس و اوراق بهادار تهران را مشاهده میکنید. ارزش بازار شرکتهای قابلمشاهده در جدول حدود ۶۲۰ هزار میلیارد تومان است که در مجموع حدودا ۷ درصد از ارزش کل بازار را تشکیل میدهد. سهام شناور این گروه به طور متوسط ۲۶ درصد است که در بین آنها پالایش نفت تبریز و نفت لاوان کمترین سهام شناور آزاد را دارند.

برای داشتن دید بهتر نسبت به سود و زیان، آیتمهای مهم و اثرگذار بر صنعت در جدول زیر به نمایش درآمده است. مبلغ فروش این صنعت از ابتدای دهه ۹۰ از حدود ۶۹ هزار میلیارد تومان به ۶۸۷ هزار میلیارد تومان افزایش یافته است اما به لحاظ دلاری روند سینوسی دیده می شود که در یک دهه تغییر محسوسی نداشته است. تبعات قیمتگذاری و مداخله دولت در حاشیه سود صنعت کاملا مشهود است. میانگین حاشیه سود صنعت حدود ۱۰ درصد است که از حدود ۵ درصد از ابتدای سال ۹۰ به ۱۰ درصد افزایش یافته است. نحوه قیمتگذاری نفت خام تحویلی و تخفیفاتی که به پالایشگاههای داده میشود اثر مستقیمی بر آنها خواهد داشت. هزینه مالی صنعت نیز در دو سال اخیر به شدت افزایش یافته است چرا که این نوع از شرکتها با مشکل نقدینگی مواجه هستند.

چشم انداز سودآوری صنعت در سال ۱۴۰۲

برای بررسی چشمانداز آتی صنعت پالایش، بدیهی است که بررسی نفت خام در اولویت قرار دارد. همانطور که پیشتر گفته شد، نرخ نفت خام تحویلی میانگینی از نرخ سه منطقه نفت برنت، عمان و دوبی است. با توجه به پیشبینیهای انجام شده در نشریههای بینالمللی، بازار نفت خام در یک الگوی تجاری، بدون تغییرات قیمتی شدید جا افتاده است. قیمت نفت خام سه منطقه مذکور با کمترین نوسانات قیمتی برای سال آینده و معادل ۸۳ دلار فرض شده است اما نرخ نفت تحویلی پالایشگاهها به دلیل تغییر فرمول و با احتساب تخفیفها معادل ۷۳ دلار برای سال ۱۴۰۲ فرض شده است. کرک اسپرد بنزین، به عنوان یکی از فرآوردههای اصلی صنعت در ماه فوریه در تمام پالایشگاهها کاهش یافته است. زیرا عرضه از سمت چین، کرهجنوبی، مالزی و تایوان بیشتر شده و تقاضا در چین به دلیل اتمام تعطیلات کاهش یافته است. به همین دلیل کرک بنزین برای سال آینده حدود ۱۴ دلار فرض شده است. همچنین پس از اعمال تحریم اروپا بر محصولات روسی به دلیل سطوح بالای موجودی، کرک اسپرد سوخت کاهش یافته است. کرک نفت گاز (گازوئیل) در تحلیلها ۳۶ دلار فرض شده است. در مقابل کرک نفت کوره طی چند ماه اخیر به دلیل افزایش تقاضای برق آسیا تقویت شده است.

روند تغییرات کرک اسپرد محصولات اصلی با روند تغییرات قیمت نفت خام و مسائل ژئوپلیتیک کاملا قابل توجیه است که نقطه عطف نمودار افزایش کرک به ۲۸ دلار در ابتدای سال ۱۴۰۱ به دلیل جنگ روسیه و اوکراین بود. هر یک از شرکتها با توجه به ترکیب سبد محصولات خود و اینکه در بالای برج تقطیر هستند یا پایین، متفاوت خواهد بود اما به طور کلی به شرط عدم رخداد مسئله جدید جهانی، نوسان شدیدی در کرک محصولات اصلی دیده نمیشود. با مفروضات مذکور کرک نهایی شتران حدود ۱۴ دلار محاسبه شده است. در سال جاری متاسفانه نرخ دلار موثر صنعت پالایشگاهی به صورت ثابت برابر ۲۸,۵۰۰ تومان اعلام شده است که سبب خواهد شد از ناحیه تغییرات نرخ ارز افزایشی شاهد نباشیم. با توجه به افت متوسط کرک اسپرد نسبت به سال ۱۴۰۱، انتظار داریم سودآوری شرکتهای پالایشگاهی با کاهش نسبی همراه شود. به عنوان مثال برای پالایشگاه نفت تهران در سال ۱۴۰۱ انتظار سودآوری ۲۸ همتی را داریم که در سال ۱۴۰۲ پیش بینی می شود سود خالص شرکت به ۲۳ همت برسد. با بررسی نسبت P/E بازار و صنعت پالایشی در دهه ۹۰ متوجه میشویم که این نسبت در صنعت معمولا به جز سال های ۹۸ تا ۱۴۰۰ در حدود متوسط بازار بوده است و در شرایط فعلی نیز با توجه به افت حدودا ۱۵ تا ۲۰ درصدی سودآوری صنعت در سال ۱۴۰۲ نسبت به ۱۴۰۱، این نسبت یک تا دو واحد کمتر از متوسط کل بازار قرار گرفته است.

- علی اسکینی - مدیر تحلیل کارگزاری بانک صنعت و معدن

- شماره ۴۹۲ هفته نامه اطلاعات بورس