به گزارش صدای بورس، تیر ماه امسال، بانک مرکزی در مراسمی از ریال دیجیتال رونمایی کرد و مزایای مهمی را برای استفاده از آن برشمرد. در این مراسم، محمدرضا فرزین، رئیس کل بانک مرکزی در خصوص مزایای استفاده از این نوآوری در نظام پرداختی کشور اظهار کرد: ریال دیجیتال در بستر دفتر کل یا DLT پیاده شده و کارایی حوزه نظارت بر پرداخت را برای بانک مرکزی افزایش میدهد و، چون مستقیما به کیف پول افراد واریز میشود، عملیات سیاست پولی را نیز تسهیل میکند. ریال دیجیتال علاوه بر این ابزاری برای پدافند غیرعامل بشمار میرود و همچنین به کاهش آثار تحریم نیز کمک میکند.

مهران محرمیان، معاون سابق فناوریهای نوین بانک مرکزی نیز بیان کرد: با حذف اسکناس از جیبهای مردم، گاهی افراد در پرداخت خرد با مشکل مواجه میشدند. برای حل این مشکل یک راهکار چاپ اسکناس بود که اقدامی رو به عقب بود. از طرفی کشورهای دنیا نیز بیشتر در جهت حذف اسکناس حرکت کردهاند و در تجربه دوران کرونا نیز مشاهده کردیم که کشور در حذف اسکناس با هیچ مشکلی مواجه نشد. به همین جهت بانک مرکزی جمهوری اسلامی ایران برای برداشتن یک گام رو به جلو جهت حذف اسکناس از سطح جامعه، از ریال دیجیتال رونمایی کرده است.

گذشته و حال نظام پرداخت فرامرزی

در همین راستا، مرکز پژوهشهای مجلس روز شنبه ۱۴ مهرماه، سومین گزارش مفصل خود در خصوص ریال دیجیتال بانک مرکزی را با تمرکز بر حوزه پرداختهای فرامرزی منتشر کرد. در این گزارش به نکات مهمی پرداخته شده که در ادامه به آنها اشاره میشود:

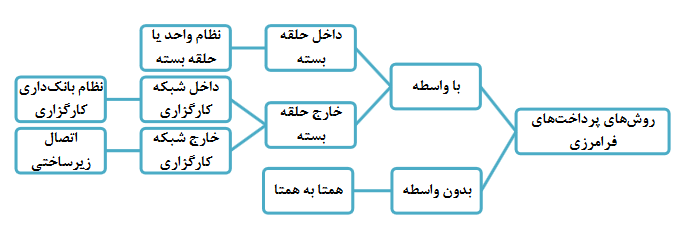

روشهای پرداخت فرامرزی، به دو دسته کلی باواسطه و بیواسطه تقسیم میشوند. در حال حاضر، این پرداختها عمدتا از طریق واسطههای مالی مانند بانکها و زیرساختهای مالی فرامرزی انجام میشود. انجمن ارتباطات مالی بین بانکی در سراسر جهان (سوئیفت) پلتفرم پیامرسانی جهانیای را برای تراکنشهای بانکی فرامرزی ارائه کرده است که بیش از ۱۱۰۰۰ موسسه در بیش از ۲۰۰ کشور در آن عضویت دارند و بیشترین سهم بازار را در بین پلتفرمهای جایگزین خود مانند CIPS، UPI و SPFS دارد که به ترتیب متعلق به چین، هند و روسیه هستند.

امروزه اغلب پرداختهای عمدهفروشی فرامرزی از طریق زنجیرهای از بانکهای کارگزار (Correspondent Banks) پردازش میشوند و پرداختهای خردهفروشی فرامرزی نیز اغلب به سیستمهای حلقه بسته (Closed-Loop Systems) متکی هستند. با گذشت زمان، کشورها با هدف افزایش سرعت، کاهش هزینه، ایجاد فضای رقابت و تسهیل پرداختهای فرامرزی، اقدام به نوآوریهایی در این زمینه کردند که تحت عنوان اتصال زیرساختی (Interlinking) قابل طرح است. آخرین نوآوری در این زمینه نیز پرداختهای همتا به همتا (P۲P) است که باظهور فناوری بلاکچین شناخته شده است.