به گزارش صدای بورس ،وزیر راه و شهرسازی در حالی کُند شدن موتور طرح نهضت ملی مسکن را بر گردن بانکها انداخته که به نظر میرسد وزارتخانه وی هنوز در برابر واقعیات امروز نظام بانکی کشور و تعهدات آنها و همچنین روند تکمیل پرونده متقاضیانی که معلوم نیست در سامانه طرح اقدام ملی مسکن چرا همچنان خاک میخورد، دچار پارادوکسهای عجیبی در حیطه وظایف ستادی خود شده است.

رستم قاسمی با ادعای اینکه «اگر تسهیلات بخش تولید مسکن به موقع پرداخت نشود، در انجام تعهدات برای ساخت ۴ میلیون واحد مسکونی در چهار سال با مشکل مواجه میشویم.» در واقع هر گونه ترک فعل و بدقولی در تحقق وعدههای رئیس جمهور و حتی طرح تحول دولت را متوجه شبکه بانکی کشور دانسته است در حالی که متولی اصلی ساخت مسکن مطابق با دستور العمل اجرایی اعطای تسهیلات احداث و نوسازی مسکن و همچنین قانون جهش تولید مسکن به وضوح وزارت راه و شهرسازی اعلام شده است.

دادههای سامانه طرح اقدام ملی مسکن در اتاق تاریک

با وجود ابلاغ دستورالعمل اجرایی اعطای تسهیلات احداث و نوسازی مسکن یک ماه پس از تصویب قانون جهش تولید مسکن در مجلس، به بانکها و نحوه تخصیص سهمیه ۳۶۰ هزار میلیارد تومانی آنها به متقاضیان ساخت مسکن اما تا این لحظه هیچ دسترسی به دادههای آماری و یا گزارشی از تعداد مراجعان به درگاه سامانه طرح اقدام ملی مسکن در وزارت راه و شهرسازی برای بانکها و حتی سایر دستگاههای ناظر وجود ندارد.

از سویی دیگر هنوز از تشکیل صندوق ملی مسکن و ارکان آن و همچنین وعده تأمین منابع سه هزار میلیارد تومانی این صندوق با وجود گذشت حدود یکسال از ابلاغ قانون جهش تولید مسکن خبری نیست. صندوقی که قرار بود سرریز ورودی و خروجی یارانهها در آن حساب و کتاب شود تا منابع لازم برای تحقق وعده رئیس جمهور برای ساخت سالیانه یک میلیون واحد مسکونی برای اقشار با درآمد متوسط جامعه فراهم شود.

بیشتر بخوانید: ترمز جدید بانک ها برای پرداخت تسهیلات نهضت ملی مسکن

تخصیص ۵ درصد از کل سهمیه بانکها در قانون احداث مسکن

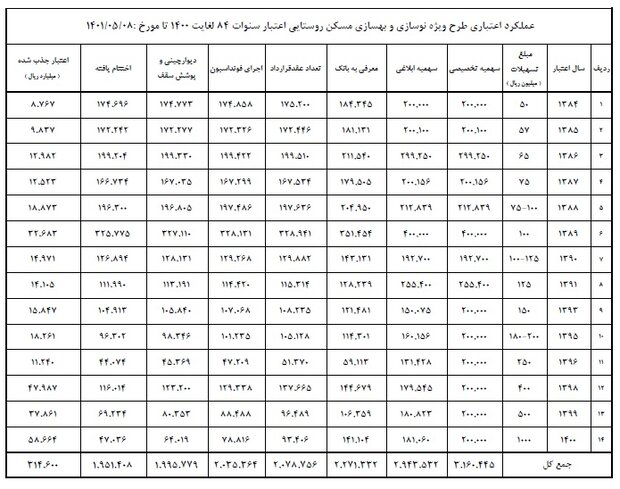

بررسیها نشان میدهد تا کنون از محل منابع پیش بینی شده در دستورالعمل اجرایی اعطای تسهیلات احداث و نوسازی مسکن حدود ۱۳ هزار میلیارد تومان تسهیلات مناطق شهری از سوی بانک مسکن در سراسر کشور پرداخت شده و در عین حال حدود ۶ هزار میلیارد تومان وام روستایی نیز در همین قالب از سوی مجموع بانکها به متقاضیان تخصیص یافته است که کمی بیش از ۵ درصد کل تسهیلاتی است که به عنوان سهمیه بانکها در قانون جهش تولید مسکن و دستورالعمل احداث مسکن دیده شده است.

این اعتبارات مطابق با دستورالعمل اجرایی اعطای تسهیلات احداث و نوسازی مسکن از سوی بانک مرکزی است که بر اساس آن سهمیه وام روستایی و شهرهای با جمعیت کمتر از ۲۰ هزار نفر را به ازای هر متقاضی ساخت مسکن به مبلغ ۲۵۰ میلیون تومان و برای شهرهای بزرگ بالای یک میلیون نفر جمعیت ۴۰۰ میلیون تومان، مراکز استانها ۳۵۰ میلیون تومان و سایر شهرها را ۳۰۰ میلیون تومان و در تهران برابر با ۴۵۰ میلیون تومان تعیین کرده است.

چه کسی وظایف بانکها را در احداث مسکن میخواند؟

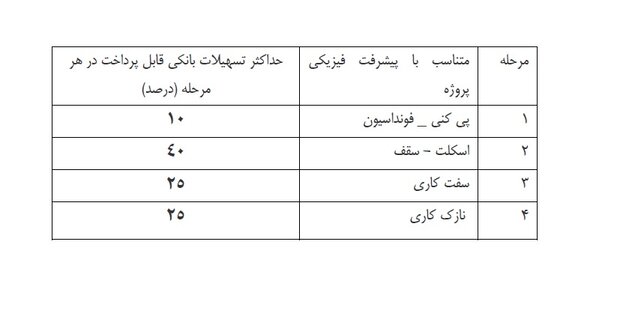

مطابق با این دستورالعمل که پله به پله وظایف بانکها در قابل تخصیص اعتبارات لازم به متقاضیان ساخت مسکن توضیح داده شده، میبایست هر متقاضی یا پیمانکار ساخت مسکن در ازای ۲۰ درصد آورده نقدی و معرفی پرونده تکمیلی خود از طریق سامانه طرح اقدام ملی مسکن در وزارت راه و شهرسازی بتواند تا ۸۰ درصد از تسهیلات بانکی در قالب مشارکت مدنی ساخت استفاده نماید که مطابق ماده ۸ دستورالعمل احداث مسکن مجموع دوران مشارکت مدنی ساخت و فروش اقساطی این تسهیلات حداکثر ۲۰ سال تعیین شده که از این دوره زمانی حداکثر ۳ سال به عنوان مشارکت مدنی، از تنفس برای بازپرداخت تسهیلات برخوردار است. پس از این دوره سه ساله مشارکت مدنی طبق دستور العمل فوق، اصل و سود دوران مشارکت مدنی تسهیلات اعطایی در یک دوره ۱۷ ساله با نرخ سود ۱۸ درصد قسط بندی میشود.

مشارکت مدنی همانگونه که از نام آن پیدا است بدون آورده نقدی از سوی مشارکت کنندگان در پروژه بی معنا است و از این رو مشخص شدن تکلیف پرونده متقاضیان و کارفرمایان ثبت نام شده در طرح اقدام ملی مسکن و میزان آورده آنها برای مشارکت مدنی با بانکها در ساخت مسکن ضروری است.

بانکها دنبال شرّ برای هزینههای بیشتر نیستند

در این زمینه ضمانت اجرای دستورالعمل احداث مسکن در صورت عدم انعقاد قرارداد بانک عامل و یا سرپیچی از تخصیص اعتبار لازم به متقاضی تأیید شده نیز به خوبی در ماده ۱۲ این قانون اشاره شده است. بطوری که در صورت عدم رعایت ضوابط ماده ۴ مبنی بر اعطای ۲۰ درصد از تسهیلات پرداختی به بخش مسکن در هر سال، سازمان امور مالیاتی در قالب بودجه سنواتی مجاز به اخد مالیاتی برابر ۲۰ درصد تعهد انجام شده از بانکی که از اجرای قانون استنکاف کرده خواهد بود.

محمد نادعلی؛ مدیرکل عملیات پولی و اعتباری بانک مرکزی اما در گفتگوی اخیر خود گفته بود: با توجه به مفاد تبصره ۶ ماده ۳ قانون جهش تولید مسکن، تسهیلات قابل اعطا به متقاضیان برای مسکن روستایی و حوادث غیر مترقبه اعم از جدید، متمم و یا اقساط تسهیلات در حال پرداخت به متقاضی فقط پس از ثبت اطلاعات متقاضی در سامانه وزارت راه و شهرسازی توسط دستگاه ذی ربط و تأیید وزارت راه و شهرسازی و با نرخهای مصوب شورای پول و اعتبار قابل پرداخت است.

به گفته این مقام مسئول، این مقررات در حالی است که تا کنون بانک مرکزی هیچ دسترسی به سامانه مذکور نداشته و علی رغم مکاتبات مختلف برای ارائه دسترسی به اطلاعات این سامانه اما هیچ داده و آماری از پروندهها و یا تعداد ثبت متقاضیان و مجریان ساخت مسکن ارائه نشده و یا دستکم پرونده تکمیلی این افراد از سوی این سامانه به بانک مرکزی یا شبکه بانکی به منظور تخصیص تسهیلات معرفی نشده است.

نادعلی تاکید کرده بود که «مطابق قانون جهش تولید مسکن و دستورالعمل اجرایی اعطای تسهیلات احداث و نوسازی مسکن وظیفه پالایش و معرفی متقاضیان دریافت تسهیلات به شبکه بانکی بر عهده سامانه طرح اقدام ملی مسکن در وزارت راه و شهرسازی است.»

توپ مسکن در حیاط وزارتخانه

با این توصیف میتوان متصور بود که همچنان توپ مسکن در زمین وزارت راه و شهرسازی است چراکه در صورت تکمیل پرونده و معرفی از سوی سامانه طرح اقدام ملی مسکن این وزارتخانه، هیچ مدیرعامل بانکی علاقه ندارد به بهانه عدم استنکاف از رعایت ضوابط قانون احداث ساخت مسکن مشمول جریمه مالیاتی ۲۰ درصدی بر روی تعهدات آن شود.

بنابراین چنانچه دولت عزم خود را برای تحقق وعده ساخت سالیانه یک میلیون واحد مسکونی ولو با پرداخت آورده ۲۰ درصدی متقاضیان در تعهدات مشارکت مدنی با بانکها جزم کرده باشد، دیگر بهانهای برای عدم ایفای تعهدات بانکها در برابر قانون جهش تولید مسکن باقی نخواهد ماند. انتظاری که البته با توجه به مخارج و درآمدهای دولت و خطرات تورمی آن برای کشور بسیار بعید است.

فقط بانکها متولی مخارج مسکن ملی نیستند

از سویی دیگر مطابق با دستورالعمل احداث مسکن تنها بانکها متولی تخصیص اعتبار و تأمین مالی ضوابط قانون جهش تولید مسکن نبوده و بر اساس ماده ۱۴ قانون ساماندهی و حمایت از تولید و عرضه مسکن در چهارچوب مقررات بانک مرکزی و سازمان بورس میبایست زنجیرهای از ابزارهای تأمین مالی از جمله انتشار اوراق رهنی و سایر روشها در کنار منابع صندوق ملی مسکن نیز مورد استفاده قرار بگیرد که هنوز از این روشها خبری نیست.

قدر ملسم بانکها با توجه به مصوبه دولت و شورای پول و اعتبار برای تخصیص وام احداث مسکن در تهران و مناطق شهری و روستایی و در عین حال ایفای تعهد ۴۰ هزار میلیارد تومانی برای ودیعه مسکن، تا کنون نقش مؤثر خود را در زمینه حمایت از بخش مسکن به خوبی ایفا کرده اند و نمیتوان سستی و عدم ایفای تعهدات قانون جهش مسکن را آنگونه که وزیر راه و شهرسازی ادعا میکند صرفاً بر گردن بانکها انداخت.

خط اعتباری مسکن مهر تکرار شدنی نیست

از سویی دیگر انتظار برای تخصیص خط اعتباری ویژه برای ساخت مسکن مشابه آنچه که در دولت یازدهم با عنوان طرح مسکن مهر تجربه شد در شرایطی که اقتصاد ایران با سرکشی نقدینگی و تورم لجام گسیخته مواجه است نتیجهای جز تحمیل مجدد فشارهای تورمی شدید بر مردم و اقتصاد کشور نخواهد داد.

سقف وام ۴۵۰ میلیون تومانی برای هر متقاضی در تهران در حالی تعیین شده که در اظهاراتی عجیب و قابل تأمل از تلاش برای افزایش این وام تا سقف ۷۰۰ میلیون تومان در رسانهها صحبت میشود در حالی که با توجه به اقساط ماهیانه ۱۵ میلیون و ۲۰۰ هزار تومانی این تسهیلات با نرخ دستکم ۱۸ درصد در ۱۷ سال باید پرسید دقیقاً برای کدام دهک درآمدی جامعه دیده شده است.

وام مسکن با اقساط ۱۵ میلیون تومانی برای چه کسانی است؟

به نظر میرسد این اظهارات سطحی بدون توجه به انتظارات تورمی افزایش تسهیلات مسکن در جامعه و با هدف راضی نگاه داشتن منتقدان به عدم پیشرفت اجرای قانون جهش تولید مسکن بر زبان رانده میشود. حال آنکه اساساً هدف از قانون جهش تولید مسکن حمایت و احداث مسکن برای دهکهای پایین درآمدی و اقشار متوسط جامعه است که قدرت خرید آنها به دلیل فشارهای تورمی تضعیف و متوسط حقوق و دستمزد این افراد کفاف پرداخت اقساط ۱۵ میلیون تومانی وام مسکن را نمیدهد.

به دور از واقعیت نیست با یک حساب سرانگشتی با فرض وجود زمین کافی و ثبات سایر شرایط برای ساخت سالیانه یک میلیون واحد مسکونی با میانگین قیمت هر متر مربع ۱۱ میلیون تومان نیاز به یک هزار و یکصد میلیارد تومان نقدینگی است که برای تولید ۴ میلیون واحد مسکونی در ۴ سال معادل ۴,۴۰۰ هزار میلیارد تومان تمام میشود.

به گزارش مهر ،هر یک از این واحدهای مسکونی ۱۰۰ متری که دستکم از ۳۰ متر مشاعات برخوردار هستند در نهایت باید ۷۰ مترمربع آپارتمان به هر متقاضی مسکن تولید کند و این نیاز با واقعیات امروز اقتصاد ایران و انباشتی از تکالیف مختلف بودجهای و قانونی بر گردن بانکها هیچگاه محقق نمیشود مگر با تدوین و اجرای مجموعهای از روشهای تأمین مالی و ابزارهای های مختلف که برای اجرای آنها همین حالا هم بسیار دیر است.

نظر شما