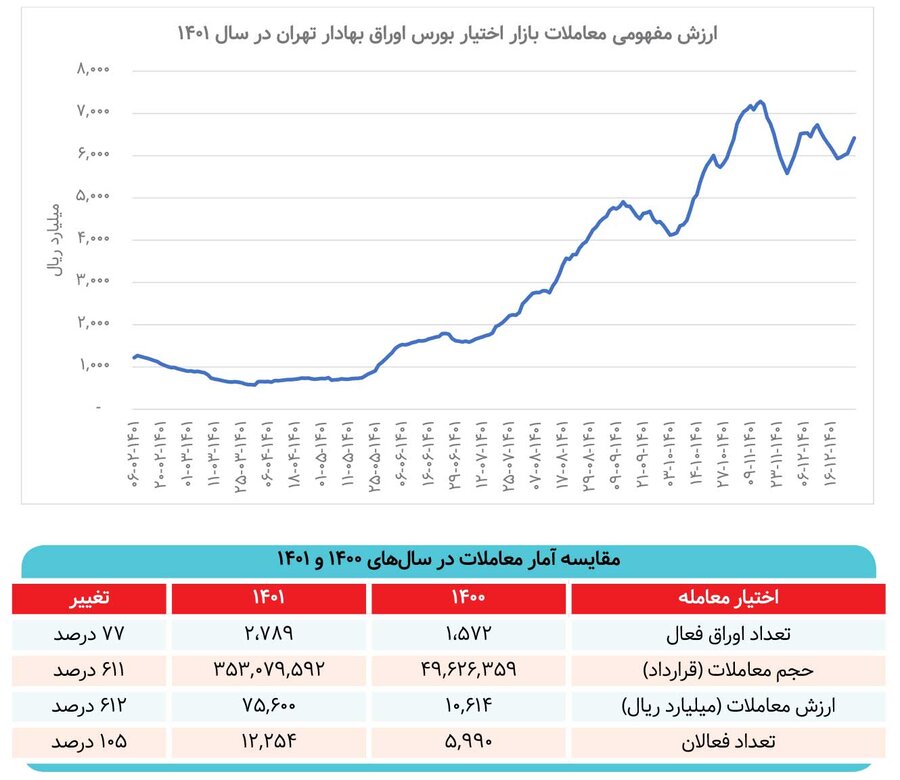

در این میان، یکی از ابزارهای برندهای که میتواند این ریسکها و نوسانات را مدیریت و به نوعی از سرمایه سرمایهگذاران محافظت کند، ابزار اختیار معامله است که از آن با عنوان قراردادهای آپشن هم یاد میشود؛ قراردادهایی که از سال ۹۵ بر روی سهام و صندوقها به عنوان دارایی پایه در بورس اوراق بهادار تهران راهاندازی شده و در سالهای اخیر توسعه یافته و مورد استقبال بازار هزار رنگ سرمایه قرار گرفته است به گونهای که حجم و ارزش معاملات این بازار در سال ۱۴۰۱ نسبت به سال قبل از آن بیش از ۷ برابر شده است.

وحید مطهرینیا، مدیر عملیات بازار ابزارهای نوین مالی بورس اوراق بهادار تهران درباره قراردادهای آپشن گفت: این نوع قراردادها که از قراردادهای مشتقه بوده و دربردارنده حق خرید یا فروش یک دارایی (دارایی پایه) در آینده (تاریخ سررسید) و با یک قیمت مشخص (قیمت اعمال) است و طرفداران پرو پا قرصی هم دارد، نه تنها در بورس اوراق بهادار تهران که در بورس کالا و فرابورس نیز راهاندازی شده و تنها بورس انرژی از مزایای آن بیبهره مانده است. با این وجود، هر چند ارزش معاملات این بازار در بورسهای سهگانه افزایش یافته است و مزیتهای قابل توجهی را به همراه دارد اما نیازمند اصلاح قانون و مقررات است که بنا به گفته مدیران این بورسها، اصلاح مقررات در حوزه توقف نمادهای معاملاتی، پیادهسازی ثبتهای حسابداری خودکار در بکآفیس صندوقها و سبدها، اصلاح مقررات در حوزه فعالیت صندوقهای بازارگردانی در بازار اختیار معامله، پیادهسازی فنی امکان اتخاذ استراتژیهای معاملاتی و پیادهسازی فنی امکان پذیرفتن پرتفوی اوراق بهادار به جای وجهتضمین ازجمله اقدامات مهم و ضروری است که میتواند این بازار را بیش از پیش توسعه دهد.

مزیتهایی یک قرارداد مهم

وجود بازار اختیار معامله و رونق آن مزایای زیادی برای بازار و سرمایهگذاران به همراه دارد که مهمترین آن، مدیریت و پوشش ریسک سرمایهگذاری است.

آنطور که مدیر عملیات بازار ابزارهای نوین مالی بورس اوراق بهادار تهران به هفتهنامه اطلاعات بورس گفته است؛ سرمایهگذارانی که در انواع ابزارهای مالی از جمله سهام و صندوقهای قابل معامله سرمایهگذاری کردهاند، میتوانند برای پوشش نوسانات قیمت سهام و صندوقها، اقدام به گرفتن موقعیت خرید یا فروش در قراردادهای اختیارخرید (Call Option) یا اختیارفروش (Put Option) کنند. به عنوان مثال، شخصی که اقدام به خرید سهام کرده، میتواند با فروش اختیارخرید و یا خرید اختیارفروش همان سهم، زیان خود را در برابر کاهش قیمت سهام به حداقل برساند. همچنین با توجه به اینکه بازار اختیارمعامله بازاری دوطرفه است، هر شخص میتواند هم موقعیت خرید و هم موقعیت فروش در این بازار اتخاذ کند.

مطهرینیا، استراتژیهای معاملاتی متنوعی را از طریق این بازار قابل اجرا میداند که استراتژی Covered Call یکی از استراتژیهای کاربردی در این حوزه است که توسط صندوقهای سرمایهگذاری با درآمد ثابت انجام میشود. این صندوقها در صورت خرید سهام، بسته به پیشبینی خود از بازار، اقدام به فروش اختیارخرید مربوط به آن سهم میکند که در این شرایط در صورت رشد قیمت سهام، سود معینی نصیب صندوق خواهد شد و در صورت کاهش قیمت سهام نیز، تا محدوده قیمتی مشخصی، محاسبه مجموع سود/زیان موقعیتهای خرید سهام و فروش اختیارخرید، منجر به عدم زیان و حتی شناسایی سود برای صندوق میشود.

مشخص کردن انتظار بازار از وضعیت معاملات بازار نقد از دیگر مزیتهای بازارهای مشتقه است. مدیر عملیات بازار ابزارهای نوین مالی بورس اوراق بهادار تهران تاکید دارد: با توجه به اینکه معاملات بازار اختیارمعامله بر اساس پیشبینی قیمت دارایی پایه در آینده انجام میشود، این بازار میتواند نشاندهنده انتظار و پیشبینی بازار از قیمت یک سهم در تاریخ سررسید باشد. یکی دیگر از مزیتهای بازار اختیارمعامله، در حوزه بازارگردانی سهام است. از آنجا که صندوقهای بازارگردانی با چالشهایی همچون مدیریت داراییها و مدیریت بازدهی صندوق و کمبود منابع مالی برای خرید و کمبود دارایی جهت فروش در بازارهای نزولی یا صعودی روبهرو هستند، یکی از راهکارهایی که میتواند به بازارگردان کمک کند، فعالیت در بازارهای مشتقه و استفاده از مزایای آن است.

بر اساس گفتههای مطهرینیا، با توجه به روند افزایشی حجم و ارزش بازار مشتقه در بورس اوراق بهادار تهران، صندوقهای بازارگردانی میتوانند از طریق اتخاذ موقعیتهای خرید/فروش در قراردادهای اختیارخرید یا اختیارفروش، منابع و ریسک خود را مدیریت کرده و وظایف خود را با اثرگذاری بیشتری انجام دهند. در کنار این موضوع، حضور صندوقهای بازارگردانی در بازار اختیار نیز میتواند به عمقبخشی بیشتر به بازار اختیارمعامله کمک کند.

اقدامات توسعهای

مدیریت عملیات بازار ابزارهای نوین مالی از اواخر سال ۱۴۰۰ اقدامات عملیاتی زیادی را برای توسعه بازارهای زیرمجموعه در دستورکار قرار داده است که بنا به اظهارات مطهرینیا، نتایج آن به شکل افزایش چند برابری حجم معاملات و تعداد مشارکتکنندگان در بازار نمود یافته است.

یکی از این اقدامات در حوزه توسعه معاملات بوده است که بازارگردانی در بازار اختیار معامله، اصلاح رویه ایجاد نماد در بازار اختیارمعامله، اصلاح فواصل قیمتهای اعمال نمادهای اختیارمعامله با هدف منظم نمودن و کارایی بیشتر بازار، اصلاح حداکثر حجم هر سفارش جهت سهولت ورود سفارشات، مذاکره و همکاری با شرکتهای OMS در خصوص طراحی نرمافزار آنلاین بازار اختیارمعامله، راهاندازی قراردادهای اختیارمعامله مبتنی بر صندوقهای سرمایهگذاری قابل معامله، برگزاری جلسات آموزشی بازارگردانی از طریق بازار اختیارمعامله برای صندوقهای بازارگردانی و ارسال پیشنهاد اصلاح نصاب به سازمان بورس، تهیه پیشنهادها و پیگیری پیادهسازی آن برای بازطراحی نحوه ارائه اطلاعات بازار مشتقه در سایت TSETMC و اصلاح اطلاعات تاریخی اختیارمعامله در سامانه بیدار و انجام اصلاحات در حوزه وجوه تضمین با همکاری شرکت سپردهگذاری نمونه این اقدامات است.

اقدام دیگری که این مقام مسئول از آن نام میبرد، در حوزه مدیریت ریسک است که از جمله آن میتوان به پیادهسازی زیرساخت کنترل سقف موقعیتهای باز در بازار اختیارمعامله، اصلاح فرآیند دریافت درخواستهای اعمال جهت مدیریت ریسک عملیاتی، اصلاح بیانیه ریسک و قرارداد مشتری کارگزار قراردادهای اختیارمعامله و ابلاغ آن به شرکتهای کارگزاری، پیگیریهای متعدد برای بازگشایی نمادهای دارایی پایه متوقف شده و ارائه پیشنهادهایی به سازمان بورس و اوراق بهادار، انجام مطالعات توسعه نرمافزاری در بازار مشتقه و طراحی و تهیه نیازمندیهای سامانه دفتر دارایی برای راهاندازی توثیق مکانیزه اوراق بهادار در بازار اختیارمعامله و تهیه فایلهای بررسی معاملات و گزارشهای نظارتی در سامانه بیدار اشاره کرد.

اصلاحات ضروری

توسعه بازار اختیارمعامله در آینده نیازمند اصلاحاتی در قوانین و مقررات و همچنان توسعه زیرساختها و نرمافزارهای معاملاتی است. مطهرینیا معتقد است: اصلاح مقررات در حوزه توقف نمادهای معاملاتی، پیادهسازی ثبتهای حسابداری خودکار در بکآفیس صندوقها و سبدها، اصلاح مقررات در حوزه فعالیت صندوقهای بازارگردانی در بازار اختیارمعامله، پیادهسازی فنی امکان اتخاذ استراتژیهای معاملاتی و پیادهسازی فنی امکان پذیرفتن پرتفوی اوراق بهادار به جای وجهتضمین ازجمله اقدامات توسعهای مورد نیاز این بازار است. او در پایان به این نکته هم اشاره کرد: آشنایی بیشتر فعالان حرفهای با این بازار و شناخت مزیتها و جذابیتهای آن به مرور تعداد فعالان در بازار اختیارمعامله را افزایش داده و رونق و عمق بیشتری برای بازار ایجاد میکند.

رشد ارزش معاملات در فرابورس

براساس گزارش دریافتی از شرکت فرابورس، روند معاملات بازار ابزارهای مشتقه گویای این است که در فروردین ۱۴۰۲ بیش از ۲۶۴ میلیارد تومان در این بازار داد و ستد به ثبت رسیده که رشد قابل توجه بیش از ۲۷۰۰ درصدی نسبت به فروردین ۱۴۰۱ داشته است. به این ترتیب در فروردین ماه ۷.۸ میلیارد برگه اوراق اختیارمعامله به ارزش بیش از ۲۶۴ میلیارد تومان خرید و فروش شده است. تعداد این معاملات ۵۰ هزار و ۳۳۶ دفعه بوده و همچنین ۱.۴ میلیون موقعیت باز قرارداد در این مدت ثبت شده است. ارزش مفهومی این معاملات نیز حدود ۱۲۷ میلیارد تومان بوده است.

جای خالی بورس انرژی

از میان بورسهای چهارگانه تنها بورس انرژی از قراردادهای اختیار معامله بینصیب مانده است. هرچند بعد از راهاندازی این قراردادها در بورس کالا و پس از آن در بورس اوراق بهادار تهران و فرابورس، هیات مدیره سازمان بورس مصوب کرده بود تا این نوع قرارداد در بورس انرژی هم راهاندازی شود اما همچنان جای قراردادهای آپشن در بورس انرژی خالی است.

آنطور که علی نقوی، مدیرعامل شرکت بورس انرژی به هفتهنامه اطلاعات بورس گفته، با توجه به اینکه دستورالعمل قرارداد اختیارمعامله اواخر سال گذشته ابلاغ شده، هنوز در بورس انرژی راهاندازی نشده است. بنا به گفته او، در حال حاضر شرکت مدیریت فناوری بورس در حال آمادهسازی سامانه معاملاتی است و به محض آمادهسازی اقدامات مورد نظر برای راهاندازی قراردادهای اختیارمعامله انجام میشود.

- ارمغان جوادنیا - روزنامهنگار

- شماره ۴۸۹ هفته نامه اطلاعات بورس

نظر شما