به گزارش صدای بورس،حدود یک دهه میشود که ناترازیهای نظام بانکی به یکی از عوامل موثر در افزایش نقدینگی و درنهایت تورم منجر شده است. از یک طرف بانکهایی که روز به روز به ناترازیشان افزوده و حتی به ورشکستگی نزدیک شده اند، از طرف دیگر دولتهایی که بنظر میرسد برنامهای برای حل مشکلات نظام بانکی نداشتهاند. البته اواخر ماه گذشته و در تاریخ ۲۹ تیر بود که سید ابراهیم رئیسی رئیس جمهور در جریان تقدیم لایحه برنامه هفتم توسعه، در این خصوص گفت: «بانکها سه دستهاند، یکی بانکهای سالم و خوب؛ دوم بانکهایی هستند که دارای مشکل هستند، ولی امکان اصلاح و احیا دارند؛ سوم بانکهای مشکلدار هستند که امکان اصلاح ندارند و در نتیجه از گردونه نظام پولی بانکی حذف خواهند شد.»

میتوان گفت یک دسته مهم از بانکهایی که رئیس جمهور از آنها با عنوان «مشکلدار بدون امکان اصلاح» یاد کرد، بانکهایی هستند که کفایت سرمایه و سرمایه نظارتی منفی دارند. نسبت کفایت سرمایه نشان میدهد که بانکها تا چه میزان میتوانند توسط سرمایه خود، ریسکهای موجود را پوشش دهند و از خطرهای احتمالی مانند ورشکستگی یا ناتوانی در انجام تعهدات جلوگیری کنند. سرمایه نظارتی منفی بانک نیز به این معنی است که دست بانک عملا خالی است و امکان اعطای کوچکترین تسهیلاتی را ندارد.

شهر، ایران زمین، دی و پارسیان؛ چهار بانک تورمزا

بر اساس اطلاعات احصا شده از آخرین صورت مالی منتشر شده بانکها، چهار بانک با نسبت کفایت سرمایه و سرمایه نظارتی منفی وجود دارد. اولین بانک، بانک شهر است. شهر که یک بانک خصوصی است، از سال ۱۳۸۷ با مجوز بانک مرکزی و با سهامداری شهرداریهای تهران و سایر کلان شهرهای کشور، تاسیس و فعالیت خود را بصورت رسمی آغاز کرد.

سرمایه نظارتی بانک شهر باتوجه به عکس فوق، بهتقریب منفی ۲۴ هزار میلیارد تومان است. کفایت سرمایه این بانک نیز منفی ۹ درصد است. قابل ذکر است که نسبت کفایت سرمایه در آخرین صورتهای مالی حسابرسی شده بانک که طبق دستورالعملهای بانک مرکزی محاسبه میشود، باید برابر یا بیشتر از هشت درصد باشد.

بانک دوم، بانک ایران زمین است که این بانک نیز جزو بانکهای خصوصی محسوب میشود. بانک مذکور در دوم اسفند ۱۳۸۹ از داراییهای موسسه مالی و اعتباری مولیالموحدین تاسیس شد. هم اکنون اکثریت سهام این بانک متعلق به موسسه خیریه مولیالموحدین، شرکت سرمایه گذاری صندوق بازنشستگی صنعت نفت و بنیاد شهید و امور ایثارگران است.

باتوجه به آخرین اطلاعات منتشر شده که مربوط به ۲۹ اسفند ماه سال گذشته میشود، سرمایه نظارتی و کفایت سرمایه بانک ایران زمین به ترتیب منفی ۳۴ هزار میلیارد تومان و منفی ۶۹ درصد است.

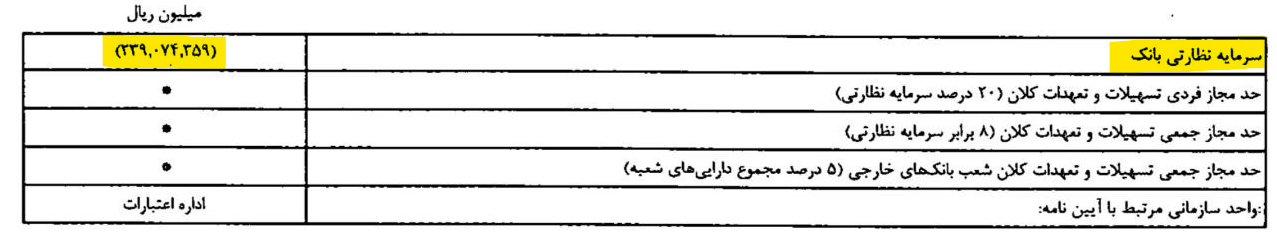

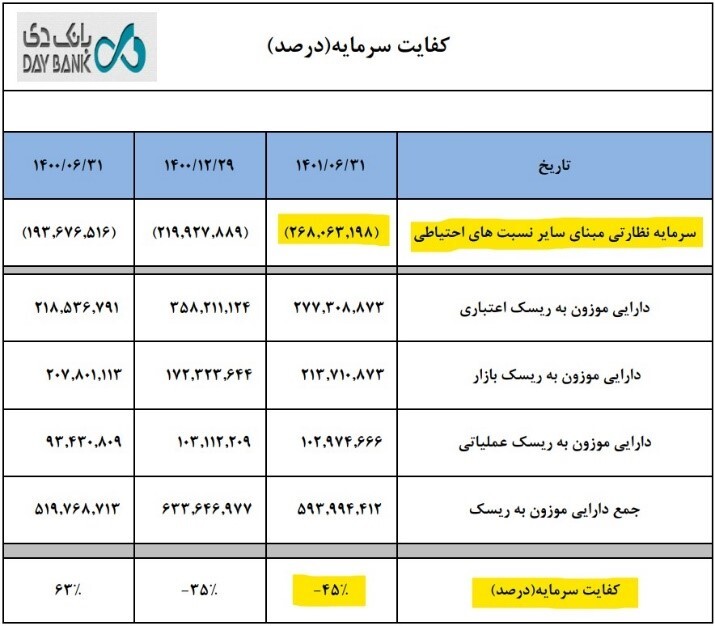

به عنوان سومین بانک ناتراز، میتوان از بانک دی نام برد. این بانک از سال ۱۳۸۹ به عنوان بانکی خصوصی فعالیت خود را آغاز کرد. بانک دی از زیرمجموعههای بنیاد شهید و امور ایثارگران محسوب میشود.

بنا بر عکس فوق، بانک دی نیز با سرمایه نظارتیِ منفی ۲۶ هزار میلیارد تومان و نسبت کفایت سرمایه منفی ۴۵ درصد جزو بانکهای تورمزا قرار میگیرد.

بانک پارسیان که با مالکیت اشخاص دولتی و سابقهای ۲۲ ساله که از اواخر سال ۱۳۸۰ شروع به کار کرده است، چهارمین بانک با ویژگیهایی است که بنظر میرسد باید مورد توجه قرار بگیرد.

باتوجه به مقدار مشخص شده در صورت مالی، سرمایه نظارتی بانک پارسیان منفی ۹ هزار میلیارد تومان است. نسبت کفایت سرمایه این بانک به منفی هشت درصد نیز میرسد.

تسهیلات تکلیفی، موثر در ناترازی یا بیتاثیر؟

یکی از دلایلی که برای ناترازی بانکها عنوان میشود تسهیلات تکلیفی در حوزههای مختلف مانند ازدواج، فرزندآوری و مسکن است که بانکها موظف به اعطای آن هستند. چهار بانکِ شهر، دی، ایران زمین و پارسیان، کل تسهیلات تکلیفی که در طی ۱۴ ماه اخیر در حوزههای گفته شده اعطا کرده اند، سه هزار و ۵۰۰ میلیون تومان است درحالی که اشخاص مرتبط این چهار بانک رقمی حدود ۲۷۰ هزار میلیارد تومان تسهیلات دریافت کرده اند؛ بنابراین باتوجه به اعداد فوق، میزان تسهیلات اشخاص مرتبط ۷۷ برابر تسهیلات تکلیفی است. از این رو، بنظر نمیرسد تسهیلات تکلیفی یکی از عوامل موثر برای ناترازی این بانکها بشمار رود.

گزیر؛ درمانِ درد ناترازی

رئیس کل بانک مرکزی درمان ناترازی را استفاده از مکانیزم «گزیر» تشخیص داد. «گزیر» به این معنی است که اگر یک بانک یا مؤسسه اعتباری که تحت نظارت بانک مرکزی قرار دارد در وضعیت نامناسب مالی (نظیر در معرض خطر یا بحران) قرار بگیرد، بانک مرکزی باید اقدامات لازم برای بازسازی و خروج از بحران مالی و ورشکستگی آن بانک را انجام دهد. محمدرضا فرزین در این خصوص گفت: «به دنبال این هستیم که با بانکهای ناتراز خصوصی و دولتی برخورد کنیم، حتی مجوزهای لازم را اخذ کرده ایم و تا چند ماه آینده خبرهایی در این باره اطلاع رسانی خواهد شد، به نحوی که در نیمه اول امسال چند بانک تعیین تکلیف میشوند.»

هدفی که رئیس کل بانک مرکزی برای برخورد از بانکهای به اصطلاح «رفوزه» عنوان کرد این بود که بانکهای ناتراز در کشور نباید فعالیت خود را دهند و خلق پول بیش از حد داشته باشند، زیرا درنهایت به مدیریت نقدینگی و مهار تورم ناشی از این موضوع منجر میشود. نکتهای که وجود دارد این است که بانکهای نام برده شده، برای چند سال متوالی نسبت کفایت سرمایه منفی داشته اند و سرمایه نظارتی آنها نیز به منفی دهها هزار میلیارد میرسد؛ بنابراین باید دید آیا در آزمونی که مهلت آن نیز گذشته نمره قبولی را کسب کردهاند؟

منبع:فرارو

نظر شما