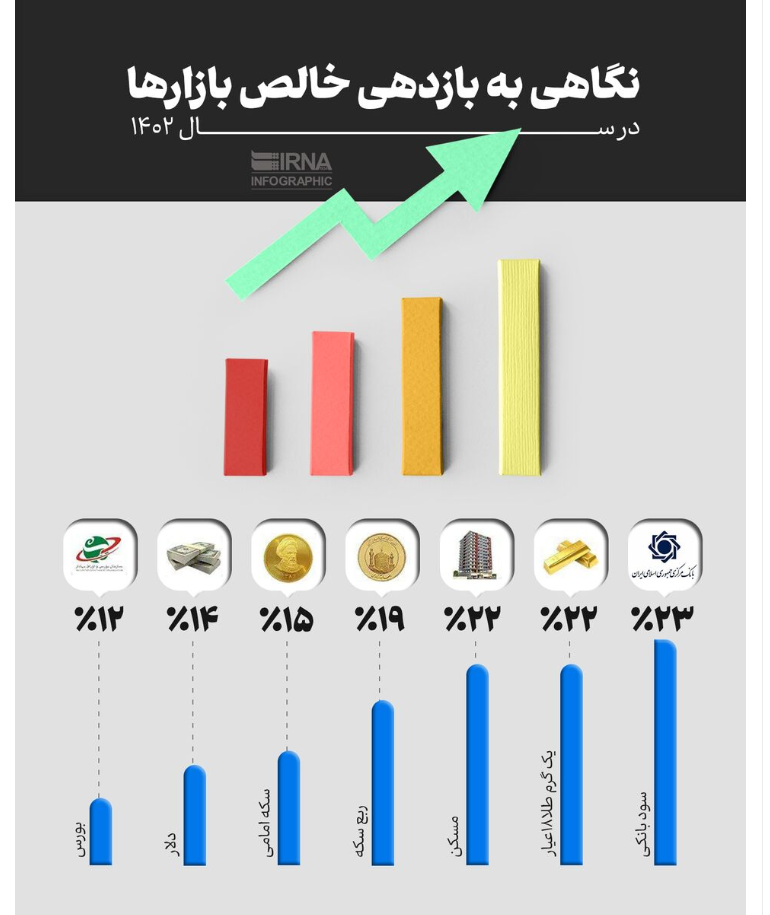

به گزارش صدای بورس، پایان سال ۱۴۰۲، فرصت مناسبی است تا کارنامه بازارهای مالی در ارائه بازدهی به سرمایه گذاران آن بررسی شود. این بررسی تا حدود زیادی میتواند به تصحیح خطاهای پیشین در تحلیل بازارها کمک کرده و تصویر واقعیتری از شرایط سرمایه گذاری ترسیم و در زمینه را برای پیش بینی منطقیتر برای سال ۱۴۰۳ فراهم کند. بر همین اساس برای سنجش عملکرد بازارهای مختلف، بازدهی نقطه به نقطه هر یک از آنها (آخرین قیمت روز پایانی سال ۱۴۰۲ نسبت به آخرین قیمت روز پایانی سال ۱۴۰۱) مقایسه شد. ذکر این نکته ضروری است که در محاسبه رقم بازدهی، افت قیمت در هنگام فروش محاسبه شده است. به بیان دیگر، بازدهی در این گزارش، بازدهی خالص و نه اسمی است.

سال ۱۴۰۲ در حالی به پایان رسید که بسیاری از تحلیلها و پیش بینیها از بازدهی داراییهای مختلف محقق نشد. شاید مهمترین هدفی که در ابتدای سال انتظار بازدهی بالایی از آن میرفت، بازار ارز بود. با این حال مقایسه قیمت دلار در آخرین روز سال ۱۴۰۱ با آخرین روز سال ۱۴۰۲ نشان میدهد این دارایی طی مدت مذکور تنها حدود ۱۴ درصد بازدهی نصیب سرمایه گذاران خود کرده است. این رقم در حالی محقق شده که بسیاری از افرادی که در ماههای پایانی سال ۱۴۰۱ در قامت کارشناسان مالی اقدام به ارائه تحلیل و چشم انداز از آینده قیمت دلار میکردند، حتی از پیش بینی دلار ۷۰ هزار تومانی در خرداد ۱۴۰۲ هم خبر میدادند.

طلا، مقصد جذاب دیگری است که همواره مورد توجه مردم و تمامی سرمایه گذاران بوده است. هرچند بازار طلا به دلیل محصولات متنوع آن، چندین بازدهی مختلف را به ثبت رسانده است. سکه امامی طی ۱۲ ماه منتهی به پایان ۱۴۰۲ بازدهی حدودا ۱۵ درصدی برای سرمایه گذاران داشته است. ربع سکه، اما بازدهی ۱۹ درصدی در سال ۱۴۰۲ داشت. هر گرم طلای ۱۸ عیار، اما بازدهی بالاتری نسبت به انواع سکه به سرمایه گذاران داد. طلای ۱۸ عیار با ثبت بازدهی خالص حدودا ۲۲ درصدی، پیشتاز بازدهی در بازار طلا بود.

این ارقام نشان میدهد برخلاف بسیاری از تحلیلهایی که در ماههای پایانی سال ۱۴۰۱ و اوایل ۱۴۰۲ ارائه میشد، انواع سکه بازدهی به مراتب کمتری نسبت به طلا داشتند. حباب قیمتی انواع سکه به ویژه ربع سکه، یکی از مهمترین عوامل این بازدهی کمتر به شمار میرود و به نظر میرسد با عرضه سکههای بانک مرکزی به ویژه سکههای بدون تاریخ، این حباب کمتر هم شده و بازدهی انواع سکه در سال ۱۴۰۳ همچنان کمتر از خود طلا باشد.

مسکن، اما دیگر بازاری است که برخی صاحبان سرمایه، اقدام به سرمایه گذاری در آن برای سال ۱۴۰۲ کردند. آمارها نشان میدهد میانگین رشد قیمت مسکن در طول سال ۱۴۰۲ حدود ۲۲ درصد بوده است. پس از رشد بالای قیمت مسکن در ماههای پایانی سال ۱۴۰۱، حباب قیمتی به این بازار هم سرایت کرد. سال ۱۴۰۲، اما نوبت تخلیه این حباب بود تا جایی که تورم ماهانه مسکن در ۵ ماه از سال، منفی شد که نشان دهنده کاهش قیمت و تخلیه حباب در این ماهها بود. با تخلیه حباب قیمتی، در نهایت این بازار هم نتوانست بازدهی بالایی نصیب سرمایه گذاران خود کند.

بورس در سال ۱۴۰۲ همچنان متاثر از فضای نااطمینانی حاصل از سقوط سال ۹۹ بود. در حالی که شاخص بورس در آخرین روز سال ۱۴۰۱ به رقم یک میلیون و ۹۶۰ هزار و ۴۵۷ واحد رسیده بود، در آخرین روز سال ۱۴۰۲ به ۲ میلیون و ۱۹۵ هزار و ۹۲ واحد رسید. این وضعیت باعث شد میانگین بازدهی بورس در سال ۱۴۰۲ به حدود ۱۲ درصد محدود شود.

سپرده بانکی در فضای سرمایه گذاری همواره به عنوان سرمایه گذاری امن از آن یاد میشود. از همین رو، بسیاری از سرمایه گذارانی که قصد سرمایه گذاری امن و بدون دردسر دارند، سرمایههای خود را به این بازار منتقل میکنند. زمستان سال ۱۴۰۱ و در روزهای نخست ریاست محمدرضا فرزین در بانک مرکزی بود که وی اقدام به افزایش نرخ سود سپردههای بانکی از ۱۸ درصد به ۲۳ درصد کرد. افزایش نرخ سود سپردههای بانکی همزمان با حبابی شدن قیمتها در بازارهای مختلف، باعث منتقل شدن بخشی از سرمایهها به شبکه بانکی شد.

پیچیده شدن تصمیم سرمایه گذاری در ۱۴۰۳ با وجود اوراق گواهی ۳۰ درصدی

انتشار اوراق گواهی ۳۰ درصدی در اسفند ماه ۱۴۰۲ از سوی بانک مرکزی، هدف جدیدی بود که بسیاری از افراد را نسبت به سرمایه گذاری در داراییهای پرریسک دچار تردید کرد. بانک مرکزی پس از انتشار این اوراق اعلام کرد این سیاست در سال ۱۴۰۳ هم اجرا خواهد شد. این موضع بانک مرکزی، به معنای افزایش ریسک سرمایه گذاری در بازارهای مختلف است؛ چراکه طبق اصول رایج علم اقتصاد، با افزایش نرخ سود سیاستی، احتمال اینکه بازارهای دیگر بازدهی بالاتری از نرخ سود جدید داشته باشند، کمتر شده و در نتیجه ریسک سرمایه گذاری در آنها افزایش یافته و بدین ترتیب جذابیت سرمایه گذاری در بازارهای دیگر کمتر میشود. تجربه افت قیمت طلا و ارز پس از انتشار اوراق گواهی ۳۰ درصدی، به وضوح کاهش جذابیت و خروج سرمایه از این بازارها به سمت اوراق گواهی را نشان داد. در مجموع به نظر میرسد سرمایه گذاری در سال ۱۴۰۳ با وجود قطعی بودن انتشار اوراق گواهی با نرخ سود جذاب ۳۰ درصدی، به مراتب سختتر و پیچیدهتر از سال ۱۴۰۲ باشد.

منبع: ایرنا

نظر شما