به گزارش صدای بورس،تحلیل بنیادی (فاندامنتال) روشی است که در آن تحلیلگران ارزش ذاتی هر سهم را با بررسی عوامل موثر بر آن مانند اقتصاد، صنعت، وضعیت مالی و سودآوری شرکت، محصولات تولیدی و تامینکنندگان، چشمانداز بازار و… بهدست میآورند. هریک از تحلیلگران درک متفاوتی از ارزش ذاتی یک سهم دارند و همواره قیمت هر سهم در بورس حول ارزش ذاتی خود نوسان میکند و با گذر زمان به آن میل خواهد کرد.

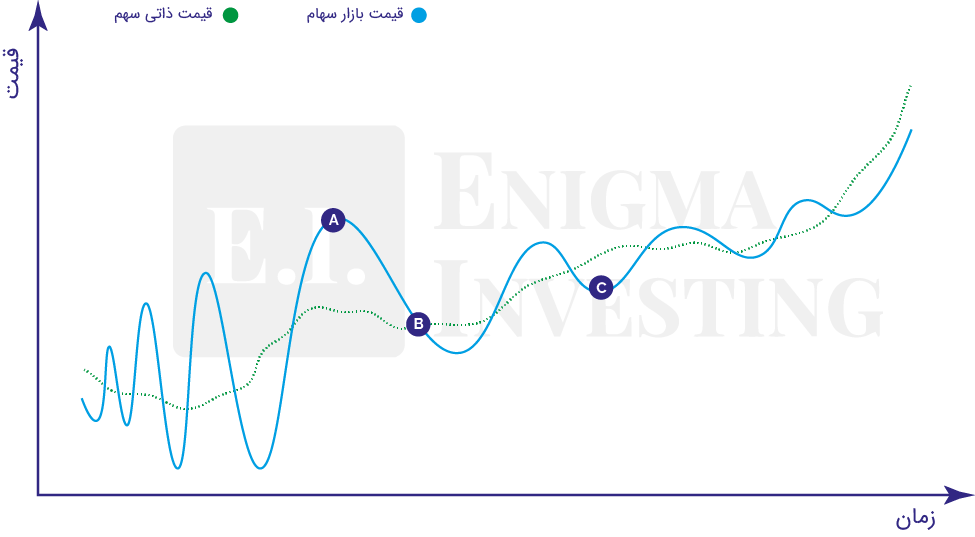

در نمودار زیر روند نوسانات قیمت یک سهم حول ارزش ذاتی آن نمایش داده شده است. این نمودار نشان میدهد که اگر قیمت یک سهم در بورس از ارزش ذاتی محاسبهشده کمتر باشد (نقطه C)، احتمال افزایش قیمت آن وجود دارد و سهم مورد نظر میتواند برای خرید مناسب باشد. اگر قیمت سهم بیشتر از ارزش ذاتی آن باشد (نقطه A)، امکان کاهش قیمت سهم برای رسیدن به ارزش ذاتی آن وجود دارد؛ بنابراین خرید آن سهم پیشنهاد نمیشود و بهتر است در صورتی که سرمایهگذار سهم مورد نظر را در پرتفوی خود دارد، آن را بفروشد.

حالت سوم (نقطه B) قیمت معاملاتی سهم نزدیک به ارزش ذاتی خود و در تعادل است. در این حالت احتمالا سهم مورد نظر برای سرمایهگذار بازدهی مثبت یا منفی ایجاد نخواهد کرد و خرید آن با ریسک زیادی همراه خواهد بود. در این شرایط بهتر است سرمایهگذار به دنبال سهامی باشد که کمتر از ارزش ذاتی خود در حال معامهاند و با جایگزینی آن سودآوری خود را افزایش دهد.

باتوجه به مطالب فوق، اگر تحلیلگر بنیادی دقت بالایی در تحلیل خود داشته باشد، برآورد بهتری از ارزش ذاتی سهام داشته و درنتیجه موفقتر عمل میکند.

نمودار ارزش ذاتی و قیمت سهام در بازار

روش انجام تحلیل بنیادی و انواع رویکردهای آن

برای انجام تحلیل بنیادی دو رویکرد وجود دارد. رویکرد اول که اصطلاحا به آن رویکرد بالا به پایین یا نگاه کل به جز گفته میشود؛ در این رویکرد تحلیلگر ابتدا اقتصاد جهان و عوامل موثر بر آن را تحلیل میکند. سپس اقتصاد ایران و مواردی مانند قیمت دلار، تصمیمات سیاسی که بر اقتصاد کشور تاثیرگذار است و بسیاری دیگر از موارد را مورد بررسی قرار میدهد. در مرحله بعد صنعتهای موجود در کشور را بررسی و صنعتی که با توجه به اقتصاد کلان و اقتصاد کشور از شرایط مطلوبتری برخوردار باشد، انتخاب میکند. پس از بررسی تمام موارد ذکر شده، شرکتهای فعال در آن صنعت و جایگاه شرکت در زنجیره آن صنعت را مورد بررسی قرار میدهد و سپس شرکت موردنظر را با بررسی عملکرد آن از طریق صورتهای مالی منتشر شده تحلیل میکند.

در رویکرد دوم که به آن رویکرد پایین به بالا گفته میشود، این روند به صورت عکس پیش میرود. به این صورت که ابتدا یک شرکت از نظر عملکرد و میزان سودآوری مورد بررسی قرار میگیرد، سپس صنعت آن شرکت و در نهایت اقتصاد داخلی و جهانی و تاثیرات هر یک بر صنعت و شرکت مورد نظر بررسی میشود.

تاثیر تحلیل بنیادی بر سودآوری سرمایهگذاران

باتوجه به مواردی که در بخشهای پیش گفته شد، سرمایهگذاران میتوانند با استفاده از تحلیل بنیادی، دیدگاه دقیق و روشنی در بازار سهام داشته باشند. زیرا در تحلیل بنیادی تمامی عوامل موثر در ارزندگی یک سهم ازجمله صنعتی که در آن حضور دارد، عملکرد شرکت، رقبا، اوضاع اقتصادی جهان و بسیاری دیگر از موارد مانند قیمت محصولات، مواد اولیه و… بررسی میشوند.

وقتی افراد با استفاده از تحلیل بنیادی بازار سرمایه، شرکتهای بورسی و عملکرد دقیق هر یک را بشناسند؛ میتوانند تصمیم درستی در معاملات خود اتخاذ کنند. همچنین افراد با استفاده از تحلیل بنیادی کمتر دچار اشتباه میشوند و در بازارهای منفی ضرر حداقلی را متحمل میشوند. از سوی دیگر باتوجه به اینکه قیمت هر سهم به مرور زمان به ارزش ذاتی خود نزدیک خواهد شد، میتوانند اطمینان داشته باشند که در بلندمدت با سرمایهگذاری بر سهمهای بنیادی، معاملات سودآوری خواهند داشت.

ارزشگذاری سهام در تحلیل بنیادی چیست؟

تحلیلگران بنیادی محاسبه ارزش ذاتی هر سهم را بر اساس متدهای مختلفی انجام میدهند. عموما انتخاب روش ارزشگذاری سهام به نوع فعالیت شرکت بستگی دارد. در ادامه به برخی از این روشها اشاره شده است.

ارزشگذاری مبتنی بر داراییها

در روش ارزشگذاری مبتنی بر داراییها ارزش ذاتی یک سهم از طریق محاسبه ارزش دفتری سهام، ارزش جایگزینی یا خالص ارزش داراییها (NAV) برآورد میشود.

ارزشگذاری با استفاده از ضرایب

در ارزشگذاری به روش ضرایب، سهام با استفاده از برخی نسبتهای مالی نظیر نسبت قیمت به درآمد، قیمت به سود عملیاتی، قیمت به سود خالص و قیمت به ارزش دفتری ارزشگذاری میشوند.

ارزشگذاری مبتنی بر تنزیل جریانهای وجوه نقد

در این متد، سهام در بازههای زمانی طولانی از روشهای FCFF ،FCFE و DDM ارزشگذاری میشوند.

ارزشگذاری مقایسهای

در این روش میتوان ارزش یک شرکت را با شرکت مشابه آن مقایسه کرد.

برای تحلیل بازار سرمایه با هریک از متدهای فوق، باید وضعیت و شرایط مالی شرکت بررسی شود. برای این کار تحلیلگران باید با مفاهیم حسابداری، صورتهای مالی، فرایندهای تولید محصولات، زنجیره ارزش صنعت و… آشنا باشند. در ادامه هر یک از این مفاهیم و طریق دسترسی به هریک بهصورت مختصر توضیح داده شده است.

ملزومات انجام تحلیل بنیادی

همانطور که در تصویر فوق مشاهده میشود یکی از موارد اصلی در تحلیل فاندامنتال، تجزیه و تحلیل اطلاعات مالی شرکتها است. برای این بخش از انجام تحلیل بنیادی، باید تا حدودی با مفاهیم حسابداری و صورتهای مالی مهم آشنا بود. در ادامه به توضیح مختصری از این موارد پرداخته شده است.

حسابداری چیست؟

حسابداری به شناسایی، اندازهگیری، ثبت و گزارش شفاف اطلاعات مالی بنگاههای اقتصادی گفته میشود؛ این گزارشها به گونهای است که امکان قضاوت و تصمیمگیری آگاهانه را به تمامی استفادهکنندگان میدهد. حسابداران با فراهم کردن اطلاعات لازم کمک میکنند مدیران و سهامداران نسبت به مسائل اقتصادی شرکت آگاه باشند و بتوانند با استفاده از این اطلاعات تصمیمات و سیاستهای مناسب را اتخاذ کنند. همچنین این اطلاعات به سرمایهگذاران کمک میکند تا پیش از سرمایهگذاری از وضعیت مالی و عملکرد شرکتها مطلع شوند و طبق آن تصمیمگیری کنند.

-

در حسابداری قانونی وجود دارد که به آن معادله اساسی حسابداری گفته میشود. درک این قانون بسیار ساده است و بیان میکند که در یک شرکت کل میزان داراییها با جمع بدهیها و حقوق صاحبان سهام برابر است.

بهطور مثال شخصی برای تأسیس و راهاندازی یک شرکت ۲۰۰ میلیون تومان پول نیاز دارد، به این مبلغ کل دارایی شرکت گفته میشود. حال فرض کنید شخص خودش ۱۵۰ میلیون تومان پول دارد و ۵۰ میلیون تومان مابقی را از بانک وام دریافت میکند یا از شخص دیگری این مبلغ را قرض میگیرد. در اینجا بدهی شرکت ۵۰ میلیون تومان و حقوق صاحبان سهام نیز ۱۵۰ میلیون تومان است. طبق معادله اساسی حسابداری دارایی شرکت (۲۰۰ میلیون تومان) با مجموع بدهی (۵۰ میلیون تومان) و حقوق صاحبان سهام آن شرکت (۱۵۰میلیون تومان) برابر است.

جزئیات اطلاعات مالی بنگاههای اقتصادی مانند سرمایه، بدهی و… بسیار گسترده هستند و توسط حسابداران ثبت میشوند. حسابداران این گزارشهای مالی را بهصورت جامع در قالب صورتهای مالی ارائه میدهند. شرکتهای بورسی موظفاند این اطلاعات را در سامانه جامع اطلاعات ناشران بورسی کدال (codal.ir) منتشر کنند تا همه بتوانند به آن دسترسی داشته باشند. امکان دسترسی به این اطلاعات در بسیاری از سایتهای دیگر نیز وجود دارد.

صورتهای مالی اساسی کداماند؟

شرکتها فعالیتهای خود را در دورههای زمانی مختلف به صورت گزارشهای مالی دورهای (سه ماهه، شش ماهه، نه ماهه و سالانه) ارائه میدهند که به آن صورتهای مالی منتهی به دوره مورد گزارش گفته میشود. برای مثال صورتهای مالی سال مالی منتهی به ۱۴۰۰/۱۲/۳۰، صورتهای مالی میاندورهای ۹ ماهه منتهی به ۱۴۰۱/۰۹/۳۰ و صورتهای مالی میاندورهای ۶ ماهه منتهی به ۱۴۰۱/۰۶/۳۰ نمونههایی از صورتهای مالی شرکت فولاد مبارکه اصفهان هستند که در سامانه کدال پلاس نیز منتشر شدهاند.

صورتهای مالی اساسی عبارتاند از:

ترازنامه (صورت وضعیت مالی)

ترازنامه وضعیت و موقعیت مالی هر بنگاه را در انتهای دوره مالی نشان میدهد. به این معنی که شرکت چه داراییهایی دارد و این داراییها از چه محلی (بدهیها و سرمایه) تأمین شده است. ترازنامه بر اساس معادله اساسی حسابداری و از دو ستون تشکیل شده است. در ستون سمت راست انواع داراییها و در ستون سمت چپ بدهیها و سرمایه صاحبان بنگاه آمده است. طبق معادله اساسی حسابداری این دو ستون همواره باید برابر باشند. در حقیقت ترازنامه در هر لحظه تصویری از تمام حسابهای مالی تجمیعشده شرکت را نمایش میدهد. معادله اساسی حسابداری مطابق فرمول زیر است:

داراییها=بدهیها+حقوق صاحبان سهام

در تصویر زیر ترازنامه شرکت فولاد مبارکه برای دوره مالی ۱۴۰۱/۰۶/۳۱ و ۱۴۰۰/۱۲/۲۹ نمایش داده شده است. ترازنامه در صورتهای مالی که شرکتها بهصورت دورهای منتشر میکنند، به نام صورت وضعیت مالی ارائه میشود.

صورت سود و زیان

صورت سود و زیان عملکرد مالی شرکت را در یک دوره مالی نشان میدهد. در صورت سود و زیان با استفاده از درآمدها و هزینهها سود شرکت محاسبه میشود. سود خالص برابر کلیه درآمدها منهای کلیه هزینههای شرکت در یک دوره مالی است. درآمد در اینجا شامل هرگونه درآمد نقدی و غیرنقدی حاصل از ارائه خدمات، فروش کالا و… میباشد. همچنین هزینه به معنی تمام وجوه نقدی و غیرنقدی است که برای مواردی مانند خرید مواد اولیه، حقوق کارکنان، مالیات و… پرداخت میشود.

همانطور که مشاهده شد در صورت مالی فوق، تمام درآمدها و هزینههای نقدی و غیرنقدی مدنظر هستند. باتوجه به اینکه وجه نقد و گردش آن در بنگاههای اقتصادی اهمیت زیادی دارد، باید صورت مالی دیگری برای آن وجود داشته باشد.

صورت جریان وجوه نقدی

جریان وجوه نقدی یکی از صورتهای مالی است که پول نقد در حال جریان، یعنی دریافتها و پرداختهای نقدی را در پایان دوره مالی نشان میدهد. وجوه نقد در این صورت مالی میتواند شامل وجه نقد ناشی از فعالیتهای عملیاتی، سرمایهگذاریها و تأمین مالی باشد. در ادامه بخشی از صورت جریان وجوه نقدی فولاد نمایش داده شده است.

گزارش فعالیت هیئتمدیره چیست؟

گزارش فعالیت هیئتمدیره گزارشی است که سالیانه پس از پایان سال مالی شرکتها همراه با صورتهای مالی حسابرسی شده در سامانه کدال منتشر میشود. این گزارش از اهمیت بسیار زیادی برخوردار است و مواردی مانند اعضای هیئتمدیره، وضعیت عمومی شرکت، جایگاه شرکت در صنعت، فرصتها و تهدیدها، وضعیت درآمدی، چشمانداز شرکت و… در آن آمده است. از آنجا که آینده شرکت در سرمایهگذاری مهم است، افراد با مطالعه گزارش هیئتمدیره علاوه بر اطلاعاتی که از طریق صورتهای مالی به دست میآورند، درباره آینده شرکت و طرحها و برنامههای اقتصادی آن نیز مطلع میشوند.

فرض کنید شرکتی برای واردکردن برخی مواد اولیه موردنیاز خود به دلایلی مانند تحریم به مشکل برخورده باشد و تصمیم بگیرد با راهاندازی واحدی جدید، خود آن ماده خاص را تولید کند. اگر شرکت در طرح خود موفق عمل کند سود زیادی خواهد کرد. موضوعاتی مانند مثال ذکر شده در گزارش هیئتمدیره مطرح میشود و افراد میتوانند با دید بهتری درباره سرمایهگذاری در آن شرکت تصمیم بگیرند.

مزایا و معایب تحلیل بنیادی

از مهمترین مزایای تحلیل بنیادی میتوان به دقیق بودن آن اشاره کرد. همچنین تحلیل فاندامنتال برای سرمایهگذاریهای بلندمدت بسیار مناسب است. یکی دیگر از مزیتهای تحلیل بنیادی کاربرد خوب آن برای سرمایههای بالا است. بنابراین تحلیل بنیادی برای سرمایهگذارانی با سرمایه زیاد که به دنبال کسب سود در بلندمدت هستند، کاربرد زیادی دارد.

تحلیل فاندامنتال در کنار مزایای خود، دارای معایبی نیز میباشد که از این معایب میتوان به دشوار و زمانبر بودن آن اشاره کرد. همچنین همانطور که مطرح شد افراد برای انجام این تحلیل نیاز به اطلاعات مالی و حسابداری دارند. در تحلیل بنیادی باید عوامل زیادی مانند شرایط اقتصاد داخلی و بینالمللی، جایگاه شرکت در زنجیره صنعت، وضعیت مالی و سوددهی شرکتها و… بررسی شود. برخلاف تحلیل تکنیکال، بررسی تمام این موارد و انجام تحلیل بنیادی برای تمام شرکتها به تخصص و صرف زمان زیادی نیاز دارد و برای تمام افراد امکانپذیر نیست. میتوانید در مقالهها تحلیل تکنیکال چیست با این تحلیل بیشتر آشنا شوید.

آیا نتیجه تحلیل بنیادی تحلیلگر تضمینی است؟

تحلیل بنیادی یکی از دقیقترین روشهای تحلیل بازار سرمایه است. تحلیلگران از طریق روشهای مختلفی این تحلیل را انجام میدهند و نتیجه تحلیل افراد با یکدیگر متفاوت است؛ اما این تفاوت به معنی اشتباه بودن تحلیل افراد نیست. دقت انجام تحلیل بنیادی به عوامل متفاوتی بستگی دارد. یکی از این موارد مفروضات تحلیل است. تحلیلگران میتوانند مفروضات متفاوتی برای تحلیل خود در نظر بگیرند؛ برای مثال در پیشبینی EPS سهام در سال ۱۴۰۲، ممکن است یک تحلیلگر قیمت دلار را ۳۵،۰۰۰ تومان و تحلیلگر دیگر ۴۰,۰۰۰ تومان پیشبینی کند. بنابراین نتیجه تحلیل این دو شخص با یکدیگر تفاوت دارد. آنچه اهمیت دارد این است که پیشبینی کدام تحلیلگر به واقعیت نزدیکتر است. این موضوع در خصوص پیشبینی قیمت تمام کامودیتیها نیز وجود دارد. بنابراین تضمینی برای درست بودن یک تحلیل وجود ندارد. آنچه مهم است دانش و تجربه بالا تحلیلگر و تسلط آن به شرایط اقتصادی کشور و جهان است.

تحلیل بنیادی سهم بهتر است یا تابلوخوانی؟

تابلوخوانی یکی از روشهای رایج و مفید برای بررسی بازار سرمایه و انجام معاملات است. در تابلوخوانی اطلاعاتی مانند میزان خرید و فروش سهامداران حقیقی و حقوقی، حجم معاملات، قدرت خریدار و فروشنده و… وجود دارند. اما تابلوخوانی شرایط یک سهم در روز معامله را نشان میدهد و اطلاعات مفیدی از آینده سهم در اختیار تحلیلگران قرار نمیدهد. همانطور که گفته شد آنچه در خرید یک سهم مهم است، پیشبینی قیمت آن سهم در آینده است.

از سوی دیگر برای تصمیمگیری معاملات در هر روز معاملاتی، امکان بررسی تابلو تمامی سهمها برای یک شخص وجود ندارد؛ بنابراین میتوان ابتدا با استفاده از تحلیل بنیادی سهمهای ارزنده بازار را شناسایی و پس از آن با بررسی تابلو آن سهم در روز معاملاتی به خرید یا فروش یک سهم اقدام کرد.

کاربرد تحلیل بنیادی

تحلیل بنیادی برای تمام افرادی که دیدگاه میانمدت و بلندمدت در بازار سرمایه دارند، مناسب است. ممکن است در کوتاه مدت نیز بتوان سود خوبی از طریق تحلیل بنیادی کسب کرد؛ اما تجربه نشان میدهد، در بلندمدت همواره افراد توانستهاند توسط تحلیل بنیادی موفق عمل کنند. باتوجه به وجود تورم در کشور با استفاده از سرمایهگذاری از طریق تحلیل بنیادی با گذر زمان ارزش دارایی خود را حفظ کرد.

چرا باید از تحلیل بنیادی (فاندامنتال) استفاده کرد؟

تحلیل بنیادی چیست

تفاوت تحلیل تکنیکال و بنیادی در این است که در تحلیل تکنیکال تنها روند قیمتی سهم مورد بررسی قرار میگیرد. اما باید توجه کرد هنگامیکه سرمایهگذار سهمی را میخرد، مالک آن شرکت میشود. اگر ارزش شرکت و داراییهای آن افزایش یا کاهش داشته باشد، در ارزش سهام فرد نیز تأثیرگذار است. همچنین فرد به نسبت سهام خود از سود شرکت بهره میبرد یا از زیان آن ضرر خواهد کرد. پس داشتن اطلاعات دقیق و جامع از شرایط اقتصادی، سوددهی، برنامهها و… یک شرکت برای سرمایهگذاری بسیار مهم و تأثیرگذار است. تحلیل بنیادی، تحلیلی است که همه این اطلاعات مهم را بررسی کرده و با توجه به آن قیمت سهم را محاسبه میکند.

انیگما با تیمی از متخصصان، تحلیل بنیادی تمامی شرکتها را انجام داده و در اختیار سرمایهگذاران قرار میدهد. افراد میتوانند با خرید تحلیل بنیادی به این اطلاعات دسترسی داشته و با سرمایهگذاری مناسب، سود زیادی کسب کنند. در انتها نیز لیست ارزندهترین سهام از دیدگاه تحلیل بنیادی توسط تیم تحلیلی انیگما معرفی شده است.

ارزندهترین شرکتها از دیدگاه تحلیل بنیادی

یکی از معیارهای مهم جهت تشخیص ارزنده بودن یک سهم از لحاظ بنیادی میزان P/E فوروارد آن شرکت است. در واقع فاصله نسبت P/E یک سهم از میانگین آن میتواند نشاندهنده ارزنده بودن، به قیمت بودن و یا گران بودن آن سهم باشد. در ادامه لیست ۱۰ شرکت تولیدی ارزنده در بورس با کمترین نسبت پی به ای فوروارد بههمراه EPS و P/E تحلیلی هر یک در تاریخ ۹ دی ۱۴۰۲ نمایش داده شده است. شرکتهای فولاد امیرکبیر کاشان، پارس فولاد سبزوار، پالایش نفت بندرعباس، آهن و فولاد ارفع، پالایش نفت لاوان و پالایش نفت تهران در لیست بهترین سهام قرار دارند.

ردیف |

نماد |

EPS تحلیلی (ریال) |

P/E تحلیلی |

|---|---|---|---|

۱ |

فجر |

۱,۹۹۷ |

۳.۹ |

۲ |

فسبزوار |

۱۰,۷۴۸ |

۴.۲ |

۳ |

شبندر |

۲,۳۱۱ |

۴.۳ |

۴ |

ارفع |

۵,۵۱۶ |

۴.۶ |

۵ |

شاوان |

۴,۵۱۲ |

۴.۸ |

۶ |

شتران |

۹۰۶ |

۴.۸ |

۷ |

شبریز |

۲,۷۳۶ |

۴.۸ |

۸ |

فولاد |

۱,۲۹۷ |

۴.۸ |

۹ |

شپنا |

۱,۶۳۵ |

۵.۲ |

۱۰ |

اردستان |

۵,۴۲۶ |

۵.۳ |

شرکتهای سرمایهگذاری نیز از طریق نسبت P/NAV مورد ارزیابی قرار میگیرند. در جدول زیر لیستی از ۱۰ شرکت سرمایهگذاری با پایینترین نسبت P/NAV در تاریخ ۴ تیر سال ۱۴۰۲ معرفی شده است. شرکت سرمایهگذاری خوارزمی با نسبت پی به ان ای وی ۲۵/۲ درصد در ردیف اول این لیست قرار دارد.

ردیف |

نماد |

nav (ریال) |

p/nav |

|---|---|---|---|

۱ |

وخارزم |

۲۲,۱۰۱ |

۲۵/۲% |

۲ |

وتوشه |

۱۷,۱۴۶ |

۴۳/۲% |

۳ |

ثمسکن |

۱۷,۶۳۱ |

۴۵/۱% |

۴ |

وسپه |

۱۱,۵۴۳ |

۴۵/۷% |

۵ |

وبشهر |

۱۵,۹۷۷ |

۴۷/۴% |

۶ |

شوینده |

۴۲,۵۹۲ |

۴۸/۸% |

۷ |

پارسان |

۷۰,۴۹۱ |

۴۹/۷% |

۸ |

ومعادن |

۱۱,۵۴۰ |

۵۱% |

۹ |

ونیکی |

۱۴,۹۳۲ |

۵۲/۲% |

۱۰ |

پترول |

۴,۶۱۹ |

۵۲/۷% |