همه ساله بانکهای بزرگ وال استریت گزارشهای کلان و بلندی را منتشر میکنند که مبنای پیشبینی نرخ رشد اقتصادی و مسیر حرکت بازارهای سهام و اوراق در سال پیشرو قرار میگیرند. این گزارشها همچنین به سرمایهگذاران نشان میدهند که برای یک سال آینده کدام حوزهها بازده سرمایهگذاری بیشتری خواهند داشت. در برخی سالها، این پیشگوییها محقق میشوند اما در دو سال گذشته، پیشبینی اوضاع بسیار دشوار شده است.

بهعنوان نمونه، با همهگیری بیماری کرونا، روند پیشبینی آینده سختتر شد. «سیانان» به نقل از کارشناسان اعلام کرد: ارزیابیهای اوایل سال ۲۰۲۰ را باید دور انداخت چون اعمال محدودیتهای جهانی به اقتصاد کشورها و کسبوکارهای مختلف به شدت آسیب زده است. در پیشبینیهای سال ۲۰۲۱ هم یک عامل بسیار مهم یعنی افزایش نرخ تورم نادیده گرفته شده که ارزش این پیشبینیها را کاهش میدهد. در چنین شرایطی، فعالان وال استریت اعتراف میکنند که سردرگم و بلاتکلیف هستند و نمیدانند سال ۲۰۲۲ چگونه خواهد بود.

گزارشهای جدید بانکهای مورگان استنلی و گولدمن ساکس نشان میدهند که نااطمینانی در اقتصاد همچنان پا برجاست. به ویژه با توجه به افزایش نرخ تورم و واکنشهای احتمالی سیاستگذاران، این نااطمینانی تشدید شده است. مورگان استنلی در گزارش اخیر خود اعلام کرد که به احتمال زیاد نرخ تورم آمریکا در سال آینده با کاهش روبهرو خواهد شد اما همچنان بالاتر از نرخ ۲ درصدی هدف فدرال رزرو خواهد بود. تحلیلگران این بانک پیشبینی میکنند که تا سال ۲۰۲۳ فدرال رزرو همچنان از افزایش نرخهای بهره خودداری خواهد کرد. اما در عین حال گفتهاند که چندان نسبت به این موضوع مطمئن نیستند.

در مقابل این پیشبینی، تحلیلگران بانک گولدمن ساکس معتقدند که افزایش قیمت کالاهای مصرفی (با سریعترین نرخ طی ۳۰ سال گذشته) فدرال رزرو را وادار به اقدام و واکنش سریع خواهد کرد. در گزارش این بانک آمده است: همگام با کاهش اثرات بیماری کرونا، اقتصاد آمریکا به سرعت روند بهبود را طی میکند و این روند در سال آینده نیز ادامه خواهد یافت. با این حال، امسال مشکل بزرگی آشکار شده است که همان تورم است. نرخ تورم به بالاترین رقم در ۳۰ سال گذشته رسیده و همچنان در حال افزایش است. بر این اساس، پیشبینی میکنیم که فدرال رزرو اولین دور افزایش نرخهای بهره را از جولای ۲۰۲۲ آغاز خواهد کرد.

مورگان استنلی نرخ رشد اقتصادی آمریکا در سال آینده را ۴.۶ درصد و گولدمن ساکس هم ۳.۹ درصد پیشبینی کردهاند. در چنین شرایطی، کارشناسن میگویند: درس بزرگی که اتفاقات ۲۰ ماه گذشته به فعالان وال استریت میدهد این است که بهتر است همچنان آرام و متواضع بمانند.

«فوربس» نیز در گزارشی به بررسی چشمانداز بازار سهام آمریکا در سال آینده و پس از آن پرداخته و با اشاره به رونق دو سال اخیر نوشته است: شاخص اساندپی ۵۰۰ از سال ۲۰۱۹ تاکنون ۹۷ درصد رشد کرده است. این عملکرد دور از انتظار، بسیاری از سرمایهگذاران را نگران کرده است. آنها منتظر وقوع یک سقوط ناگهانی هستند. با این حال برخی تحلیلگران معتقدند، درست است که شرایط کنونی بازار سهام به معنای کاهش بازده سرمایهگذاری در سالهای پیشرو است اما به این معنا نیست که سقوط بزرگی در راه است. این در حالی است که «بیزنس اینسایدر» به نقل از یک معاملهگر بزرگ وال استریت گفته است: با ادامه روند افزایشی نرخ تورم، بدون شک فدرال رزرو وارد صحنه خواهد شد و سیاست انقباضی (افزایش نرخهای بهره) را در پیش خواهد گرفت. در این صورت، انتظار میرود که طی ۳ تا ۶ ماه آینده، بازار سهام آمریکا با سقوط روبهرو شود.

«فوربس» در گزارش خود به چند مورد که لازم است سرمایهگذاران در سال ۲۰۲۲ و پس از آن مورد توجه قرار دهند، اشاره کرده است. رکوردزنی مداوم شاخص اساندپی ۵۰۰ از جمله عواملی است که تردید نسبت به عملکرد مثبت بازار سهام را افزایش داده است. این شاخص در سالهای ۲۰۱۹، ۲۰۲۰ و ۲۰۲۱ (در ۱۰ ماه نخست) به ترتیب ۳۱.۵ درصد، ۱۸.۴ درصد و ۲۶.۲ درصد رشد کرده است. این رشد مداوم موجب شده برخی تحلیلگران اعلام کنند، قیمتهای کنونی در بازار سهام واقعی نیستند، بنابراین احتمال اصلاح بازار (ریزش) وجود دارد. چند عامل در این میان نقشآفرینی میکنند که سیاستهای پولی فدرال رزرو، محرکهای مالی دولت و برنامههای مقابله با بیماری کرونا از مهمترین آنها به شمار میروند. فدرال رزرو اعلام کرده که از دسامبر ۲۰۲۱ برنامه کاهش خرید داراییها را آغاز خواهد کرد و این روند در سال آینده کامل خواهد شد. اگر روند بهبود اقتصاد مطابق پیشبینیها ادامه پیدا کند، فدرال رزرو از سال ۲۰۲۲ شروع به افزایش نرخهای بهره خواهد کرد.

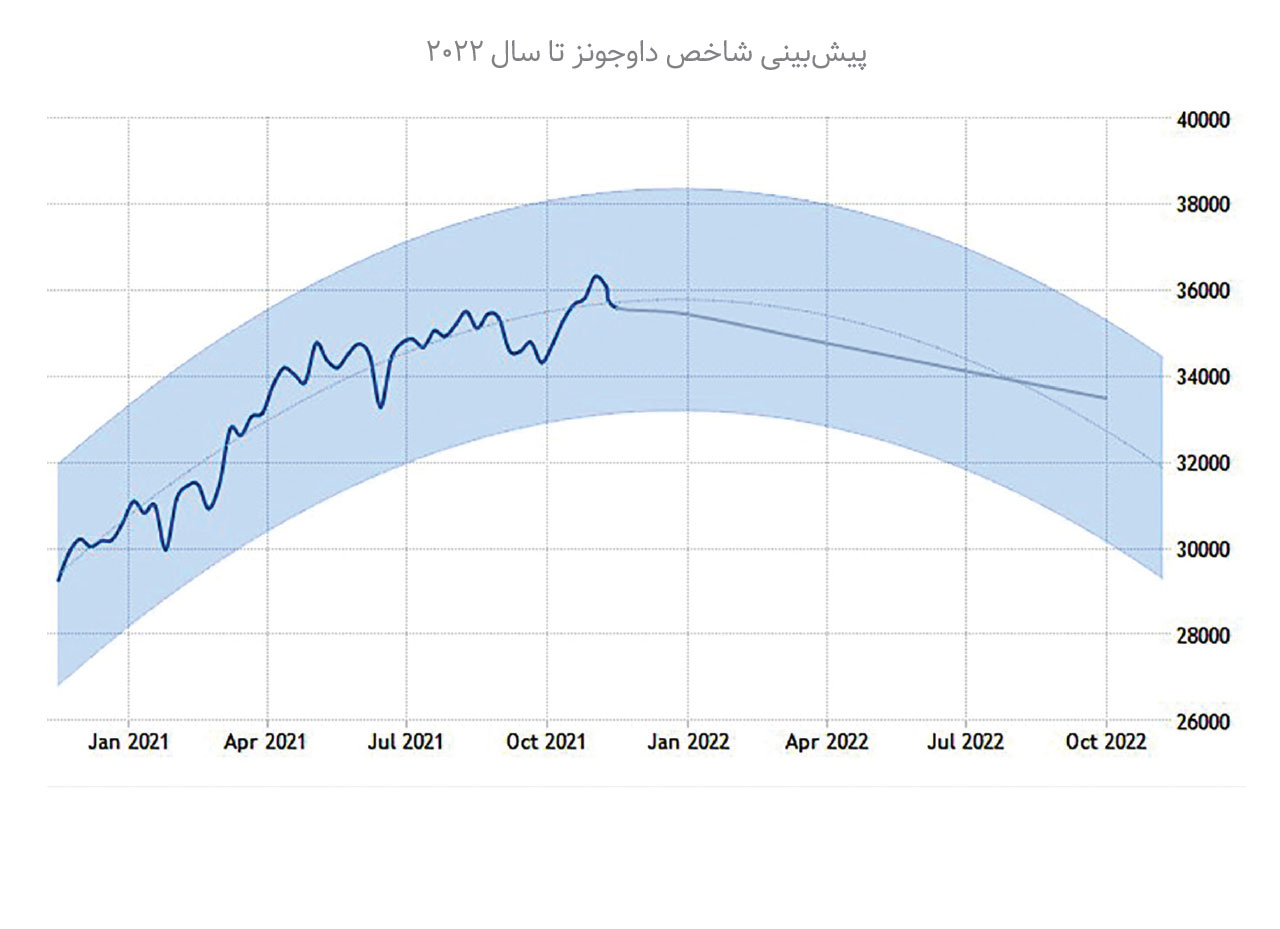

در چند سال گذشته، تزریق مداوم نقدینگی از طریق برنامههای محرک اقتصادی و مقابله با کرونا از جمله عواملی بودند که به عملکرد درخشان و رشد بازار سهام کمک کردند. همچنین خرید داراییها از سوی فدرال رزرو، سیل نقدینگی را وارد بازارها کرد که به حمایت از قیمت داراییهای ریسکدار منجر شد. نرخهای بهره نزدیک به صفر درصد هم تنها یک راه، یعنی بهترین راه را برای سرمایهگذاران باقی گذاشت: سرمایهگذاری در بازار سهام. حال اگر نرخهای بهره با افزایش روبهرو شوند، احتمالا این روند معکوس خواهد شد و بازار سهام جذابیت خود را از دست خواهد داد. بر این اساس، پیشبینی میشود که در سال ۲۰۲۲ شاهد افت چشمگیر وال استریت باشیم. اکنون هم خبر واریانت جدید ویروس کرونا در آفریقای جنوبی بورسهای جهانی را تحت تاثیر قرار داده است و مشخص نیست چه روزهای انتظار بازارهای مالی است.

- حبیب علیزاده - روزنامه نگار

نظر شما