سال ۹۹ و درست زمانی که بورس در دستانداز تصمیمات نادرست دولتمردان و نبضش به شماره افتاد، حضور بازارگردانان نیز برای افزایش نقدشوندگی و تنظیم عرضه و تقاضای بازار اجباری شد؛ بازاری توفانی که هر روز بیشتر در باتلاق تصمیمگیریها غرق میشد.

هر چند پیش از این و در سالهای قبل نیز مهر حضور بازارگردانان به پیشانی بازار سرمایه خورده بود اما عملیات بازارگردانی در زمان ریزشهای رگباری بازار رسما کلید خورد البته در سال گذشته دستورات جدیدی برای آن اعمال شد. دستوراتی که با توجه به پویایی بازار باتغییرات ساختاری همراه بود.

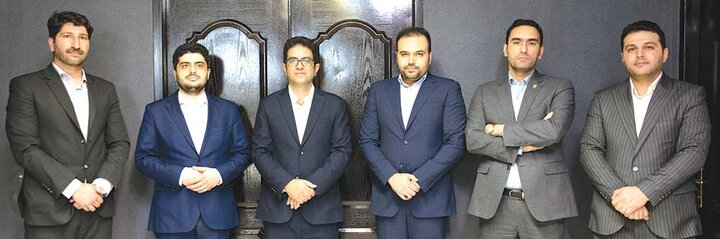

اما اینکه عملکرد بازارگردانان در این سالها مناسب بوده است یا نه موضوعی است که در میزگرد تخصصی هفتهنامه اطلاعات بورس بررسی شد. مهمانان این هفته میزگرد رضا نوحی، مدیر نظارت برنهادهای مالی سازمان بورس و اوراق بهادار؛ مهدی زمانی، معاون عملیات بازار شرکت بورس؛ فرهنگ حسینی، مدیر عامل گروه صنعتی معدنی امیر؛ احسان جنگجوی، مدیرعامل شرکت سبدگردان سهم آشنا؛ فریبرزمحمدیفرد، مدیر مالی شرکت سبدگردان آگاه و مسعود شرفی، مدیر صندوق بازارگردانی سهم آشنا بودند.

* چرا سازمان بورس در دوران ریزشی بازارتصمیم به اجباری شدن بازارگردانی برای ناشران گرفت و درمیانه راه اقدام به تغییر دستورالعمل قبلی کرد؟

رضا نوحی: زمینه اجرای عملیات بازارگردانی از ابتدا فراهم بود اما از آنجا که این عملیات در تمامی بخشها اجرایی نمیشد، مصوبه مربوط به تدوین اساسنامه وامیدنامه صندوقهای سرمایهگذاری بازارگردانی در سال ۹۳ به تصویب رسید. در آن زمان انجام عملیات بازارگردانی اختیاری بود و صندوقهای بازارگردانی میتوانستند نمادهای مد نظر خود را به اوراق موضوع عملیات خود اضافه کنند و عملیات بازارگردانی را انجام دهند. علاوه براین؛ در گذشته برای کسانی که تمایل به انجام عملیات بازارگردانی داشتند کد مربوطه به کد مجازی تبدیل میشد و عملیات بازارگردانی توسط بازارگردان انجام میگرفت اما به دلیل همزمانی دستورالعمل بازارگردانی در بورس و فرابورس و لزوم اصلاح آن، جلسات مربوطه از سال ۹۹ آغاز شد و دستورالعمل فعالیت بازارگردانی در بورس و فرابورس مصوب شد. براین اساس، صندوقهای اختصاصی بازارگردانی، شرکتهای تأمین سرمایه وکارگزار/ معاملهگرانی که مجوز فعالیت از سازمان بورس را دریافت کردند، به عنوان بازارگردان احصاء شدند. پس از آن اما سازمان بورس برای اجرای هر چه بهتر این دستورالعمل که با مشارکت فعالان تدوین میشد، یکسری ازفرآیندها را تسریع کرد. به عنوان مثال؛ اعلام کرد که افزایش هر نماد به یک صندوق بازارگردانی نیاز به مجوز مجدد از سوی سازمان بورس ندارد. براین اساس قرار براین شد اشخاص بازارگردان اوراق موضوع عملیات بازارگردانی و تعهدات مربوطه را به بورس اعلام کنند و در صورت تائید با ارسال صورتجلسه مربوطه مجاز به انجام عملیات بازارگردانی شوند.

البته در مورد تعهدات بازارگردانی چند موضوع قابل طرح است که اولین آن، رعایت دامنه مظنه است. یعنی بازارگردان موظف است در زمان سفارشگذاری قیمت خرید وفروش را به گونهای تعیین کند که فاصله آنها بیشتر از درصد قید شده در قرارداد نباشد.

دومین موضوع این است که همزمان باید هم سفارش خرید و هم سفارش فروش گذاشته شود. چرا که هدف بازارگردان کاهش فاصله مظنههای خریدوفروش و افزایش نقدشوندگی ورقه مربوطه است.

نکته سوم اما به حداقل معاملات روزانه اختصاص دارد. براین اساس، بازارگردان ملزم خواهد بود نسبت به قراردادن سفارش خرید و فروش برای اوراق موضوع عملیات بازارگردانی به گونهای عمل کند که هم دو طرف معاملات با قیمتی مشخص سفارش بگذارد. براین اساس، تعهدات بازارگردان بعد از انجام معاملات روزانه رفع میشد ولی میتواند به صورت اختیاری و البته با رعایت دیگر پارامترهای بازارگردانی همچنان نسبت به ادامه فعالیت اقدام کند.

نکته مهم دیگر در مورد فرآیندهای ایجاد بازارگردان برای برخی اوراق، جلوگیری ازیک طرفه شدن بازار است. به عنوان مثال؛ بازارگردان نه تنها باید درک درستی از فعالیت بازارگردانی داشته باشد بلکه باید بپذیرد که فعالیت بازارگردانی در راستای هر دوسویه بودن معاملات است. به بیان دیگر بازارگردان نباید صرفا مسئول برطرف کردن یک طرف معاملات باشد و لازم است مسئولیت هر دو طرف معاملات را در چارچوب مقررات عهدهدار باشد.

* براساس دستورالعمل بازارگردانی، هر صندوق بازارگردانی ونهاد دارای مجوز بازارگردانی میتواند درخواست بازارگردانی یک نماد را ارائه کند، این موضوع اگرچه نقدشوندگی را افزایش میدهد اما امکان دارد باعث افزایش بازارگردانها بر روی یک نماد شود. به نظر شما منطقی است که به طور مثال؛ روی یک نماد ۵ بازارگردان وجود داشته باشد؟

رضا نوحی: اولاجواب قطعی برای این سئوال وجود ندارد. ثانیا براساس دستورالعمل بازارگردانی به دلیل اینکه بورسها اطلاعات لحظهای ازوضعیت نماد مربوطه دارند، رسیدگی به انجام عملیات مربوطه برعهده بورسها قرار داده شده است. ضمناینکه سازمان بورس هر چند مجوز لازم را در اختیار شخص قرار میدهد اما تاکید دارد که برای اضافه کردن ورقه نیازی به بوروکراسی سازمانی و طولانی شدن فرآیندها نیست بلکه مکاتبات دراین باره باید با بورس مربوطه انجام شود و پس از برگزاری مجمع و ارسال صورتجلسه به سازمان، میتوان اقدام به انجام عملیات بازارگردانی کرد. البته رعایت الزامات از سوی بورسها نیزضروری است.

* هر فردی که درخواست مجوز بازارگردانی نماد را بدهد، شرکت بورس مجوز لازم را در اختیار صندوق قرار میدهد یا ملاحظاتی دارد؟

مهدی زمانی: براساس دستورالعمل جدید بازارگردانی مجوز فعالیت از مجوزعملیات تفکیک شده است به این صورت که مجوز عملیات از سوی شرکت بورس و مجوز فعالیت از سوی سازمان بورس صادر میشود. هماکنون از ۳۷۸ نماد فعال در بازار اول و دوم شرکت بورس ۳۱ نماد فاقد بازارگردان هستند که از این تعداد ۵ نماد مجوزفعالیت را از طرف سازمان دریافت کردهاند اما مجوز عملیات را از شرکت بورس نگرفتهاند. بنابراین شرکت بورس بعد از بررسی تقاضانامه مجوز عملیات بازارگردانی و دیگر مدارک مورد نیاز و رعایت پارامترهای بازارگردانی در نماد مورد تقاضا مجوز مربوطه را صادر میکند در غیر این صورت مجوز عملیات صادر نمیشود.

* یعنی تاکنون ۲۶ نماد درخواستی برای بازارگردانی نداشتهاند؟

مهدی زمانی: همینطور است.

* گفتههای شما در حالی مطرح میشود که یک سری نمادها بیش از یک بازارگردان دارند.

مهدی زمانی: در حال حاضربرای ۳۰ نماد بیش از یک بازارگردان و برای ۳ نماد سه بازارگردان وجود دارد. اما آنطور که عنوان کردید نمادی وجود ندارد که ۵ بازارگردان داشته باشد.

* منظور من این است که شاید در آینده چنین اتفاقی بیفتد. چرا که دستورالعمل جدید دست بازارگردانان رادراین مورد بازگذاشته است و هیچ سقفی برای تعداد بازارگردان هر نماد درنظر نگرفته است.

مهدی زمانی: ناشر تأمین کننده دارایی صندوق اختصاصی بازارگردانی است. بنابراین تزریق وجه نقد یا دارایی به شرکت از طرف ناشر صورت میگیرد. از این رو، ناشری که با ۵ صندوق بازارگردانی قرارداد ببندد و فعالیت کند، وجود ندارد.

- بیشتر بخوانید:

جاماندگان هدفمندسازی یارانهها بخوانند

* بازارگردانها در دامنه مظنه ۳ درصدی فعالیت میکنند و تخفیف کارمزدشان ۸۰ درصد است و از طرف دیگر، اگر تعدادبازارگردانان افزایش یابد، امکان دارد عمده معاملات این نمادها مربوط به بازارگردانها و در دامنه محدودی انجام شود و افراد حقیقی نتوانند کاری انجام دهند.

مهدی زمانی: به دلیل اینکه ناشران یونیت هولدر صندوقهای اختصاصی بازارگردانی هستند، از نظر منطقی به چنین نتیجهای نمیرسیم. مگر اینکه صندوق اختصاصی بازارگردانی یونیتها را به عموم مردم عرضه کند دراین صورت موضوع متفاوت است. به عنوان مثال؛ ممکن است صندوقی تک NAV و نه مولتی NAV باشد، دراین صورت ممکن است چند صندوق تک NAV بر روی یک نماد داشته باشیم. دراین صورت هر سه نماد از عموم مردم تأمین مالی خواهند کرد. دراین حالت اگر تقاضا برای سهم افزایش یابد، میتوان بر یک نماد چند بازارگردان داشت. اما در حال حاضر اکثر نمادها یک بازارگردان دارند.

* در واقع ۲۶ نمادی که بازارگردان ندارند به نوعی تخلف ناشران بهحساب میآید. برای این موضوع برنامهای در نظر گرفتهاید؟

مهدی زمانی: حوزه معاونت نظارت شرکت بورس به این موضوع ورود کرده وموارد به مدیریت حقوقی نیز منعکس شده است. اما در جریان جزئیات اقدامات نظارتی و تخلفاتی این حوزه نیستم.

احسان جنگجوی: وجود چند بازارگردان برای یک نماد محدودیتی ایجاد نمیکند، چرا که با افزایش مثلا ۵ بازارگردان تعهدات روزانه خرید و فروش بین ۵ بازارگردان تقسیم میشود. اما نباید هر بازارگردانی به شیوه دلخواه خود عمل کند و ضمن رعایت دامنه مظنه، تعهدات خرید و فروش نیز وجود داشته باشد. البته این رویه از سوی سازمان بورس اعمال شده بود اما در دستورالعمل جدید مدنظر قرار نگرفته بود.

* نگاه ناشران به عملکرد بازارگردانان چگونه است؟ آیا بهعنوان نماینده ناشر یا سهامدار عمده از فعالیت این گروه رضایت دارید یا اشکالاتی به آن وارد است؟

فرهنگ حسینی: در موضوع بازارگردانی توجه به موضع ناشران باید اولویت باشد، امری که از آن غفلت شده است. یکی از مهمترین چالشها در گزارشگری صورت مالی است. سازمان بورس و سازمان حسابرسی بر نحوه ثبت سهام خزانه اختلاف داشته و یکی آن را سرمایه گذاری و دیگری سهام خزانه میداند. موضوع بین موسسات حسابرسی نیز سلیقهای شده است.

از سوی دیگر عملیات بازارگردانی در ده سال اخیر به شدت تقویت شده که بخش اصلی آن مقرراتزدایی بوده است. حذف مالیات فروش برای بازارگردان در قانون رفع موانع تولید رقابت پذیر، تخفیف ۸۰ درصدی کارمزد بازارگردان و تسهیل صدور مجوز بازارگردانی از طریق واگذاری آن به بورسها از جمله این موارد است. قبل از الزام شهریور ۱۳۹۹ برای بازارگردانی که گفته میشود مصوبه شورای عالی امنیت ملی نیز است، انگیزه بازارگردانی اقتصادی بود. افزایش نقدشوندگی و دستیابی به ارزش ذاتی از سمت سهامداران عمده دلیل بازارگردانی بود. اما پس از ان ناشران ملزم شدند و در عمل در آن مقطع هدف بازارگردانی نبود، بلکه در شرایط آن روزهای بورس تلاشی برای مقابله با ریزش شاخص تفسیر میشد. عملا سرمایهگذاران با دیدگاههای کوتاه مدت سهام خود را به بازارگردانهایی با منشاء منابع ناشران فروختن و شاخص هنوز به آن سطحها برنگشته است و ناشران صنعتی و تولیدی مجبور شدند منابع سرمایه در گردش و طرحهای توسعه را صرف خرید و حمایت از سهام کنند. سهامداران بلندمدت ماندن و زیان خرید بازارگردانی ناشر! در تصمیمات بازارگردانی در کانونها هیچ نماینده ای از سمت ناشران نیست اما ذینفعان دیگر اعم از صندوقها و سرمایهگذاران هستند. بنابراین مقررات وضع شده برای واحدهای تولیدی عادلانه نیست.

اقتصادی بودن و کسب سود ذات فعالیتهای بورسی است، بازارگردان هم مستثنی نیست. اما نگاه سهامداران این است که بازارگردان بایستی سهام آنها را بخرد و آنها بتوانند بدون ضرر بفروشند یا در صف خرید به آنها سهام بدهد و بتوانند سود کنند. سمت مقابل که بازارگردان با منابع ناشر است در حال متضرر شدن است. ذات بازارگردانی افزایش نقدشوندگی است که همه اذعان دارند اما نقدشوندگی در شرایط دامنه نوسان محقق نمیشود و پدیده صف نشینی مانع آن است. بنابراین بازارگردانی با هدف نقدشوندگی در شرایطی میسر است که دامنه حذف یا حداقل چند برابر سطح فعلی باشد. یکی از مهمترین مشکلاتی که بایستی چاره عاجل اندیشیده شود، تعهدات بازارگردان در صفهای خرید و فروش است. بازارگردان در صف خرید مکلف به عرضه است، این موضوع هیچ اثری روی نقدشوندگی ندارد و صرفا افراد سرخط منتفع میشوند. در صف فروش هم بازارگردان مکلف به خرید است که این هم اثری بر نقدشوندگی ندارد و صرفا برنده آن افراد سرخط هستند. این یک موضوع ساده بود و موارد پیچیده نوسان گیری سفته بازان از بازارگردان در بازار وجود دارد که به ضرر بازارگردان و شرکت و با هدف کسب سود کوتاه مدت گروه قلیلی سفته باز است.

کارمزد مدیر صندوق بازارگردانی با توجه به ماهیت آن با سایر کارمزدهای مدیر سازگار نیست. این کارمزد مشابه صندوقهای سهامی است. اما آیا واقعا کارکرد و ساختار مشابه دارد؟ بدیهتا خیر. چرا که مدیریت صندوق سهامی نیازمند تیم تحلیلی و معاملاتی خبره با هزینه بالا است اما در صندوقهای بازارگردانی مدیریت خرید و فروش با الگوریتمهاست. تجربه من نشان داده است که معاملات توسط انسان در بازارگردانی به شدت پرخطا و ضعیف است.

عملا صندوقهای بازارگردانی تعهد یا رقابتی برای بازده و عملکرد ندارند و صرفا مقررات را رعایت میکنند. برای این موضوع کارمزد متغیر توجیه ندارد و منطقا باید کارمزد عدد ریالی ثابت باشد.

احسان جنگجوی: اینکه کارمزد مدیر براساس عملکرد تعیین شود، هم اتفاق خوب و هم اتفاقی بدی است وحتی شاید اولویت و جذابیت هم داشته باشد اما حتما برای نهادی نظارتی چون سازمان بورس وشرکت بورس مطلوب نخواهد بود. چرا که برای بازارگردان یکسری تعهدات، شرایط ودامنهای برای معاملات تعریف شده است که اگر بازارگردان به دنبال سودآوری و افزایش NAV باشد امکان دارد دستورالعملها را بهدرستی اجرا نکند وفردی که بهدنبال کسب سود است، در زمان صف فروش وخرید باید اقدامات درستی انجام شود.

فرهنگ حسینی: دقیقا مسئله همین است. اولین نکتهای که مطرح میشود این است که منابع برای سهامداراست یاناشر. در چنین شرایطی وقتی این گروه درگیر عملکرد، تحلیل و حفظ منابع نمیشوند، قیاس کارمزد و یا مبنا قراردادن کارمزد با صندوقهای سهامی فاصله قابل توجهی پیدا میکند. نکته بعدی که مطرح میشود این است که ناشر باید اینکار را انجام دهد یا سهامدار ناشر؟ نکته دیگر این است که وقتی در دامنهها نقدشوندگی از بین میرود و صف خرید و فروش شکل میگیرد، به طور اتوماتیک بازارگردان باید از روال خارج شود چرا که از نظر ساختاری امکان نقدشوندگی بیشتری وجود ندارد.

* از دید سهامداران خرد قیمت سهمی که به عنوان مثال؛۷۰ درصد از اوج خود فاصله دارد چرا با وجود ارزندگی و وضعیت بازار مثبت، بازهم باید درجا بزند. برای شما به عنوان مدیرعامل سهامدار عمده مهم نیست سهم شما چقدر افزایش یابد و دراین حالت به بازارگردان توصیه نمیکنید تا نوع سفارشات را تغییر دهد تا بتواند جلوی ریزش بیشتر سهم را بگیرد؟

فرهنگ حسینی: دقیقا مسئله همین است. اولین نکتهای که مطرح میشود این است که منابع برای سهامدار است یا ناشر؟ وقتی مبنا عملکرد نیست، گامی برای حفظ منابع و کسب بازده صورت نمیگیرد. نتیجه آن هم زیان شرکت و سهامداران بلندمدت آن است. قیاس کارمزد و مبنا قراردادن کارمزدهای صندوقهای سهامی اشتباه است. از سوی دیگر شرایط بازار ۹۹ تمام شده و اقتضائات آن روز دیگر مطرح نیست. شاخص بیش از ۴۵ درصد افت کرد و برگشت. اما ناشران ملزم به بازارگردانی ماندهاند. با توجه به رفع محدودیتهای آن دوره، ضرورت دارد که در الزامات بازارگردانی هم بازبینی شود.

* مثال عینی این موضوع را در بازار مشاهده کردیم. برای سهمی که ۸۰ درصد از اوج خود فاصله دارد و بنیادی است، بازارگردان جدید با نوع سفارشگذاریهای در جهت منفی اجازه رشد به سهم را نمیدهد. (مثلا سفارش فروش خود را در منفی ۲ درصد و سفارش خرید را منفی ۵ درصد قرار میدهد!)

احسان جنگجوی: اصل سیاستگذاری در بازارگردانی نقدشوندگی است و شرایط خاص مطرح نیست چرا که بازارگردانی هم میتواند نقدشوندگی ایجاد کند وهم از هیجانزدگی در قیمت سهام جلوگیری کند. یعنی اینگونه نیست که در بازه زمانی کوتاه هیجان مثبت و منفی ایجاد و یا قیمت سهم را به قیمت ذاتی خود نزدیک کند. بسیاری از سهمها ۴۰ تا ۵۰ درصد قیمت ذاتی (NAV) خود معامله میشوند. ضمناینکه دست بازارگردان نیز باز نیست و تعهدات خود را انجام میدهد اما بازهم مشکلاتی وجود دارد.

فرهنگ حسینی: ریزش سهام مربوط به قیمت است و رشد ۹۹ رفتاری بود. ارزش ذاتی سهام چیز دیگری است. اما بازارگردانی اساسا هدف نقدشوندگی دارد. بنابراین موضوعات ارتباطی ندارد.

در حالت عادی ناشر از رشد قیمت نفعی نمیبرد که در کاهش ملزم به خرید و بازارگردانی باشد. ناشران تولیدی از رشد ۹۹ سودی نبردند. قوانین افزایش سرمایه نیز مانع از امکان عرضه سهام از سوی هیأت مدیره به قیمت روز و افزایش سرمایه از محل آن است که هیچ روزنههایی برای انتفاع ناشر از رشد بازاروجود ندارد. به نظر میرسد بایستی تمرکز شرکتها بر کسب و کار اصلیشان باشد و در این شرایط بازارگردانی اجباری از سوی ناشر سبب کاهش کارایی تخصیصی در بازار میشود.

حمایت از طریق مکانیسم خرید منطقیتر است و راهکار آن نیز در جهان، سهام خزانه است. در عمل شرکتهایی که مازاد منابع دارند و میخواهند سهم خود را بخرند از مکانیسم سهام خزانه استفاده میکنند. قوانین سهام خزانه سخت است و باید مانند بازارگردانی تسهیل شود. عملا چند شرکت توانستهاند سهام خزانه بخرند. راهکار بهینه برای تعادل بین نقش فعالان بازار در بازارگردانی، اختصاص بخشی از کارمزد کارگزاری معاملات سهام هر نماد برای بازارگردانی آن سهم است. این موضوع ضمن حفظ بازارگردانی، سبب میشود که هزینه بازارگردانی نیز نه از سوی ناشر، بلکه از سوی معاملهگران کوتاه مدت سهم پرداخت شود که انتفاع سهامداران بلندمدتی هم حفظ میشود و به جیب آنها هزینه بازارگردانی انجام نمیشود.

- بیشتر بخوانید:

راه حل امروز بازار سرمایه چیست؟

* یکی از اهداف اصلی مدیران ناشران تأمین منافع سهامداران است. آیا با توجه به این هدف قیمت سهم برای ناشر نباید مهم باشد؟

فرهنگ حسینی: آن چه باید مهم باشد ارزش سهام است و ارزش ناشی از جریانات نقدی آتی سهم است. قیمت علاوه بر تاثیر از ارزش تحت تاثیر شرایط بازار نیز است. تزریق منابع ناشر برای خرید حمایتی ضمن دستکاری قیمت، سبب تخصیص غیربهینه میشود. قطعا افرادی که سهام شرکتی را میخرند میخواهند در آن کسب و کار سرمایهگذاری کنند و اولویت مدیران شرکتها نیز باید تمرکز بر کسب و کار خود باشد.

احسان جنگجوی: من با نظرشما مخالفم. اینکه ناشر در عملیات بازارگردانی مسئولیت و منفعتی نداشته باشد یک مسئله است و اینکه سهامداران عمده مرتبا تغییر کنند و نهادهای نظارتی ناشر را مسئول مباحث بازارگردانی بدانند، بحث دیگری است. اما از آنجا که نهاد نظارتی نمیتواند تعداد زیادی از سهامداران را مسئول قرار دهد، ناشر در تیررس این مباحث قرار میگیرد. ضمن اینکه گلایه ناشران از این موضوع نیز درست است. چرا که از نگاه ناشر، در فضایی که در تأمین سرمایه در گردش خود مشکل دارد، سرمایه باید در چرخه عملیات تخصصیهزینه شود. بنابراین ناشر در چنین فضایی باید این چالشها را مدیریت کند. البته بازارگردانان نیز با چالشهای متعدد دیگری دست به گریبان هستند.

* دیدگاه بازارگردانان دراین باره چیست؟

احسان جنگجوی: بازارگردانی در شرایطی اجرایی شد که یا زیرساختها آماده نبود و یا تصمیمهای موجود پاسخگوی نیازها درآن مقطع زمانی نبود. یکی ازمهمترین چالشهای بازارگردانان در قرارداد با ناشر به میزان منابع و روزهای عملیات برمیگردد. در آن زمان براساس دستورالعمل، سرمایه باید تا سه روز عملیاتی یا معادل ۱۵ درصد در هر جهت حرکت میکرد، پس از آن دیگر تعهدی بر عهده بازارگردان نبود مگر اینکه تغییر جهت اتفاق میافتاد. برای همین هم سئوال قابل طرح این است که آیا در زمانهایی که سهم به مدت سه روزصف خرید و فروش میشود، مبلغ باید از ناشر یا بازارگردان دریافت شود؟

حال اگر این اتفاق هم عملیاتی میشد و قیمت سهم به مدت دو روز افزایش مییافت وسه روز صف فروش میشد چه اقدامی باید صورت میگرفت. در واقع یکی از مهمترین چالشهای بازارگردانی در آن مقطع زمانی این بود که تعهدات بازارگردانی در چه بازه زمانی و چه بازه قیمتی است. حتی در کارگروه بازارگردانی کانون که با حضور نماینده ناشران برگزار شد، درباره فرمت بازارگردانی نیز موارد زیادی مطرح شد. درآن جلسه، یکی ازمواردی که بیش از سایر مباحث مورد بحث و بررسی قرار گرفت، این بود که چه میزان منابع لازم است. این درحالی است که در شرکتهای تأمین سرمایه سقفی وجود دارد و مدیران مربوطه با میزان تعهد روزانه و سقف مورد نظر برای انجام عملیات بازارگردان آشنایی دارند. اما این موضوع برای صندوقهای سهامی مشخص نبود.

محدودیت دیگر این است که در امیدنامه نسبت ۷۰ به ۳۰ برای سهام و آورده نقدی درنظر گرفته شده است. اما مشکلی که وجود دارد این است که براساس این نسبت میتوان برای سهامهای بزرگده میلیارد تومان سهم و منابع در نظر گرفت و موارد امیدنامه را نیز رعایت کرد اما قطعا این موضوع تکافوی عملیات بازارگردانی را نمیکند. همچنین برایاینکه از اعتبارات کارگزاری بهره ببریم، باید سهامهای بیشتری از سهامداران دریافت میکردیم اما در همان زمان نهاد نظارتی عنوان کردند چرا نسبت ۷۰ به ۳۰ رعایت نشده است.

رضا نوحی: در دستورالعمل جدید، تعهدات مربوط به هر کدام از بازارگردانان مستقل از یکدیگر است. براساس تبصره ۴ ماده ۵ این دستورالعمل، در صورتی که ورقه اوراق بهادار دارای بیش از یک بازارگردان باشد، تعهدات هربازارگردان مستقل از سایر بازارگردانها خواهد بود.

احسان جنگجوی: درست است اما همزمان با تصویب این دستورالعمل، شرکت بورس تعهدات مشخصی را برای خرید وفروش هر نماد در نظر گرفته است. بهعنوان مثال؛ دراین دستورالعمل تاکید شده است اگر شرکتی یک بازارگردان دارد باید یک بازارگردان تعهدات مورد نظر را انجام دهد.

رضا نوحی: این اختیاری است که برعهده بورسها گذاشته شده است. برای نمونه؛ در صورت ارسال تقاضا برای نمادها امکان دارد بورس به این نتیجه برسد که بازارگردان میتواند تعهد یک میلیون ورقه را انجام دهد دراین صورت اگر یک بازارگردان وجود داشته باشد، یک میلیون ورقه و اگر دو بازارگردان وجود داشته باشد، ۵۰۰ هزار ورقه را متعهد میشود و این ۵۰۰ هزار ورقه مستقل از یکدیگر است. در ارتباط با بحث کارمزد صندوقهای بازارگردانی نیز مباحث مربوطه را قبول ندارم چرا که کارمزد میتواند یک یا دو درصد باشد. حتی امکان دارد ناشری برای سفارش خرید و فروش یک دهم درصد کارمزد دریافت کند. ضمناینکه تجربه بازارگردانی اصلا قابل مقایسه با سال قبل نیست. چرا که اکنون هم فعالیت بازارگردانی عمق پیدا کرده است و هم مدیران مربوطه با مشکلات آن آشنایی بیشتری پیدا کرده وبه این درک رسیدهاند که اضافه کردن نماد جذاب نیست. جذابیت زمانی رخ میدهد که با طرف مقابل و تعهدات آن آشنا باشید. ضمناینکه نمیتوان از تعهدات مربوطه شانه خالی کرد بلکه بایدالزامات به درستی رعایت شود و ریسکها سنجیده شوند تا احتمال نکول نیز به صفر برسد.

* معتقدید که اگربازارگردان منابعش پایان یافت بازهم باید تعهدات خود را انجام دهد؟

رضا نوحی: براساس تدابیر صورت گرفته از سوی سازمان، اگر بازارگردان مدارک و مستندات مربوطه را مبنی بر اتمام منابع و ورقه ارائه کند، مدت زمان تنفسی برای بازارگردان مد نظر قرار خواهد گرفت.

احسان جنگجوی: این موضوع در دستورالعمل قبلی وجود داشت اما در دستورالعمل جدید کمی سختگیرانهتر شده است. براین اساس، بازارگردان حتی در صورت اتمام منابع باید حداقل ده روز به ۵۰ درصد تعهدات خود عمل کند.

فریبرز محمدیفرد: موضوع دیگر این است که از نگاه سازمان بورس تمام ریسکهای بازارگردانی و تعهدات مربوطه از جمله کسری منابع، گذاشتن سفارش، تعهدات و ... متوجه مدیر صندوق و نه ناشر است و درست نیست به دلیل کمکاری مدیر صندوق، کارمزد کاهش یابد.

* به عبارتی، تنها بازارگردان ریسکهای موجود را متحمل میشود؟

فریبرزمحمدیفرد: بازارگردان حتی ریسک ناشر را هم مبنی بر نبود تعهدات، ریزش سهام و افزایش قیمت برعهده میگیرد. مسئولان شرکت بورس و فرابورس نیز درباره سفارش نگذاشتن از بازارگردان بازخواست میکنند. به دلیل همین ریسکهای موجود مجموعه آگاه با هیچ ناشری کار نمیکند.

* عملیات بازارگردانی در دستورالعمل جدید چگونه است؟

مسعود شرفی: قبل از اجباری شدن بازارگردانی، سهم آشنا سه صندوق در اختیار داشت اما از زمانی که بازارگردانی اجباری شده است با مشکلات زیادی روبهرو شدهایم که بخشی متوجه نهاد ناظر، بخشی مربوط به ناشروبرخی دیگر به ضعف قوانین باز میگردد.

یکی از این چالشها مبنی برزیان ده بودن انجام مکانیکی تعهدات از سوی بازارگردان است. چرا که در زمان صف خرید، بازارگردان به دور از ارزش ذاتی مجبور به فروش سهم و یا در زمان صف فروش مجبور به خرید میشود. دراین حالت بازارگردان مجبور میشود در زمانی که سهمی به ارزش ذاتی خود میرسداقدام به فروش کند دراین صورت هم ترمز سهم کشیده میشود و هم سهم از دست میرود. علاوه براین، موجودی سهمی که به سختی از سرمایهگذار یا از ناشر تأمین مالی شده است از دست میرود واین موضوع عملیات بازارگردانی را زیانده میکند. در این مدل بازارگردانی انتفاع ناشر به هیچ عنوان متصور نیست. هماکنون ۵۶ نماد داریم که به جرات میتوان گفت در عملیات بازارگردانی تنها دو نماد که یکی از آنها متعلق به شرکت گلگهراست به دلیل تزریق منابع و حمایتها سودده شدهاند. در غیر این موارد NAV صندوق در هر نماد زیانده بوده است.

مشکل دیگر ما درارتباط باسرمایهگذار است که میتواندناشر یا سهامدار باشد. همانطور که اشاره شد سهامدارو نه ناشر باید وارد فرآیند مربوطه شود. وقتی که سرمایه درگردش از شرکت خارج و وارد فرآیند بازارگردانی زیانده شود، سود شرکت و ارزش ذاتی سهم کاهش مییابد.

فرهنگ حسینی: اگر عملیات بازارگردانی به جای شهریور ۱۳۹۹ در شهریور ۱۳۹۸ اجرایی میشد به جای زیان دهی فعلی، سودده بود، امابه دلیل مکانیسم آن سود کمتری نسبت به خرید و نگهداری دارد. الزامی بودن بازارگردانی از سوی ناشر در سال ۱۳۹۹ در شرایط خاص آن روزها بود. حداقل دو رییس توامان عوض شدند و شرایط بازار نیز تغییر کرده است. ضمن ایرادهای وارده به اجباری بودن آن مقطع، اکنون باید بازنگری شود. در جلسات اشاره شده است که برای تصمیمگیری بازارگردانی کانونها حضور داشته باشند که عملا مدیران بازارگردانی، کارگزاران و سرمایهگذاران هستند. این گروه با ناشران تولیدی در این موضوع تضاد منافع دارند و ضروری است که ناشران هم حضور داشته و نقطه نظراتشان اعمال شود.

مسعود شرفی: پیش از این نیز بازارگردانی در حد محدود اجرا میشد. اما اکنون موضوع مهم این است که بحث ارزش ذاتی باید وارد فرآیند بازارگردانی شود در غیر این صورت بازارگردانی با شکست مواجه خواهد شد. این درحالی است که افول بازارگردانی نیز هماکنون مشهود است.

* فکر میکنید اگر بازارتا یک سال دیگر هم مثبت باشد، بازهم چنین شرایطی حاکم خواهد بود و صندوقها در بیشتر نمادها زیان ده خواهند ماند؟

مسعود شرفی: بحث مثبت و منفی بودن بازار مطرح نیست بلکه موضوع مهم این است که عملیات بازرگردانی با شرایط فعلی زیانده است.

احسان جنگجوی: پیش از این در صورتی که نمادی در قیمت ۵ هزار تومان در صف فروش قرار میگرفت، بازارگردان مجبور بود تمام منابع موجود را با همان قیمت خریداری کند. هر چند بازارگردان به کاهش قیمت کمک میکرد اما در زمانهایی که تعهدی نداشت، قیمت تا ۳۰ درصد کاهش مییافت و در قیمت پائین نیز صف خرید میشد و مجبور بود با قیمت پائین اقدام به خرید سهم کند. دراین صورت قطعا عملیات بازارگردانی زیانده خواهد بود.

- بیشتر بخوانید:

* دراین مواقع اگر براساس ماده ۱۵ دستورالعمل، بازارگردان نامهای به نهاد ناظر بورس یا فرابورس ارسال کند، میتواند منابع را به گونهای مدیریت کند تا همواره بتواند تعهدات خود را ایفا کند. حال اگر بازارگردان درخواست کاهش تعهدات خود را به دلیل قیمت تمام شده بالا ارائه کند، آیا شرکت بورس همراهی لازم را خواهد داشت؟

مهدی زمانی: بورس به عنوان محل انجام معامله و بازارگردان نهاد مالی است که مجوزی از سازمان بورس دریافت کرده و در نتیجه متخصصترین شخص در این حوزه بازارگردان است و نه ناشر یا سهامدار عمده. دستورالعمل بازارگردانی نیز بر مبنای همین ماهیت نوشته شده است. وفق ماده ۱۵ دستورالعمل بازارگردان موظف است دارایی و منابع مالی خود را به نحوی مدیریت کند که همواره قادر به ایفای تعهدات در سمت خرید و فروش باشد و اگر نتواند ده روز کاری به او تنفس داده میشود تا با کمک ناشر تأمین منابع کند. بنابراین بازارگردان نقش حیاتی در کارکرد عملیات بازارگردانی ایفا میکند و بهعنوان رکن متخصص باید پیگیر و پاسخگو باشد از طرفی در انجام این عملیات نمیتوان با چند سهامدار عمده روبهرو شد بلکه باید با ناشر طرف بود. فرض کنید ناشر از این عملیات معاف شود، چه جایگزین دیگری مطرح است. البته ناگفته نماند دستورالعمل موجود ظرفیتهایی دارد که بازارگردان میتواند از آن بهره ببرد. به عنوان مثال در تبصره ۳ ماده ۱۵ آمده است؛ اگر سهم به مدت ۵ روز متوالی در صف خرید و فروش قرار گیرد، دامنه نوسان با درخواست بازارگردان ۴ برابر افزایش خواهد یافت.

مسعود شرفی: چنین موردی که عنوان کردید تا کنون عملیاتی نشده است.

* درخواستی دراین باره داشتهاید که از طرف بورس یا فرابورس موافقت نشده باشد؟

مسعود شرفی: بله، درخواستمان را برای شرکت بورس ارسال کردهایم.

مهدی زمانی: مصوبه هیأت مدیره شرکت بورس دو هفته گذشته ابلاغ و اطلاعرسانی نیز دراین باره انجام شده است. دراین مدت درخواست یکی از بازارگردانان وصول شد و مورد بررسی قرار گرفت بنابراین پس از مصوبه هیأت مدیره شرکت بورس درخواستها وفق ضوابط بررسی میشوند.

مسعود شرفی: این مصوبهای که از آن نام بردید تاثیر چندانی ندارد چرا که دراین حالت تعهدات بازارگردان نیز به چهار برابر افزایش مییابد.

مهدی زمانی: اما در نهایت این قفل شکسته میشود.

احسان جنگجوی: اما از دغدغه بازارگردانان کم نمیکند.

مهدی زمانی: درست است. اما شاید سناریوی محتمل، تکرار شدن اتفاقات دوباره سال ۹۹ باشد و مثلا شاخص در بازه زمانی یک ماهه ۵۰۰ هزار واحد افزایش یابد. دراین سناریوبهای تمام شده بازارگردان چقدر خواهد بود؟ درست است که بهای تمام شده بازارگردان در تمامی لایهها وجود دارد و دریک سری لایهها بیشتر خریداری شده است اما اگر عملیات بازارگردانی فعال داشته باشیم انتظار میرود که بازارگردان در همه سطوح قیمتی آماده ایفای نقش موثر در بازار باشد.

* پس فضای تعامل وهمکاری از سوی شرکت بورس با بازارگردانان وجود دارد؟

مهدی زمانی: قطعا همینطور است. تمامی درخواستها باید در چارچوب مصوبات هیأت مدیره بورس تهران و دستورالعمل بازارگردانی باشد. به نظر میرسد فارغ از سمتهای سازمانی، انتقادهایی به این موضوع مطرح باشد که بهتر است پیشنهادهای مربوطه از کانال کانون نهادهای سرمایه گذاری و کارگزاران اعلام شود. شرکت بورس نیز از پیشنهادها استقبال میکند.

احسان جنگجوی: درکارگروه کانون که با حضور مدیر نظارت برنهادهای مالی سازمان بورس برگزار شد، در این باره موارد وپیشنهادهایی مطرح شد اما اتفاقی صورت نگرفت. فقط در فضایی از بازار دستورالعملی تدوین شد که ورود به این مباحث امکانپذیر نبود. اما اکنون بهتر است دست بازارگردان بازگذاشته شود و از رفتارهای تحکمی با این گروه پرهیز شود. سازمان حق دارد در شرایط نامناسب منعطف عمل نکند اما در شرایطی که بازار در حال بهبود است میتوان دستورالعمل را به گونهای پیش برد که عملیات بازارگردانی زیانده نباشد.

رضا نوحی: اول از همه باید هدف از اجرای عملیات صندوق بازارگردانی مشخص شود. یکی از وظایف مدیریت شرکتها افزایش ثروت سهامداران و چگونگی انجام آن است. دراین راستا باید ضمن اطلاعرسانی مناسب اتفاقات عملیاتی ناشر، تصمیمات درستی هم گرفته شود. اما درارتباط با موضوع نسبت حساب ۷۰ به ۳۰ در تأمین منابع لازم برای صدور واحدهای صندوقهای بازارگردانی برنامه سازمان ورود به جزئیات عملیات نیست. مدیران صندوقها نسبت به اجرای عملیات و محدودهای که در اختیارشان قرار میگیرد اشراف بیشتری دارند و این واقعیتی مشهود است.

نسبت منظور به این دلیل قرار داده شده است که بازارگردان صرفا به محلی برای تجمیع اوراق تبدیل نشود بلکه همزمان وجوه نقد نیز وارد صندوق شده تا عملیات بازارگردانی در هر دو طرف عرضه و تقاضا امکانپذیر شود.

در مورد عرضههای اولیه تصمیم خوبی از سوی هیأت مدیره سازمان گرفته شد، این عرضهها در مدت زمانی با استقبال و بعد از مدتی با تغییراتی همراه میشد. دراین باره سازمان اعلام کرد زمانی که ورقهای پذیرش میشود و مورد عرضه اولیه قرار میگیرد، دراین صورت شرکت عرضه کننده ملزم است بخشی از منابع و ورقه را صرف انجام عملیات بازارگردانی کند. به این ترتیب انتظار میرود فشارهای روزهای ابتدایی عرضههای اولیه کمتر شده و درهر سوی خرید وفروش همواره سفارش وجود داشته باشد.

* شما معتقدید که چالشها باید اصلاح شود. اما به چه دلایلی بحث اتمام منابع بازارگردان در دستورالعمل دیده نشده است؟

مسعود شرفی: قرارداد بسته شده است رقمی توافق شده است. بازار در آن رقم پایان یافته است. در قراردادها ذکر شده است طبق تبصره هر زمان بازارگردان درخواست تکمیل موجودی داد، ناشر موظف به پرداخت است. پیرو آن نامه زده میشود و اما از طرف ناشران هیچ پاسخ و واکنشی دیده نمی شود. اکنون کار ما این است که هر هفته ۵۰ نامه ارسال میشود.

* درمورد اتمام منابع یا اتمام سهم؟

مسعود شرفی: هم اتمام منابع و هم اتمام سهم. با نمادهایی روبهرو هستیم که ناشران هیچگونه همکاری نمیکنند.

فریبرز محمدیفرد: واقعیت این است که به جز منافع حاصل از کارمزد عملیات بازارگردانی، همیشه این صندوقها زیانده بودهاند. تزریق منابع از سوی بازارگردانان دغدغه تمامی سهامداران عمده و ناشران است. به بیانی دیگر، منابع هم از طرف ناشر و هم از سمت سهامدار عمده تأمین شود. اما موضوع این است که تا زمانی که این زیان وجود داشته باشد، ناشران منابعی را تزریق نمیکنند.

مسعود شرفی: ناشران اخیرا در صورت سرمایهگذاری همزمان بازارگردان با منابع خود حاضر به انعقاد قرارداد بازارگردانی میشوند بنابراین، این موضوع باعث تضاد منافع در بازار شده است و بورس در این باره پاسخگو نیست. در صورت چنین شرطی، شرکتهای سبدگردان مجبور به فروش نماد همراه با سبدهایش میشود. حال سئوالی که مطرح میشود این است که در زمان فروش اولویت با چه کسی است؟ اگر بازارگردان اقدام به فروش نماد نکند قاعدتا حرفهای برخورد نکرده است. این درحالی است که برخیها با همین حربه اقدام به دریافت نماد میکنند. این موارد باعث خروج صندوق ما از بازارگردانی بسیاری از نمادها از شش ماه گذشته شده است. به بیانی دیگر، نمادهای ما به دلیل بدقولی ناشر و سهامدار عمده از ۵۶ به ۳۹ نماد کاهش یافته است. حتی مبالغی که در قرارداد ذکر میشود، به بازارگردان پرداخت نمیشود. برای رفع این مشکل، به کمیته تخلفات نیز مراجعه کردیم. اما به دلیل اینکه برخی نمادها بازارگردانپذیر نیستند و بازیگر اجازه فعالیت نمیدهد، نمادهای دیگر را مدنظر قرار دادیم تا پایمان به کمیته تخلفات باز نشود.

در مورد بحث کارمزدنیز که جزئی از دغدغه ناشران است، براساس امیدنامه میتوان عدد کمتری را توافق کرد. دراین میان، اگرعدد مدنظر بزرگ باشد، تخفیف داده میشود. اما برخی از بازارگردانان اعداد غیرقابل قبولی را پیشنهاد میدهندکه هم خودشان را به دردسر میاندازند وهم اجازه فعالیت به باقی بازارگردانان را نمیدهند. حتی اخیرا برخی، اعداد یک میلیارد تومان را برای بازارگردانی نماد پیشنهاد کردهاند. با این عدد چه میتوان کرد؟ چه نظارتی از سوی بورس برای اجرایی نشدن این قراردادها وجود دارد؟

مسعود شرفی: مشکل دیگر ما، در تسویه نماد است. فرض کنید بازارگردانی ما پایان یافته باشد؛ زمانی کارمزد متوقف میشود که بعد از تائیدیه مربوطه از نماد خارج شویم. مدتهابورس مربوطه به دلیلاینکه بازارگردان جایگزین وجود نداشت، تائیدیهای ارائه نمیکرد و بازارگردانان نیز به دلیل نداشتن قرارداد اقدامی انجام نمیدادند.

رضا نوحی: متن قرارداد را باید اصلاح کنید.

فریبرز محمدیفرد: حتی اگر قرارداد محکمی هم با ناشر بسته شود، سازمان زیر بار آن میرود؟

رضا نوحی: اگر نقصی در دستورالعملها وجود دارد مکانیسم پیشنهادی خود را به بورسها اعلام کنید، حتما رسیدگی میشود.

* برای رفع این چالشها چه پیشنهادی دارید؟

احسان جنگجوی: پیشنهاد بنده این است که اگرقبل از ارسال نامه، امکان تمدید بازارگردانی وجود ندارد و بازارگردان تمایلی برای انجام عملیات بازارگردانی نداشت، کارمزد در نظر گرفته نشود. درحالی که اکنون تا بازارگردان از نماد خارج نشود، همچنان برای مدیر صندوق کارمزد در نظر گرفته میشود.

رضا نوحی: بازارگردانان درباره تعهداتی که میپذیرند، مسئولیت دارند و چنانچه دربرآوردهای خود ایفا نشدن تعهدات را پیشبینی میکنند، باید در پذیرش تعهدات مذکور دقت بیشتری داشته باشند.

مسعود شرفی: اما براساس دستورالعمل تا بازارگردان جدید معرفی نشود، نمیتوان از نماد خارج شد.

* درچنین شرایطی بورس زمان را به تاخیرمیاندازد؟

مهدی زمانی: ناشر مکلف است بازارگردان جدید را معرفی کند در غیراین صورت تخلف کرده است.

* چرا موافقت با خروج بازارگردانان از سوی بورس با اماواگرهایی همراه است؟

مهدی زمانی: مشکلی در این باره وجود ندارد. ناشر ملزم به معرفی بازارگردان جدید وفق تبصره ۲ ماده ۱۵ است.

مسعود شرفی: اما موافقتها در موارد خاص با تاخیر انجام میگیرد. در این صورت ناشر با وجود داشتن قرارداد نیز اقدام به پرداخت کارمزد نمیکند. نکته مهم دیگر، در نقطه انتقال از بازارگردان قبلی به بازارگردان جدید نماد است. وقتی عملیات بازارگردانی پایان مییابد، ناشر حق دارد بازارگردان را تغییر دهد. عقل سلیم حکم میکند سهم از یک بازار گردان به بازارگردان دیگر منتقل شود اما در زمان اجرا اجازه انتقال داده نمیشود. گفته میشود، سهم اول به سرمایهگذاراختصاص داده شود و پس از آن به بازارگردان انتقال یابد.

مهدی زمانی: انتقال از بازارگردان به بازارگردان تنها در صورت وجود شرایط تبصره مواد ۹ و ۱۰ انجام میشود.

مسعود شرفی: به شرطی که سرمایهگذار نماد ناشر باشد اما اگر سهامدار عمده سرمایهگذار نماد باشد، این موافقت انجام نمیشود.

رضا نوحی: شاید در دستورالعمل چنین امکانی به صراحت نیامده باشد برای همین نیز تفسیر اولویت پیدا میکند. اگرچنین بحثی در حد اصلاحی مطرح باشد، ممنوعیتی برای آن وجود ندارد.

مسعود شرفی: منطقی است که در زمان نقل و انتقال سهام از بازارگردان قبلی به بازارگردان جدید مالیات از بازگردان دریافت شود؟

رضا نوحی: براساس تبصره ماده ۱۰ دستورالعمل بازارگردانی، در صورتی که ناشر براساس مصوبه هیأت مدیره نسبت به معرفی بازارگردان جایگزین در قالب صندوق سرمایهگذاری بازارگردانی برای انتقال سهام اقدام کند، انتقال سهام با قیمت پایانی نماد درقالب معامله خارج از ساعت و از طریق تسویه خارج از معامله پایاپای صورت میگیرد و از پرداخت مالیات معافاند. در غیر این صورت با اعلام بورس توسط شرکت سپردهگذاری به بازارگردان جدید منتقل خواهد شد.

مهدی زمانی: در چند ماه گذشته تعاملات خوبی با بازارگردانان داشتیم که بهعنوان نمونه برای کارایی بهتر عملیات بازارگردانی و استفاده از ظرفیت بازار اختیار معامله برای بازارگردانی اواخرسال گذشته جلسات آموزشی برگزار شد. از طرفی طی جلسهای هماندیشی با برخی بازارگردانان نظرات آنها را پیرامون طبقات نقدشوندگی محاسبه شده در بورس تهران جویا شدیم. البته طبقات نقدشوندگی باید به تصویب هیأت مدیره شرکت بورس برسد تا باری از دوش بازارگردانان برداشته شود. به هر حال، شرکت بورس آمادگی پاسخگویی به بازارگردانان و رسیدگی به چالشهای آنها را دارد.

* بطور کلی عملکرد بازارگردانان را چطور ارزیابی میکنید؟

رضا نوحی: سال ۱۴۰۰ از مجموع معاملاتی که در بورس انجام شد، ۹.۲ درصد کل معاملات توسط صندوقهای بازارگردانی انجام شد. میزان معاملات انجام شده نشان میدهد بازارگردانان معاملات قابل ملاحظهای داشتهاند اما نمیتوان گفت بازارگردانان در نقطه اوج هستند بلکه در حال تکامل و بهبود هستند و فعالیت آنها هم به لحاظ دانشی و هم به لحاظ اصلاح قوانین و مقررات نیازمند توسعه بیشتر است.

مهدی زمانی: بر اساس بررسیهای شرکت بورس، بازارگردانان بطور میانگین در یکسال اخیر حدود ۲۰ تا ۲۵ درصد از تعهدات خود را ایفا کردهاند.

- ارمغان جوادنیا - روزنامهنگار

نظر شما