رشد حدودا هزار درصدی بهای سکه و طلا در خلال یک دهه گذشته هرچند این بازار را به یک بازار بلندمدت جذاب برای سرمایهگذاری تبدیل کرد و به همان نسبت مانع از حضور سرمایه گذاران خرد در این بازار شد، اما در سالهای اخیر توسعه ابزارهای مالی مختلف در بازار سرمایه با پشتوانه طلا با این هدف که بتواند سرمایههای خرد را جمع آوری کند، رواج یافته است که البته با بازار فیزیکی طلا قابل قیاس نیستند و طبیعتا نتوانستهاند تاکنون جایگزینی برای بازار فیزیکی باشد.

این در حالی است که با توقف معاملات سکه آتی در بورس کالا که در اواخر دهه گذشته و اوایل دهه ۹۰ نقش مهمی حتی در تعادل بخشی به بازار فیزیکی داشت، جایگزین قدرتمندی در بورس کالا طراحی و معرفی نشده بود.

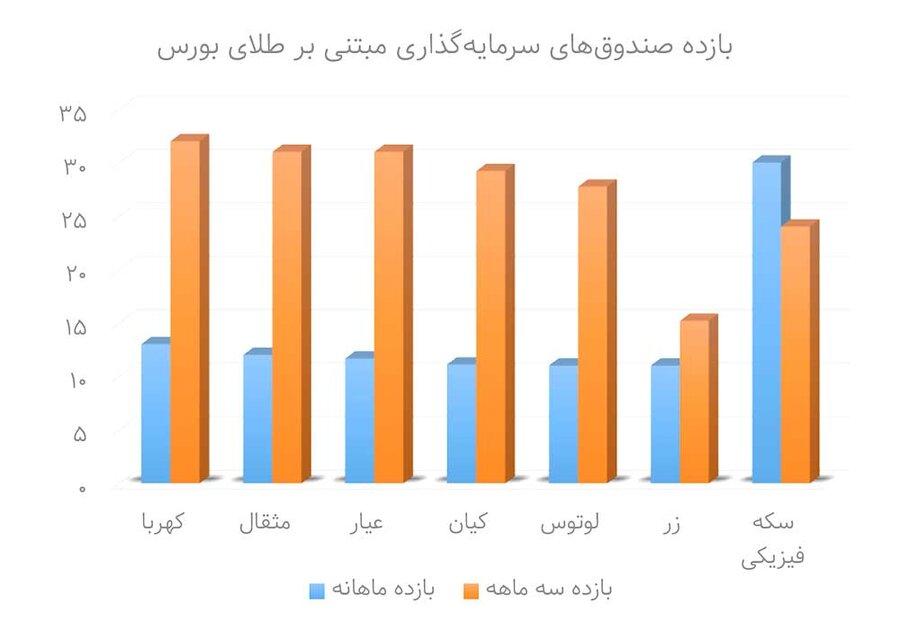

در حال حاضر ۹ صندوق سرمایهگذاری مبتنی بر طلا در بورس کالا در حال معامله هستند که عبارتند از «زرفام»، «طلا»، «زر»، «مثقال»، «گوهر»، «عیار»، «کهربا»، «نهال» و «سحرخیز» که بررسی روند سود این صندوقها در سه ماه گذشته نشان میدهد اغلب این صندوقها در حدود ۳۰ درصد بازدهی داشتهاند که این میزان بازدهی برای این دارایی بالاتر از رقم ۲۵ درصدی در بازار فیزیکی سکه در همین مدت است. در این ارتباط باید گفت میزان بازدهی در صندوقهای سرمایهگذاری طلا به خصوص در شرایط رشد قیمتهای بازار فیزیکی در بازههای کوتاه مدت با بازدهی این بازار برابر نیست، اما متناسب با این تغییرات است ولی در بلندمدت این تناسب به برابری نسبی در بازدهی در دو بازار منتهی میشود؛ البته گاهی اوقات نیز رشد جهشی و بی رویه قیمتها در بازار فیزیکی، دورههای مربوط به رسیدن به تعادل را طولانی خواهد کرد، اما با توجه به مزایای نسبی ابزار صندوق سرمایهگذاری مبتنی بر طلا برای دارندگان سرمایههای خرد، این صندوقها را به اهرمی برای جلوگیری از افت ارزش پول تبدیل کرده است.

مزایای صندوق طلا برای سرمایهگذاران

یکی از مشکلات اما بیاطلاعی دقیق عموم مردم از این صندوقها و به طور کلی ناشناخته بودن این ابزار سرمایهگذاری در کشور است. صندوقهای طلا ابزاری است که امکان سرمایهگذاری در حوزه طلا را بدون نیاز به خرید فیزیکی این محصول برای صاحبان سرمایه فراهم میکند و افراد با چند هزار تومان سرمایه خواهند توانست در صندوقهای مذکور سرمایه گذاری کرده و لااقل یک واحد از این صندوقها را خریداری کنند و به همان میزان از سود ناشی از بازدهی صندوق بهرهمند شوند. صندوقهای مذکور نیز سرمایههای جمعآوری شده را در محل اوراق گواهی سپرده طلا و اوراق مبتنی بر سکه سرمایهگذاری میکنند.

مدیران این صندوقها با بازدهی ناشی از سرمایهگذاری در این کالاها و اوراق و سود ناشی از تغییر ارزش داراییهای سرمایهگذاری شده در صندوق که در نتیجه تغییر ارزش روزانه قیمت طلا حاصل میشود، شرایط را برای جذب سرمایهها فراهم میکنند و از آنجا که دامنه نوسانات در این صندوقها محدود و حداکثر ده درصد است، در نتیجه شرایط حاکم بر معاملات این ابزار در مقایسه با بازار فیزیکی منطقیتر است؛ به خصوص آن که در شرایط ریزش قیمتها در بازار فیزیکی ریسک زیان بالا برای دارندگان این صندوقها پوشش داده میشود؛ به خصوص با راهاندازی ابزار مشتقه صندوقهای مبتنی بر طلا ریسکهای ناشی از آینده در بازار در معاملات این صندوقها قابل شناسایی است؛ چراکه با راهاندازی قراردادهای آتی واحدهای صندوق به دلیل فراهم شدن امکان آربیتراژ و پوشش ریسک، متقاضیان سرمایهگذاری در صندوق مربوطه افزایش مییابد و اگر تعداد واحدهای صندوق کم باشد صندوق مربوطه مجبور به صدور واحدهای سرمایهگذاری و در نتیجه اقدام به خرید سکه در بازار گواهی سپرده خواهد کرد که ممکن است.

نکته دیگر در صندوقهای مذکور حضور بازارگردان قوی است که ریسک نقدشوندگی صندوقهای مذکور را کاهش میدهد و در نتیجه در شرایطی که صف فروش یا خرید بر معاملات صندوقهای مذکور حاکم شود، واحدهای صندوق از طریق ایجاد عرضه و تقاضای مناسب توسط بازارگردان معامله خواهند شد، با این حال در مجموع نقدشوندگی در صندوقهای طلا در مقایسه با بازار فیزیکی پایینتر است.

اهرم مشتقه به کمک صندوق آمد

از سوی دیگر راهاندازی ابزار معاملات مشتقه صندوقهای مذکور که از سال گذشته انجام شده، مسیر جدیدی را برای معاملهگران این صندوقها فراهم کرده است. هرچند مقایسه این ابزار با معاملات آتی سکه طلا که در گذشته نه چندان دور در بورس کالا صورت میگرفت، نشان میدهد راه طولانی تا بازگشت سرمایه گذاران قبلی به بازار در پیش است، این در حالی است که تداوم معاملات آتی سکه در خلال سالهای گذشته میتوانست نقش مهمی در کنترل بازار فیزیکی و جذب نقدینگی به بورس کالا ایفا کند و این یک اشتباه مهم دولت گذشته در توقف معاملات مذکور محسوب میشود.

با این حال ابزار معاملات صندوق سرمایهگذاری مبتنی بر طلا و معاملات مشتقه این صندوقها به دلایل زیر میتواند شرایط متناقضی را تجربه کند؛ نخست آن که افت ارزش پول در کشور جدی است و برخی گمانه زنیها از احتمال وقوع تورم سه رقمی حکایت دارند بنابراین حضور در بازاری که بتواند بخش مهمی از این افت ارزش را جبران کند اهمیت دارد. بانکها دیگر قادر به نگهداری منابع نقدینگی نیستند زیرا سودهای پرداختی در مقایسه با مولفههای کاهنده ارزش پول ناچیز است و این به معنای هجوم نقدینگی به سایر بازارهاست و احتمالا با توجه به روند حاکم بر بازارهای گوناگون، صندوقهای سرمایهگذاری طلا گزینه درخشانی برای سرمایههای بزرگ نیستند، اما میتوانند برای سرمایه های کوچک به خصوص در بلندمدت جذاب باشند؛ هرچند بازار فیزیکی طلا و سکه در دورههای کوتاه مدت شرایط به مراتب بهتری را تجربه میکند.

البته نکته مهمی که در ارتباط با سرمایهگذاری در صندوقهای طلا باید به آن اشاره کنیم آن است که بحران در بازارهای فیزیکی سکه و طلا معمولا به اتخاذ سیاستهای سختگیرانه در این بازارها به منظور کنترل بازار منتهی میشود، اما در مورد ابزارهای مبتنی بر طلا، سیاستهای سختگیرانهای وجود ندارد، کما این که در هفتههای اخیر نیز صندوقهای مذکور بدون هیچ نوع محدودیتی به فعالیت خود ادامه دادند و در نتیجه سرمایهگذاری در صندوقهای مذکور این نوع ریسک را نیز پوشش داده است و این در حالی است که سرمایهگذاری در صندوقهای مذکور میتواند نزدیکترین بهره مندی از شرایط صعودی در بازار سکه و طلا را برای صاحبان سرمایه های خرد و کلان فراهم کند.

چالش اصلی در این ابزار، ناشناخته بودن آن است، این در حالی است که با توجه به اتکای آن به کالایی ارزشمند از یک سو، بازار معاملاتی شفاف از سوی دیگر، نظارت سازمان بورس کشور بر معاملات این صندوقها، بروز رسانی قیمتی لحظهای، نبود محدودیت در سرمایهگذاری و دهها دلیل دیگر همگی این ابزار را به امکانی جذاب برای سرمایهگذاری تبدیل کرده است و این امیدواری وجود دارد که در آینده، با معرفی آن بتوان زمینههای مشارکت بیشتر سرمایههای خرد را فراهم کرد.

- حمزه بهادیوند چگینی - روزنـامهنـگار

- شماره ۴۵۰ هفته نامه اطلاعات بورس

نظر شما