به گزارش صدای بورس، بیشترین بازدهی در یک سال و شش ماه اخیر شاخص مسکن،در بازه ۲ماه اخیر دلار صرافی ملی، در بازه یک ماه شاخصهموزن بورس و دوهفته دلار صرافی ملی، بیشترین بازدهی را در بین بازارهای مالی داشته است.

در گزارش این هفته به بررسی قیمت کامودیتی ها اعم از انرژی، محصولات معدنی، فلزی و پتروشیمی پرداخته شد. تعطیلی واحدهای فولادسازی اروپا به دلیل کمبود انرژی باعث مازاد عرضه قراضه و افت شاخص قیمت قراضه وارداتی ترکیه شده است.

تاثیرکامودیتی بربازار سرمایه؛

در این جدول، نمودار میله ای مربوط به قیمت کامودیتی در۵هفته اخیر است که میله سبز رنگ علامت بیشترین قیمت و میلهقرمزرنگ علامت کمترین قیمت در۵ هفته اخیر است. همچنین ستون درصد تغییر، مربوط به بازدهی هفته اخیر است.در نهایت تآثیر تغییر قیمت کامودیتی بر نمادهای بازار سرمایه بررسی شده است.

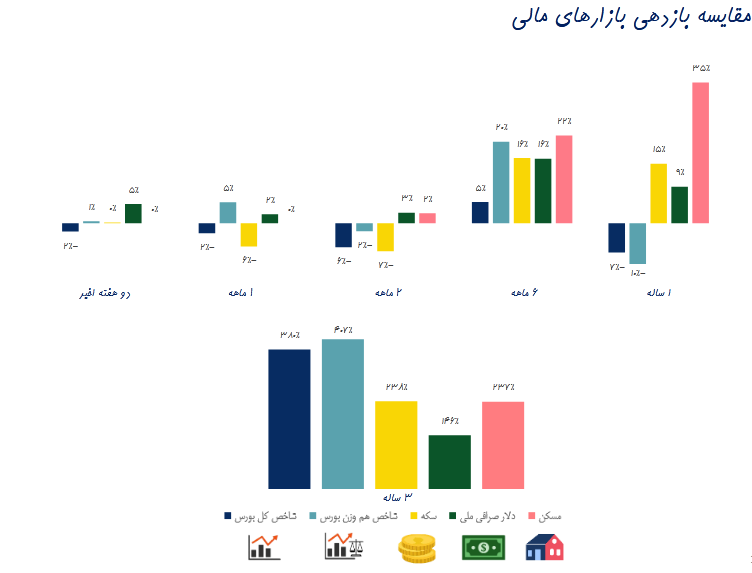

مقایسه بازدهی بازارهای مالی

بیشترین بازدهی

در۱سال و شش ماه اخیر شاخص مسکن،در بازه ۲ماه اخیر دلار صرافی ملی، در بازه یک ماه شاخصهموزن بورس و دوهفته دلار صرافی ملی، بیشترین بازدهی را در بین بازارهای مالی داشته است.

کمترین بازدهی

در۱سال شاخص هموزن بورس، در دو ماه و یک ماه سکه و در دوهفته اخیر شاخص کل بورس کمترین بازدهی را دربین بازارهای مالیداشته است.

اما همچنان در۳سال اخیر، شاخص هموزن بورس بیشترین بازدهی را در بینبازارهای مالی داشته است.

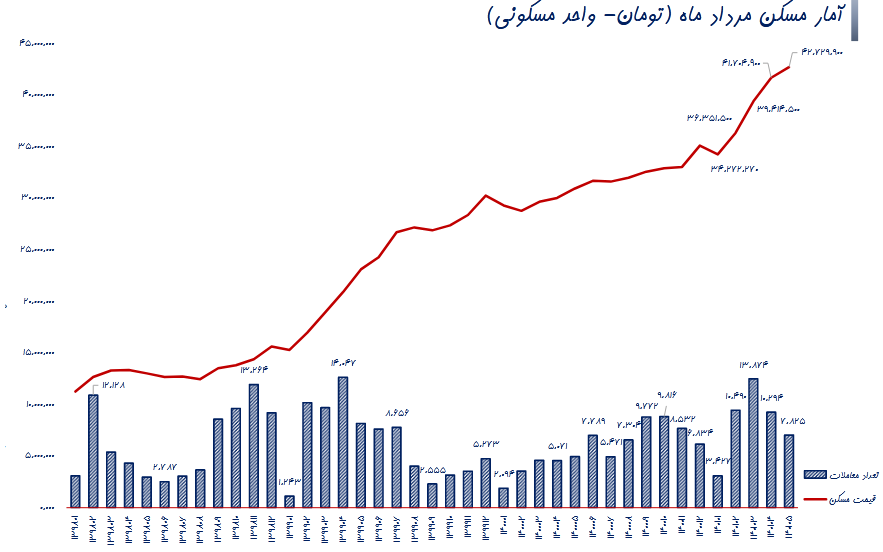

میانگین قیمت معامله یک متر مربع زیربنای واحد مسکونی شهر تهران در مردادماه ۱۴۰۱ به ۴۲میلیون و۷۲۹ هزار تومان رسید که در مقایسهبا ماه قبل و ماه مشابه سال قبل به ترتیب۲.۵ درصد افزایش و۳۸ درصد افزایش یافته است.

همچنین تعداد معاملات نسبت به ماه قبل،۲۳.۶%کاهش داشته است. اجاره بها در مرداد ماه رشد۴.۷ درصدی را داشته است.

نسبت قیمت یک مترمربع مسکن به اجاره بهای سالانه آن P/R در این ماه به۳۳.۸رسید.

بازدهی صندوقها

در این بخش شش صندوق سهامی با بیشترین بازدهی هفتگی بهترتیب معرفی شده اند که در صدر آنها صندوق مشترک پیشتاز با۰.۲۴-درصد بازدهی است.

در گزارش این هفته به بررسی قیمت کامودیتی ها اعم از انرژی، محصولات معدنی، فلزی و پتروشیمی پرداخته شد. تعطیلی واحدهای فولادسازی اروپا به دلیل کمبود انرژی باعث مازاد عرضه قراضه و افت شاخص قیمت قراضه وارداتی ترکیه شده است. از طرف دیگر، فولاد مصرفی اروپا باید از طریق واردات تامین شود که این موضوع محرک قیمتهای ناحیه مدیترانه و دریای سیاه CIS شده است. بحران املاک و مستغلات بر صنایع انبوه سازی و فولاد سازی چین اثر گذاشته است؛ این کسادی در بازار چین به حدی است که بر قیمت سنگ آهن و حتی معادن آن در برزیل و استرالیا نیز تاثیر گذاشته است. درحالیکه انتظار میرفت ذخایر هفتگی نفت آمریکا، کاهش ۰.۲۵ میلیون بشکهای داشته باشد، با افزایش بیش از ۳.۲ میلیون بشکهای روبرو شد. بیشتر بودن موجودی نسبت به انتظارات، میتواند باعث کاهش قیمت نفت و فرآوردههای نفتی شود. برآورد واحد FED RATE Monitor Toolنشان میدهد با احتمال بیش از ۶۵%، فدرال رزرو آمریکا در نشست ۲۱ سپتامبر نرخ بهره را ۰.۷۵% افزایش خواهد داد. فدرال رزرو برای مقابله با تورم بی سابقه در ۴۰ سال اخیر در فشار زیادی قرار گرفته است. نرخ تورم آمریکا در ماه جولای به ۹.۱% رسید و در ماه آگوست به ۸.۵% کاهش یافته است. تورم هدف که از سوی فدرال رزرو اعلام شده حدود ۲% است و به نظر می رسد سیاستگذاران پولی آمریکا برای دستیابی به این هدف چاره ای جز افزایش نرخ بهره ندارند. شاخص مدعیان بیمه بیکاری آمریکا درحالیکه انتظارات برای آن ۲۴۰ هزار نفر بود، به ۲۲۲ هزار نفر رسید. این شاخص در هفته گذشته ۲۲۸ هزار نفر بوده است. کمتر بودن این شاخص نسبت به انتظارات باعث تقویت شاخص دلار و در نتیجه کاهش قیمت کامودیتی میشود.

سپس به مقایسه بازدهی بازارهای مالی، صنایع مختلف بورس، گروه بانک، خالص ورود و خروج حقیقی، ارزش معاملات، ارزش بازار ۳۵ شرکت بزرگ و همچنین پیشبینی P/E سهام شرکتها پرداخته شده است. (در این قسمت از جدیدترین گزارش اجماع تحلیلگران استفاده شده است)

منبع: سرمایه گذاری کاریزما

نظر شما