به گزارش صدای بورس،پرایس اکشن یک روش معاملهگری است که یادگیری آن میتواند بازدهی معاملات فعالان بازار سرمایه را به شکل قابل توجهی افزایش دهد. در این روش معاملهگری، فرد با استفاده از چارت قیمتی خام و بدون استفاده از هیچگونه اندیکاتوری به پیشبینی و معامله اقدام میکند. با این استدلال که در یک چارت قیمتی و در دورههای زمانی متفاوت تغییرات قیمت نشاندهنده اعتقادات، احساسات و پیشبینیهای مجموعه کسانی است که در بازار فعالیت دارند. بنابراین در پرایس اکشن سعی میشود تا با شناخت اینگونه موارد بتوان آینده را پیشبینی کرد.

اصطلاح «Price Action» صرفاً مطالعه حرکت قیمت یک اوراق بهادار است. معاملهگران با استفاده از استراتژیهای پرایس اکشن اقدام به بررسی تاریخچه قیمتی میکنند تا سرنخهایی را برای حرکت بازار شناسایی کنند. متداولترین شاخص پرایساکشن، مطالعه روندها و میلههای قیمتی است که جزئیاتی مانند قیمت باز و بسته شدن بازار و سطح پایین و پایین آن در یک بازه زمانی خاص را ارائه میدهد. تجزیه و تحلیل این اطلاعات هسته اصلی پرایساکشن است.

در واقع، در پاسخ به سوال «پرایس اکشن چیست؟»، میتوان گفت که مطالعه عملکرد کلیه خریداران و فروشندگان فعال در هر بازار خاص است. بنابراین، تجزیه و تحلیل آنچه که بقیه فعالان بازار انجام میدهند، میتواند به معاملهگران امتیاز منحصر به فردی در تصمیمگیریهای معاملاتی بدهد. میلههای قیمتی متداول که به عنوان شاخص پرایساکشن استفاده میشوند، کندل نامیده میشوند. همه سامانههای معاملاتی در جهان نمودار کندلی را ارائه میکنند که اثباتی است بر میزان محبوبیت معاملات بر اساس پرایس اکشن.

برای مثال، شما میتوانید با استفاده از بخش ایزی چارت در سامانه ایزی تریدر، نمودار قیمتی داراییهای مختلف را تحلیل کنید و متناسب با آن، معاملات خود را انجام دهید. برای استفاده از این سامانه معاملاتی، میتوانید بر روی لینکهای زیر کلیک کنید.

نکات کلیدی پرایس اکشن

یکی از موارد مهم در استفاده از تکنیک پرایس اکشن، شناخت نکات اصلی و درک ارتباط بین آنها است. در ادامه، برخی از نکاتی که برای یادگیری پرایس اکشن مورد نیاز است را توضیح میدهیم:

نمودار شمعی

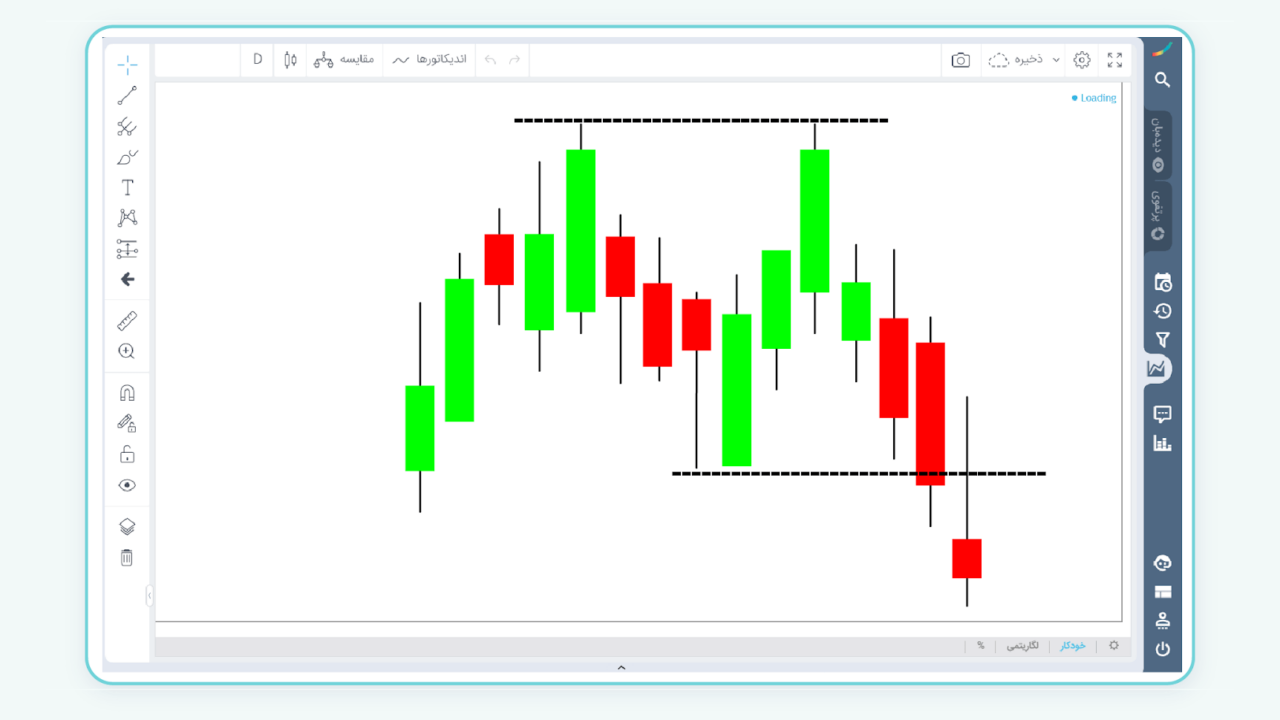

نمودار شمعی، تغییرات قیمت را با استفاده از شمعهای قیمتی نمایش میدهد که اطلاعاتی در مورد قیمت باز شدن، بسته شدن، بالاترین و پایینترین قیمت در یک بازه زمانی مشخص ارائه میدهد.

روند گاوی

روند گاوی (صعودی) نشاندهنده افزایش قیمتها در بازار است. در این روند، مجموعه شمعها به طور پیوسته به سمت بالا حرکت میکنند که نشاندهنده تقاضای بالای خرید و بهبود وضعیت بازار است.

روند خرسی

روند خرسی (نزولی) نشاندهنده کاهش قیمتها در بازار است. در این روند، مجموعه شمعها به سمت پایین حرکت میکنند که نشاندهنده افزایش عرضه و کاهش تقاضا است.

خط حمایت

خط حمایت سطح قیمتی است که در آن تقاضا برای خرید افزایش مییابد و معمولا مانع از کاهش بیشتر قیمت میشود. این سطح برای خریداران جذاب است زیرا انتظار میرود قیمت از این نقطه به سمت بالا بازگردد.

خط مقاومت

خط مقاومت سطحی است که با افزایش عرضه، قیمتها معمولا به سمت پایین حرکت کرده و برای فروشندگان جذاب است.

استراتژیها و الگوهای پرکاربرد در پرایس اکشن

به صورت کلی در تحلیل پرایس اکشن، معاملهگران از الگوها و استراتژیهای مختلفی برای انجام معاملات خود استفاده میکنند. در یک دستهبندی کلی، میتوان همه این الگوها را در سه گروه استراتژیهای مبتنی بر کندل، استراتژیهای مربوط به خطوط روند و کانالهای قیمتی و همچنین استراتژیهای مبتنی بر سطوح عرضه و تقاضا در نظر گرفت.

مواردی همچون الگوی کندلی پینبار، الگوی سه کندل برگشتی، سقف و کف دوقلو، استراتژی معامله بر اساس خطوط روند، معامله در میان نواحی عرضه و تقاضا و استراتژیهای مبتنی بر شکست و بازگشت، از جمله مهمترین استراتژیهای معاملاتی در پرایساکشن محسوب میشوند.

نمونهای از موقعیت معاملاتی بر اساس الگوی سه کندل برگشتی

الگوی سقف دوقلو

سبکهای مختلف Price Action

به صورت کلی انواع سبکهای پرایس اکشن به سه دسته زیر تقسیم میشوند:

۱- پرایس اکشن کلاسیک

این سبک را میتوان ریشه شکلگیری تحلیل پرایس اکشن دانست. در سبک کلاسیک، افراد با استفاده از مواردی همچون الگوهای شمعی، خطوط حمایت و مقاومت، خطوط روند، شکستها و بازگشتها و … نقاط ورود یا خروج خود را مشخص میکنند.

۲- عرضه و تقاضا (Supply and Demand)

حمایت و مقاومت در پرایساکشن کلاسیک عموما به نقاط قیمتی خاص گفته میشود. این نقاط از سقف و کفهای قبلی قیمت یا نقاط برخورد با خطوط روند حاصل میشود. پس از شکلگیری سبک عرضه و تقاضا در پرایس اکشن، دیدگاه علاقهمندان این سبک نسبت به نمودار قیمتی تفاوت اساسی پیدا کرد. طبق باور آنها، تنها دو عنصر اصلی سطوح عرضه و سطوح تقاضا در نمودار قیمتی اهمیت داشته و رفتار قیمت در میان آنها تعیینکننده خواهد بود؛ چرا که قیمت عنصری افقی بوده و بر اساس خطوط روند مورب تعیین نمیشود.

۳- اسمارت مانی (Smart money) یا پول هوشمند

اسمارت مانی سبک نوین و پیشرفتهای از پرایس اکشن به شمار میرود. در این سبک، تلاش میشود تا رفتار بازیگران بزرگ در نمودار قیمتی رصد شود؛ سپس با پیشبینی آن دسته از نواحی قیمتی که احتمال جاماندن و عدم تکمیل سفارشهای با حجم بالا در آنها بیشتر است، معاملات خود را انجام داد. مفاهیم اصلی در اسمارت مانی عبارتند از عرضه و تقاضا، اردر بلاک (Order Block) و انواع مختلف نقدینگی حاصل از فعال کردن حد ضرر معاملهگران خرد.

دلیل محبوبیت معامله با پرایساکشن

انجام معاملات با این به جای سرمایه گذاری بلند مدت برای معاملات محدود کوتاه مدت و میان مدت مناسبتر است. بسیاری از معاملهگران معتقدند که بازار از یک الگوی تصادفی پیروی میکند و هیچ روش روشنی برای تعریف استراتژی وجود ندارد که همیشه کارساز باشد.

در این میان پرایس اکشن که با ترکیب ابزارها تحلیل تکنیکال و تاریخچه قیمت برای شناسایی فرصتهای معاملاتی به کار میرود، در بین معاملهگران طرفداران زیادی دارد. شاید بتوان گفت مهمترین دلیل این موضوع آن است که، معاملهگران در این روش احساس مسئولیت میکنند، زیرا این روش به آنها اجازه میدهد تا در مورد اقدامات خود تصمیم بگیرند، به جای اینکه کورکورانه از یک سری قوانین پیروی کنند.

مزایای معامله گری بر اساس پرایس اکشن

- اجازه استفاده سودمند از فریمهای زمانی بالاتر را میدهد.

- به شما کمک میکند تا یک ذهنیت عینی و هدفمند به بازار داشته باشید.

- این امکان را ایجاد میکند تا نظم و انضباط لازم برای برتری در معاملهگری را به دست آورید.

- با استفاده از پرایس اکشن معاملهگران نمودار خالصی در مقابل خود دارند، نه «تماشای» شاخصهای متعددی که ممکن است تحلیلگر را به اشتباه بیندازد.

- در این روش معاملهگران مجبور نیستند معمای شرایطی را حل کنند که چندین شاخص، همزمان نتایج متناقضی را نشان میدهند.

نکته پایانی

ابزارها، روشها و الگوهای تحلیل تکنیکال همگی به ما کمک میکنند تا تحلیل بهتری از شرایط قیمت و آینده آن را داشته باشیم. آنها هیچ وقت موضوعی قطعی را به ما نشان نمیدهند. در مورد سیگنالهای پرایساکشن هم این موضوع صدق میکند. همچنین، علاوه بر ایجاد یک سیگنال، منطقه شکلگیری آن هم اهمیت دارد.

باید توجه داشت هیچ رویکرد معاملهگری و تحلیلگری ایده آلی وجود ندارد. با این وجود، تجزیه و تحلیل بر اساس پرایس اکشن اطلاعاتی را فراهم میکند که تعداد زیادی از شاخصهای واقعی بر اساس آنها است. با استفاده از پرایساکشن یادگیری خواندن و تفسیر حرکات نمودار قیمت به خودی خود به یک استراتژی معاملهگری تبدیل میشود. اگر تصمیم دارید سایر ابزارهای تحلیل تکنیکال را یاد بگیرید، پیشنهاد این است که برای شروع فقط بر روی یک روش تمرکز کنید. قبل از تلاش برای یادگیری بیشتر، با استراتژی انتخابی خود سودآور شوید. پرایساکشن روشی نیست که سود را تضمین کند، اما با گذشت زمان و تمرین، یک سبک معاملاتی عالی را فراهم میکند.

منبع:نوبیتکس

نظر شما