مشاوران رباتیک پلتفرمهای دیجیتالی هستند که خدمات برنامهریزی مالی خودکار و الگوریتممحور را بدون نظارت انسانی ارائه میدهند. در یک دهه گذشته، شرکتهای زیادی ایده ابزارهای سرمایهگذاری خودکار مبتنی بر نرمافزار و حوزه مشاوران رباتیک را حوزه جذابی برای سرمایهگذاری یافتند.

در پنج سال گذشته این پلتفرمها از تعداد انگشتشمار به هزاران عدد در سرتاسر دنیا رسیدهاند و با ارائه خدمات سبدگردانی و سرمایهگذاری جایگاه مناسبی در اکوسیستم صنعت مالی به دست آوردهاند. در یک بازار صعودی بلندمدت، اهمیتی چندانی نداشت که سرمایهگذاران چگونه تصمیم میگرفتند و سود جذابی در ارائه خدمات رباتیک به مشتریان وجود داشت. با شیوع جهانی پاندمی کرونا، همان زمانی که شاخص اس اند پی پانصد در کمتر از یک ماه ۳۴ درصد سقوط کرد، عملکرد و چگونگی سرمایهگذاری توسط مشاوران رباتیک اهمیت بیشتری پیدا کرد. در گذشته، دورههایی که بحران شکل میگرفت، زمانی بود که سرمایهگذاران از فرط سردرگمی و نگرانی به مشاوران مالی پناه میبردند و مشاوران انسانی (نه رباتیک) با استفاده از این فرصت، حقالزحمه خود را بهخوبی توجیه میکردند. اما عملکرد مشاوران رباتیک در زمان بحران کرونا خیرهکننده بود. شش ماه پس از شیوع کرونا و ریزش کلی بازارها، یک حساب معمولی که از خدمات مشاوران رباتیک با استراتژی نسبتاً تهاجمی بهره میبرد فقط ۹/۲درصد کاهش یافت درحالیکه در همین بازه زمانی بهدستآمده شاخص اس اند پی ۵۰۰ چهار درصد کاهش داشت. به نظر میرسد در آیندهای نهچندان دور مشاوران رباتیک نقش مهمی در صنعت مالی و مدیریت ثروت در دنیا ایفا کنند از اینرو در این مقاله به بررسی، معرفی، نحوه عملکرد و همچنین مزایای استفاده از مشاوران رباتیک میپردازیم.

مقدمه

مشاوران رباتیک پلتفرمهای دیجیتالی هستند که خدمات برنامهریزی مالی خودکار و الگوریتممحور را بدون نظارت انسانی ارائه میدهند. یک مشاور رباتیک معمول، اطلاعاتی در مورد وضعیت مالی و اهداف آینده مشتریان از طریق یک نظرسنجی آنلاین جمعآوری میکند و سپس با پردازش دادههای جمعآوریشده، از آن برای ارائه مشاوره مالی و سرمایهگذاری خودکار داراییهای مشتری استفاده میکند. همانطوری که بانکداری آنلاین در روزهای اولیه معرفی به دنیا، نوعی بانک اینترنتی در کنار بانکداری معمول بود، اکنون ایده بانک اینترنتی آنقدر توسعه یافته که بانکها دیگر نمیتوانند بدون داشتن یک تجربه دیجیتالی عملیات بانکی مناسبی به مشتریان ارائه دهند، قریب به پنج سال پیش خدمات مشاوران رباتیک سرمایهگذاری محدود به حداکثر سه پلتفرم بود، ولی امروزه با یک جستوجوی ساده با هزاران سایت و پلتفرم معاملاتی روبهرو میشوید که خدمات سبدگردانی مبتنی بر هوش مصنوعی ارائه میدهند. بهترین مشاوران رباتیک خدماتی همچون راهاندازی ساده حساب کاربری، برنامهریزی قوی روی هدف مالی مشتری، خدمات حساب، مدیریت سبد سهام یا سبدگردانی، امنیت حساب کاربری، دقت در خدمات به مشتریان، آموزش جامع و از همه مهمتر کارمزد کم در ارائه خدمات را ارائه میدهند.

تاریخچه

پنج سال پیش، دنیای مشاوران رباتیک حوزه مالی نیز اساساً محدود به فینتکهایی مانند شرکتهای سیگفیگ ، بترمنت و ولثفرانت بود. اولین مشاور روبو شرکت بترمنت بود که در سال ۲۰۰۸ راهاندازی شد و در سال ۲۰۱۰، در اوج رکود بزرگ ، شروع به گرفتن پول از سرمایهگذاران کرد. هدف اولیه این پلتفرم، ایجاد تعادل مجدد داراییها در صندوقهای سرمایهگذاری مشترک و صندوقهای سرمایهگذاری قابل معامله به عنوان راهی برای سرمایهگذاران برای مدیریت سرمایهگذاریهای غیرفعال، خرید و نگهداری از طریق یک رابط آنلاین ساده بود. این ایده ممکن است جدید به نظر برسد اما مدیران ثروت از اوایل دهه آغازین سال ۲۰۰۰ از نرمافزار تخصیص خودکار سبد استفاده میکردند. اما تا سال ۲۰۰۸، آنها تنها کسانی بودند که میتوانستند این فناوری را بخرند، بنابراین مشتریان مجبور بودند برای بهرهمندی از این نوآوری، یک مشاور مالی استخدام کنند. امروزه، اکثر مشاوران روبو از استراتژیهای شاخصمحور غیرفعال استفاده میکنند که با استفاده از برخی از سویههای نظریه پورتفوی مدرن بهینه شدهاند. برخی از مشاوران رباتیک، پورتفوهای بهینهسازیشدهای را برای سرمایهگذاری مسئولیتپذیر اجتماعی، سرمایهگذاری حلال ارائه میکنند؛ همچنین میتوانند استراتژیهای تاکتیکیای ارائه کنند که از صندوقهای پوششی تقلید کند. امروزه ظهور مشاوران رباتیک مدرن، با ارائه خدمات بیواسطه و مستقیم به مشتریان، حتی این روایت را نیز کاملاً تغییر داده است. پس از سالها توسعه، مشاوران روبو قادر به انجام وظایف بسیار پیچیدهتر، مانند انتقال زیان مالیاتی ، انتخاب سرمایهگذاری و برنامهریزی بازنشستگی شدهاند.

در سال ۲۰۲۱، بزرگترین مشاور روبو از نظر دارایی، Vanguard Personal Advisor Services با ۲۳۱ میلیارد دلار دارایی تحت مدیریت بود. با رشد صنعت مالی و فناوریهای نوین، این صنعت نیز رشدی انفجاری را تجربه کرده است. داراییهای مشتریان که توسط مشاوران روبو مدیریت میشود در سال ۲۰۲۰ نزدیک به یکتریلیون دلار بوده که پیشبینی میشود تا سال ۲۰۲۵ به ۹/۲تریلیون دلار در سراسر جهان برسد. نامگذاریهای رایج دیگری برای مشاوران روبو وجود دارد که شامل «مشاور سرمایهگذاری خودکار» ، «مدیریت سرمایهگذاری خودکار» و «سکوهای مشاوره دیجیتال» است. همه آنها به همان تغییر ذائقه مشتری این خدمات مالی به سمتوسوی استفاده از برنامههای کاربردی فینتک (برنامههای مبتنی بر فناوری مالی) برای مدیریت سرمایهگذاری اشاره میکنند.

نحوه عملکرد

اکثر مشاوران روبو از تئوری مدرن پورتفوی برای ایجاد پورتفوهای غیرفعال و با عملکردی مشابه شاخصها برای کاربران خود استفاده میکنند. پس از ایجاد حساب، مشاوران رباتیک به نظارت بر پورتفوها میپردازند تا اطمینان حاصل کنند که وزندهی بهینه کلاس دارایی حتی پس از حرکت بازارها حفظ میشود. به هر طبقه دارایی یا یک ورقه بهادار، وزن هدف و محدوده تحمل مربوطه داده میشود. به عنوان مثال، یک استراتژی تخصیص ممکن است شامل الزام نگهداری ۳۰ درصد در سهام بازارهای نوظهور، ۳۰ درصد در سهام بنیادی داخلی (داخل امریکا) و ۴۰ درصد در اوراق قرضه دولتی با تلورانس ۵± درصد برای هر طبقه دارایی باشد. اساساً رفتار مشاور روبو اینطور است که داراییهای مشتری از بازارهای نوظهور و شرکتهای بنیادی میتوانند بین ۲۵ تا ۳۵ درصد در نوسان باشند، درحالیکه ۳۵ تا ۴۵ درصد از پورتفوی باید به اوراق قرضه دولتی تخصیص یابد. هنگامی که وزن هر سهم یا کلاس دارایی به خارج از محدوده مجاز میرود، ربات مجدداً کل مجموعه را متعادل میکند تا ترکیب جدید هدف اولیه سبد را رهگیری کند. در گذشته، این نوع متعادلسازی مجدد سبد مورد نقد قرار گرفته بود چرا که میتوانست زمان زیادی از مدیر سبد بگیرد و احیاناً بنا به تواتر معاملات برای متعادلسازی مجدد، کارمزد تراکنشی بالایی ایجاد کند. بااینحال، با مشاوران روبو این کار هم به صورت خودکار و هم تقریباً بدون هزینه است. نوع دیگری از تعادل مجدد که معمولاً در مشاوران رباتیک یافت میشود و با استفاده از الگوریتمها مقرونبهصرفه نیز میشود، انتقال زیان مالیاتی است. انتقال زیان مالیاتی استراتژی است که شامل فروش اوراق بهاداری است که در زیان هستند. این عمل به منظور جبران بدهی مالیاتی عایدی سرمایهای در اوراق بهادار مشابه توسط ربات صورت میگیرد. این استراتژی معمولاً برای محدود کردن شناسایی سود سرمایهای کوتاهمدت استفاده میشود. برای انجام این کار، مشاور رباتیک یک نسبت مشخص دو یا چند صندوقهای سرمایهگذاری قابلمعامله را برای هر کلاس دارایی حفظ میکند. بنابراین، اگر شاخص اس اند پی ۵۰۰ ارزش خود را از دست بدهد، به طور خودکار صندوقهای سرمایهگذاری قابلمعامله دیگر را میفروشد تا منجر به جلوگیری از زیان شده و صندوقهای سرمایهگذاری قابلمعامله دیگر از اس اند پی ۵۰۰ را خریداری کند. مشاوران رباتیک باید مراقب باشند که صندوقهای سرمایهگذاری قابلمعامله مناسب و صندوقهای سرمایهگذاری قابلمعامله پشتیبان صحیحی را انتخاب کنند تا از نقض قوانین فروش شستوشویی جلوگیری شود.

بحران کرونا

نزدیک به یک دهه از زمانی که دو شرکت بترمنت و ولثفرانت مشاوره دیجیتال را آغاز کردند، میگذرد. در بیشتر این زمان مذکور، روند سهام صعودی بود. با رشد بازار، شرکتهای بیشتری ایده ابزارهای سرمایهگذاری خودکار مبتنی بر نرمافزار و حوزه مشاوران رباتیک را شاخه جذابی برای سرمایهگذاری یافتند. در واقع در یک بازار صعودی بلندمدت، اهمیت چندانی نداشت که سرمایهگذاران چگونه تصمیم میگرفتند و سود جذابی در ارائه خدمات رباتیک به مشتریان وجود داشت. البته آن زمان این سرخوشی تا شیوع جهانی پاندمی کرونا، همان زمانی که شاخص اس اند پی ۵۰۰ در کمتر از یک ماه ۳۴ درصد سقوط کرد بیشتر طول نکشید. در گذشته، دورههایی که بحران شکل میگرفت، زمانی بود که سرمایهگذاران از فرط سردرگمی و نگرانی به مشاوران مالی پناه میبردند و مشاوران انسانی (نه رباتیک) با استفاده از این فرصت، حقالزحمه خود را بهخوبی توجیه میکردند. اما براساس دادههای بکاند بنچمارکینگ، شش ماه پس از شیوع کرونا و ریزش کلی بازارها، یک حساب معمولی که از خدمات مشاوران رباتیک با استراتژی نسبتاً تهاجمی استفاده کرده است فقط ۹/۲درصد کاهش یافت. این عملکرد در بازه زمانیای به دست آمده که شاخص اس اند پی ۵۰۰ چهار درصد کاهش داشت. شرکت بکاند به عنوان یکی از ارائهکنندگان خدمات مشاوره مالی رباتیک، توانسته بهترین عملکرد را در ششماهه ابتدای سال ۲۰۲۰ که دنیا با بحران کرونا دستوپنجه نرم میکرد، کسب کند. پورتفوهای رتبهبندیشده توسط این شرکت عموماً دارای تقسیم چهل به شصت از سهام و اوراق قرضه هستند که در بازارهای نزولی عملکرد خوبی را کسب کردهاند. اما مانند رفتار مشاوران انسانی که هر مدیر سبد نسبت به مدیر پورتفوی دیگر متفاوت عمل میکند، بازدهی روبوها نیز دامنه وسیعی داشته است. در طول شش ماه اول سال ۲۰۲۰، گرچه بهترین بازده متعلق به شرکت ولثسیمپل بود، اما شرکت بکاند ۴۳/۰ درصد بازدهی داد که به اذعان کارشناسان، یک سود نادر در میان حسابهای روبو در زمان بحران تلقی میشود. روبوهایی که استراتژی تخصیص سهام آنها بیشتر به سمتوسوی سهام بینالمللی، سهام با سرمایه کوچک یا ارزشمحور متمایل شده بود، نتوانستند عملکرد مشابهی همچون شرکتهای فوقالذکر کسب کنند. به عنوان مثال، پورتفوی هوشمند شواب در نیمه اول سال به دلیل استراتژیهای سهام بینالمللی و ارزشمحور، ۵/۶ درصد

کاهش یافت.

مزایای استفاده از مشاوران رباتیک

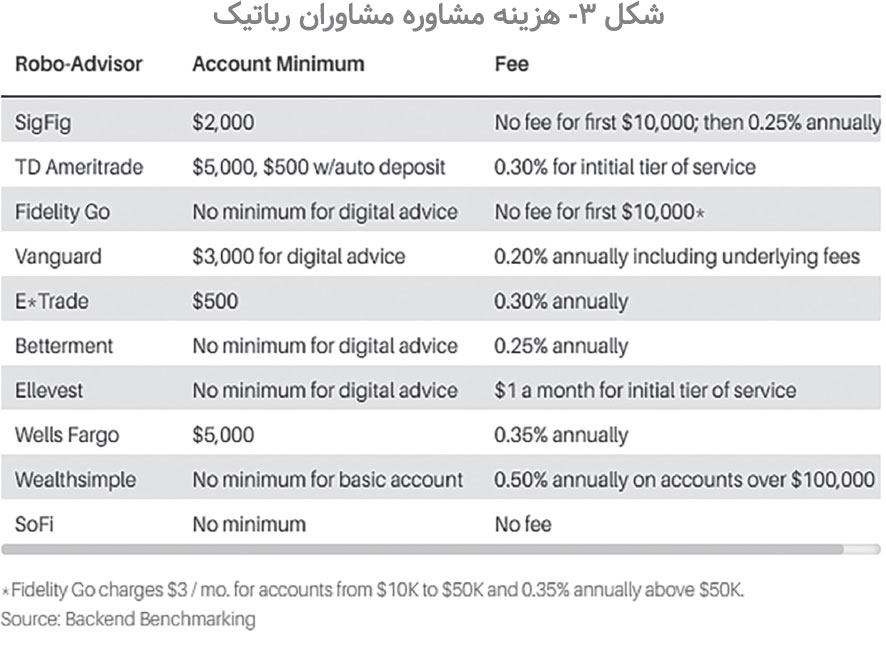

مزیت اصلی مشاوران رباتیک این است که این پلتفرمها جایگزینهای مناسب و کمهزینهای برای مشاوران سنتی مالی و سرمایهگذاری هستند. با حذف نیروی انسانی، پلتفرمهای آنلاین میتوانند خدمات مشابهی را با دریافت کسری از هزینه معمول ارائه دهند. اکثر مشاوران رباتیک هزینه ثابت سالانه ۲/۰درصد تا ۵/۰درصد از کل موجودی حساب مشتری را مطالبه میکنند. این در حالی است که کارمزد مشاوره مالی و سبدگردانی یک برنامهریز مالی انسانی مستقر در یک نهاد مشاوره مالی با نرخ یک تا دو درصد در سال خواهد بود و تحت برخی شرایط از این اعداد بیشتر هم خواهد شد.

مزیت دوم مشاوران رباتیک این است که برخلاف مشاوران انسانی، مشاوران رباتیک همیشه و همهجا در دسترس هستند. تا زمانی که کاربر به اینترنت متصل باشد، تمام ۲۴ ساعت در هفت روز هفته در دسترس خواهند بود. علاوه بر این، شروع به کار و اخذ مشاوره به سرمایه کمتری نیاز دارد، زیرا حداقل دارایی موردنیاز برای ثبتنام برای یک حساب معمولاً بین چند صد تا هزاردلار است (۵۰۰۰ دلار حدود استاندارد در این صنعت است). یکی از محبوبترین مشاوران روبو، شرکت بترمنت است که هیچ حداقل حسابی برای ارائه خدمات استاندارد خود ندارد. در مقابل، مشاوران انسانی معمولاً مشتریانی را که داراییهای قابلسرمایهگذاری کمتر از ۱۰۰هزار دلار دارند نمیپذیرند. آنها به دنبال ثروتمندانی هستند که به انواع خدمات مدیریت ثروت نیاز دارند که بالطبع توانایی پرداخت هزینهها و کارمزدهای بالا را دارند.

مزیت مهم دیگری که این پلتفرمهای آنلاین دارند، کارایی آنهاست. به عنوان مثال، قبل از مشاوران روبو، اگر مشتریان تمایل داشتند معاملهای را انجام دهند، باید با یک مشاور مالی تماس میگرفتند یا به صورت فیزیکی با وی ملاقات میکردند، نیازها، شرایط و اهداف مالی خود را توضیح میدادند، مدارک را تکمیل میکردند و منتظر میماندند تا مشمول خدمات سبدگردانی و مشاوره مالی سرمایهگذاری شوند. اما اکنون، همه این کارها را میتوان با کلیک چند دکمه بهراحتی در خانه انجام داد که کارایی عملکرد این پلتفرمها را نشان میدهد.

یکی از نقایص دریافت مشاوره انسانی، احتمال وجود سوگیری فرد مشاورهدهنده نسبت به مسئله است. حتی شایستهترین مشاوران نیز ممکن است با تعصب ناخودآگاه خود نسبت به یک طبقه دارایی یا حتی یک روش ارزیابی ریسک، نسبت به واقعیت کور شوند. از سوی دیگر، یک مشاور رباتیک مبتنی بر هوش مصنوعی از الگوریتمهای ریاضی برای ارزیابی سرمایهگذار استفاده میکند و همین موضوع استفاده از هوش مصنوعی، رفتار مشاوره رباتیک را بیطرف و عاری از تعصب میکند. بااینحال، قدر مسلم است که مشاوران رایگان، خواه انسان یا ربات، که مدل درآمدی آنها از طریق فروش ربات است و نه اخذ کمیسیون مشاوره مالی، ممکن است کاملاً عاری از تعصب نباشند.

مزیت آخر، جامع بودن خدمات مشاوران رباتیک و ردیابی اولویتهای سرمایهگذاری است. امروزه مشاوران رباتیک خدمات زیادی ارائه میدهند که کل برنامهریزی مالی سرمایهگذاران را بر عهده دارند. این خدمات میتواند شامل خدماتی مانند برنامهریزی بازنشستگی، طرحهای استراتژی مالیاتی و تعادل مجدد سبد سهامی باشد. رباتها میتوانند سبد سرمایهگذاری افراد را مدیریت کنند و در طول مسیر سرمایهگذاری افراد، این اطمینان را فراهم کنند که سرمایهگذاران در راه رسیدن به اهداف سرمایهگذاری خود باقی بمانند. در خصوص ردیابی اولویتهای سرمایهگذاری باید اشاره کرد که مشاور رباتیک اهداف سرمایهگذاری را براساس اطلاعات جمعآوریشده از سرمایهگذار شکل میدهد. در این فرآیند، ربات میتواند اولویتها یا مسئولیتهای مالی سرمایهگذاران را که ممکن است در وهله اول به عللی همچون دنبال کردن اهداف مختلف مالی توسط سرمایهگذار مشخص نباشد آشکار و اعلام کند. هنگامی که حساب کاربری در پلتفرمهای مشاوران رباتیک راهاندازی میشود، ربات مستمراً سرمایهگذار را وادار میکند تا تصمیمات مسئولانهای اتخاذ کند که ممکن است در حال حاضر مهم به نظر نرسند، اما ممکن است در آینده حیاتی باشد. به عنوان مثال، اهداف بلندمدت مانند برنامهریزی بازنشستگی یا اولویتهایی مانند بیمه عمر اغلب توسط سرمایهگذاران جوان نادیده گرفته میشوند.

انواع مشاوران رباتیک

سه عامل برای دستهبندی مشاوران رباتیک وجود دارد که شامل صلاحیت فنی، ساختار درآمدی و دامنه فعالیت آنها میشود.

شایستگی فنی : مشاوران رباتیک به دو دسته اصلی ساده و جامع تقسیم میشوند. مشاوران سادهگرا از روشهای مرسوم ارزیابی سرمایهگذاران برای ارائه سبد سهام استفاده میکنند. سرمایهگذاران بالقوه باید به پرسشنامه مختصری که برای ارزیابی مشخصات ریسک آنها طراحی شده است پاسخ دهند. سپس این دادهها براساس هدف مالی سرمایهگذار برای طراحی سبد سهامی مختص آن فرد، ارزیابی میشوند. دسته دوم، مشاوران جامع، فراتر از سنجش ریسک مرسوم عمل میکنند تا در واقع درک عمیقتری از سرمایهگذار ایجاد کرده و با استفاده از هوش مصنوعی و دادههای بهدستآورده از سرمایهگذار، رفتار ایشان را پیشبینی کنند. در دسته دوم، دادهها به رباتها درباره ارزش خالص واقعی، بدهیهای جاری، الگوهای هزینهکرد سرمایهگذار و رفتار وی در موقعیتها و سناریوهای مختلف مستمراً ورودی اطلاعات خواهند داد تا به کمک هوش مصنوعی، مشاور رباتیک ضمن اینکه دائماً در حال یادگیری و شناخت سرمایهگذار خواهد بود؛ بتواند مناسبترین سرمایهگذاری را برای وی انتخاب کند. به عنوان مثال، شرکت آیاندی ولث از یادگیری ماشینی برای ارائه مشاورههای فوقتخصصی و شخصیشده به کاربران به صورت برخط در زمان واقعی استفاده میکند.

جریان درآمد: درحالیکه برخی از مشاوران رباتیک از طریق اخذ کمیسیون تولید محصول مشاوره مالی، درآمد کسب میکنند، برخی دیگر از سرمایهگذار هزینه مشاوره دریافت میکنند. اولی دارای تضاد منافع است، زیرا میزان درآمد میتواند بر توصیههای مشاور تأثیر بگذارد. دومی عاری از هرگونه تضاد است، زیرا در این حالت مدل درآمدی به سازنده وابسته نیست. هزینه مشاوره میتواند از ۱۰ bps تا ۵۰ bps متغیر باشد، درحالیکه میانگین کمیسیونی که توسط مشاور دریافت میشود ۱۰۰ bps است.

دامنه فعالیت: همچنین مشاوران رباتیک را میتوان براساس دامنه عملکردشان تقسیم کرد. درحالیکه امروزه بیشتر مشاوران رباتیکی که در هند هستند عمدتاً در مورد صندوقهای سرمایهگذاری مشترک مشاوره میدهند، برخی از مشاوران رباتیک دیگر در مورد طبقه وسیعتری از داراییها و محصولات مالی مشاورههای مالی ارائه میکنند.

ردهبندی، خدمات و هزینهها

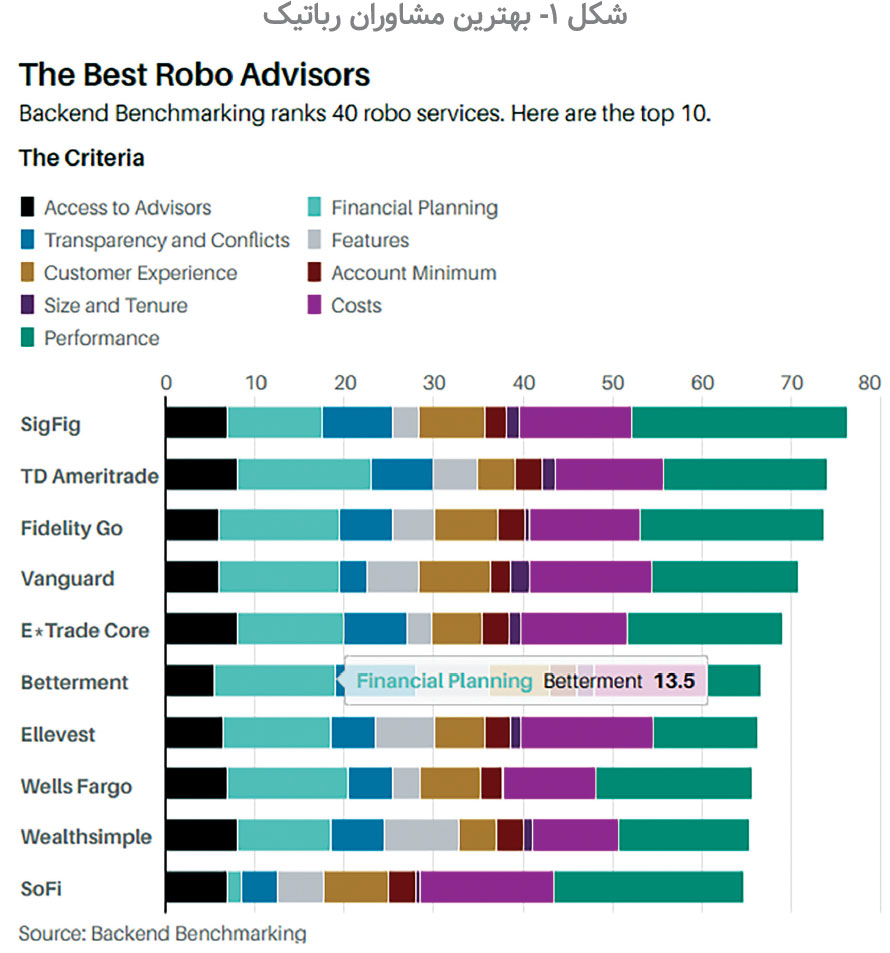

در خلال دهه گذشته استارتآپهای بسیاری با تمرکز بر بهینهسازی سبد سرمایهگذاری شکل گرفتند و امروزه مشاوران رباتیک به خدمتی فراگیر در دنیا و بهخصوص بازارهای مالی غرب تبدیل شده است که توسط بسیاری از بزرگترین شرکتهای وال استریت حمایت میشوند. با شکلگیری کمپینهای تبلیغاتی توسط شرکتهای بزرگ و ایجاد مقبولیت در میان سرمایهگذاران، دنیای مالی شاهد رشد سپردن منابع مالی به این پلتفرمها شد. در پایان سال ۲۰۱۹، داراییهایی که توسط پلتفرمهای مشاوران رباتیک مدیریت میشدند به ۶۳۱ میلیارد دلار رسید که نسبت به عدد ۵۵۸ میلیاردی سال گذشتهاش، افزایش قابلتوجهی یافت. بترمنت، یک مشاور رباتیک ۲۲میلیارد دلاری، ثبتنامهای بیسابقهای را در سهماهه اول ۲۰۲۰ گزارش میدهد که ۲۵ درصد افزایش نسبت به مدت مشابه سال گذشته نشان میدهد، همچنین در مدت مشابه، مشتریان ۲۶ درصد بیشتر اقدام به سپردهگذاری کردهاند تا اینکه از حسابهای روبو برداشت داشته باشند. گزارشها حاکی از این است که اکثر مشتریان در سهماهه اول سال ۲۰۲۰ ضمن سرمایهگذاری در پلتفرمهای روبو، به سبد سهام خود دست نزدند، همچنین سهماهه اول، با وجود پدیدار شدن بحران کرونا، در واقع یکی از فصلهایی بوده که پورتفوی هوشمند شواب که در زمینه مشاوره دیجیتال فعال است، بالاترین افتتاح حساب جدید داشته است. در شکل ۱ مقایسهای بین بهترین مشاوران رباتیک که توسط شرکت بکاند بنچمارکینگ در سال ۲۰۲۰ صورت گرفته آورده شده است.

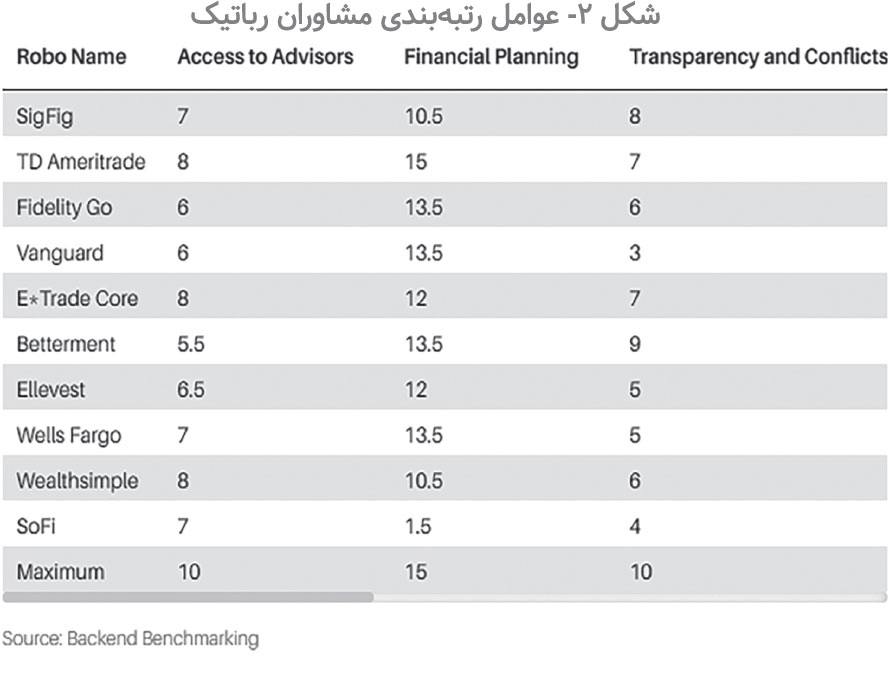

این رتبهبندی بر این اساس است که ۴۵ درصد، عوامل کمی مانند عملکرد و ۵۵ درصد براساس عوامل کیفی مانند برنامهریزی مالی شکل تحقیق و مطالعه شده است. تفکیک کامل آن به شرح شکل ۲ خواهد بود.

شرکت سیگفیگ با بهترین عملکرد نسبت به معیار نرمالشدهاش و بهترین عملکرد تعدیلشده ریسک که با نسبت شارپ اندازهگیری میشود، رتبه اول را در نتایج سال ۲۰۲۰ به خود اختصاص داده است. پورتفوی آن سالانه ۷۱/۴درصد در دو سال و نیم گذشته بازدهی داشته است، درحالیکه میانگین پورتفوی در رتبهبندی فوق عدد ۲۲/۳درصد را نشان میدهد. درحالیکه سیگفیگ فقط ۸۳۵ میلیون دلار دارایی را مستقیماً مدیریت میکند، در پس پرده فناوری این شرکت است که حرف اول را میزند، چرا که فناوری ابزارهای سبدگردانی مورداستفاده این شرکت توسط برنامهریزان مالی در مؤسسات مالی بزرگ، ازجمله بانک سیتزن، یو بی اس، ولز فارگو نیز در حال استفاده است. یکی از خدماتی که شرکتهای روبو میدهند مانند آنچه سیگفیگ در آن برجسته است، نظارت بر حسابهای خارجی است. این شرکت به کاربران این امکان را میدهد تا سبدهای سرمایهگذاری خارجی را به هم مرتبط کنند؛ سپس هوش مصنوعی گزارش آنها را براساس کارمزدهای بالا، ریسک ناهماهنگ یا تنوعبخشی ضعیف سبد ردهبندی و اعلام میکند. مشتریانی که میخواهند داراییهای حسابهای موجود را جابهجا کنند، برخلاف حسابهای نقدی، خدمات برتری نیز بعضاً برای مواردی مانند پیامدهای مالیاتی انتقال حسابهای خارجی و هزینههای تراکنش ارائه میشود و مشتریان داراییها را بر این اساس منتقل میکند. خدمات طلایی این چنینی ۲۵/۰درصد برای حسابهای بیش از دههزار دلار است و عمدتاً خدمات برای حسابهای با سپرده زیر این مبلغ در روبوها رایگان است. در برخی پلتفرمهای مشاوران رباتیک، با توجه به اینکه بسیاری از افراد در طول حرفه خود کارفرماهای متعددی با برنامههای بازنشستگی گوناگونی خواهند داشت، توانایی سیستم در بررسی برنامههای مختلف بازنشستگی مسئلهای کلیدی برای برنامهریزی آتی مشتریان است.

جایگاه دوم در رتبهبندی کلی شرکت تیدی امریترید است که جمعاً ۲۰ میلیارد دلار دارایی را در سه سطح خدمات مالی مدیریت میکند. این سطوح خدمات شامل مدیریت سبد به صورت تمام الکترونیک، دسترسی به سبد ترکیبی انتخابی که ارائه خدمات مالی را برای مشاوران انسانی مهیا میکند و خدمات شخصی که یکی دیگر از خدمات مالی رباتیک برتر این شرکت است میشود. همانطور که مرز بین مشاورههای انسانی و دیجیتال محو میشود، شرکتهایی مانند بترمنت که براساس مدلهای فقط دیجیتالی تأسیس شدهاند، اکنون مشاورههای انسانی نیز ارائه میدهند. درحالیکه مشاوران مالی سنتی این مسئله را دریافتهاند که مشتریانشان بهویژه افراد جوانتر خواهان راحتی و شفافیت دیجیتالی هستند.

شرکت فیدلیتیگو که در سال ۲۰۱۶ راهاندازی شد، به لطف عملکرد قوی و کسب امتیاز بالا در فاکتورهای کیفی و ساختار هزینه، جایگاه سوم را در رتبهبندی روبو سال ۲۰۲۰ به خود اختصاص داده است. اخیراً این شرکت به سمت یک مدل حق عضویت حرکت میکند و برای حسابهایی با موجودی بین ۱۰هزار تا ۵۰هزار دلار ماهانه سه دلار دریافت میکند. حسابهای بیش از ۵۰هزار دلار دارای کارمزد همهجانبه ۳۵/۰درصد هستند و آنهایی که کمتر از ۱۰هزار دلار دارند رایگان هستند. فیدلیتی تنها شرکتی نیست که دارای مدل عضویت است، شرکتهای اکورنز، الوست و شواب نیز خدماتی با هزینه ثابت ارائه میدهند. درحالیکه بسیاری از مشاوران انسانی سالانه یکدرصد کارمزد از سبد تحت مدیریتشان دریافت میکنند، کارمزد رباتها از ۲۵/۰درصد شروع میشوند و برخی خدمات خود را برای سرمایهگذاری اولیه به صورت رایگان ارائه میدهند. (شکل ۳)

در دنیای فینتک، اساساً شرکتها به طور فزایندهای به این سمتوسو رفتهاند که سطوح مختلفی از خدمات را ارائه کنند. سال ۲۰۱۹، شرکت فیدلیتی، سرویس برنامهریزی و مشاوره شخصی خود را که مشابه Fidelity Go است، با افزودن «مربیگری» نامحدود از سوی مشاوران انسانی عرضه کرد. این سرویس دارای حداقل حساب ۲۵۰۰۰ دلاری است و ۵/۰درصد هزینه دارد. شرکت ونگارد، پنج سال پیش با نام تجاری Vanguard Personal Advisor Services وارد میدان رقابت ارائه خدمات مالی روبو شد. این صندوق عظیم، در حال حاضر با ۱۷۲ میلیارد دلار دارایی تا پایان ژوئن ۲۰۲۰، بزرگترین بازیگر عرصه مشاوران روبو است. این سرویس که حداقل ۵۰هزار دلار و ۳/۰ درصد کارمزد دارد، ابتدا برای مشتریان ونگارد طراحی شده بود که به دوران بازنشستگی نزدیک میشدند و میخواستند به سؤالات دقیقتری پاسخ دهند، زمان درخواست بیمه تأمین اجتماعی، نحوه مدیریت هزینههای مراقبتهای بهداشتی و زمان انتقال به درآمد بازنشستگی ازجمله این سؤالات بود. در شرکت ونگارد، میانگین سنی مشتریان حدود ۵۷ سال بوده اما با حرکت به سمت مشاوره دیجیتال، با هدف جذب سرمایهگذاران جوانتر که اهداف رقابتی مانند پسانداز برای بازنشستگی، خرید خانه، ساختن صندوق اضطراری یا پرداخت بدهی دارند، این میانگین بسیار کمتر و جوانتر شده است.

محدودیتهای مشاوران رباتیک

ظهور مشاوران روبو در دنیا، برخی از موانع قدیمی بین دنیای خدمات مالی و مشتریان را از میان برداشته است. در واقع اینکه برنامهریزی مالی صحیح اکنون فقط برای ثروتمندان نیست و همه افراد میتوانند از آن بهرهمند شوند مسئلهای است که سرمایهگذاران خرد را مدیون همین پلتفرمهای آنلاین میکند. بااینحال، بسیاری از کارشناسان در خصوص اینکه این پلتفرمها پاسخگوی نیاز همه باشند، تردید دارند. از طرفی با توجه به نوپا بودن نسبی قابلیتهای تکنولوژیک و حداقل حضور انسانی، مشاوران روبو به دلیل عدم همدلی و پیچیدگی مورد انتقاد قرار گرفتهاند. همچنین منتقدان بر این باورند، این ابزارها برای افرادی با حسابهای کوچک و تجربه سرمایهگذاری محدود، راهکار ابتدایی خوبی هستند، اما برای کسانی که به خدمات پیشرفتهای مانند برنامهریزی املاک، مدیریت پیچیده مالیاتی، مدیریت صندوقهای امانی و برنامهریزی بازنشستگی نیاز دارند، کافی نیستند.

نقد دیگر این است که سرویسهای خودکار یا رباتیک نیز برای مقابله با بحرانهای غیرمنتظره یا موقعیتهای پیشبینینشده مجهز نیستند. به عنوان مثال، اگر والدین یک فرد جوان فوت کنند و آنها ارثی دریافت کنند، مراجعه آنلاین به یک مشاور روبو برای مدیریت پول احتمالاً تصمیم بهینهای نخواهد بود. در واقع مطالعهای که توسط سایت اینوستوپدیا و انجمن برنامهریزی مالی انجام شد، نشان داد که مصرفکنندگان ترکیبی از راهنماییهای انسانی و تکنولوژیک را ترجیح میدهند؛ بهویژه در برهههای سخت زندگی و زمانی که تصمیمهای مالی مترتب به این مواقع افراد را سردرگم میکند، این مسئله پررنگتر میشود. بر اساس این گزارش، ۴۰ درصد از شرکتکنندگان اظهار داشتهاند که هنگام نوسان شدید بازار، با استفاده کردن از یک پلتفرم سرمایهگذاری خودکار احساس راحتی و امنیت نمیکنند.

علاوه بر این، مشاوران روبو با این فرض عمل میکنند که مشتریان اهداف مشخصی دارند و درک روشنی از شرایط مالی خود دارند. اما در واقع، برای خیلی از سرمایهگذاران اینطور نیست. در پاسخ دادن به سؤالاتی مانند «آیا تحمل ریسک شما کم، متوسط یا زیاد است؟» فرض بر این است که کاربر از مفاهیم سرمایهگذاری و پیامدهای واقعی هر گزینهای که انتخاب میکند، دانش اساسی دارد که عمدتاً اینطور نیست.

قوانین مربوط به مشاوران رباتیک

مشاوران رباتیک مالی دارای وضعیت حقوقی مشابه مشاوران انسانی هستند. این پلتفرمها برای ارائه مشاوره و درآمدزایی ابتدا به ساکن باید در کمیسیون بورس و اوراق بهادار ایالات متحده ثبتنام کنند، بنابراین مشمول قوانین و مقررات اوراق بهادار مشابه با دیگر نهادهای مالی هستند. نام رسمی این پلتفرمها از منظر حقوقی سازمان بورس امریکا «مشاور سرمایهگذاری ثبت شده» یا به اختصار RIA است. اکثر مشاوران رباتیک نیز اعضای رگولاتور مستقل امریکایی به نام سازمان تنظیم مقررات مالی صنعت مالی هستند. سرمایهگذاران میتوانند از مرجع بروکرچک برای تحقیق در مورد مشاوران روبو به همان روشی که یک مشاور انسانی را بررسی میکنند، استفاده کنند. داراییهایی که توسط مشاوران روبو سبدگردانی و مدیریت میشوند توسط شرکت بیمه سپرده فدرال (FDIC) بیمه نیستند. علت این مسئله این بوده که دارایی روبوها (برخلاف سپردههای بانکی که مشمول بیمه هستند) اوراق بهاداری هستند که برای اهداف سرمایهگذاری نگهداری میشوند. بااینحال، این لزوماً به این معنی نیست که مشتریان محافظت نمیشوند، زیرا راههای زیادی وجود دارد که نهاد مالی ارائهدهنده خدمت میتواند داراییها را بیمه کند. به عنوان مثال داراییهای ولثفرانت، یکی از بزرگترین مشاوران روبو در ایالات متحده، توسط شرکت حفاظت از سرمایهگذاران اوراق بهادار (SIPC) بیمه شده است.

جمعبندی

طی دهه گذشته استارتآپهای بسیاری با تمرکز بر بهینهسازی سبد سرمایهگذاری شکل گرفتند و امروزه مشاوران رباتیک به خدمتی فراگیر در دنیا و علیالخصوص بازارهای مالی دنیا تبدیل شده است که توسط بسیاری از بزرگترین شرکتهای وال استریت حمایت میشوند. بحران مالی متأثر از همهگیری کرونا نیز نشان داد که هوش مصنوعی مالی، در مواردی بهتر از هوش افراد و مدیران سرمایهگذاری و سبدها میتواند عمل کند. به نظر میرسد در آیندهای نهچندان دور مشاوران رباتیک نقش مهمی در صنعت مالی و مدیریت ثروت در دنیا ایفا کنند. در ایران نیز با اقبال مردم به سمت بازارهای مالی از سال ۱۳۹۸ به بعد، عده کثیری بدون دانش مالی لازم وارد بازار سرمایه شدند. با توجه به اینکه مفاهیم سرمایهگذاری غیرمستقیم، استفاده از صندوقهای سرمایهگذاری و حتی سبدگردانی برای بسیاری از سرمایهگذاران ایرانی مفاهیمی غریب به نظر میآید، لزوم آموزش و فرهنگسازی برای سوق دادن ذائقه سرمایهگذارانی که مجهز به دانش و تجربه لازم حضور فعال در بازارهای مالی نیستند بیش از پیش احساس میشود، این موضوع اگر همراه با استفاده از هوش مصنوعی و ارائه خدمات آنلاین شود، میتوانند ثمرات اشارهشده در این مقاله را بیش از پیش برای سرمایهگذاران ایرانی به همراه آورد. بنابراین به نظر میرسد گام اول به سمت داشتن پتلفرمهای مشاوران رباتیک مالی در ایران، آموزش و فرهنگسازی در خصوص آشنا کردن سرمایهگذاران با مدیریت دارایی، سبدگردانی و مشاورههای مالی است. با جذب مخاطب به این مفاهیم و بهرهمندی ایشان از ثمرات ارائه خدمات مشاورهای مالی حرفهای، میتوان پلتفرمهای آنلاین را نیز به جامعه هدف معرفی کرد تا سرمایههای خرد نیز به این سمتوسو کشیده شده و با مدیریت حرفهای دارائها چه توسط افراد حرفهای یا مشاوران رباتیک، رفتارهای گلهای و هیجانی کمتری نیز در بازار شاهد باشیم. از سوی دیگر نهادهای متولی ازجمله سازمان بورس به عنوان متولی باید زمینه را به لحاظ ایجاد زیرساختها برای اینگونه شرکتهای تکنولوژیمحور فراهم کند و قوانین و مقررات تسهیلکننده در این زمینه را تصویب و سیاستهای تشویقی برای حضور گسترده شرکتهای دانشمحور و مبتنی بر فناوری در بازار سرمایه را فراهم کند.

- محمد مهدی مومنزاده -دانشجوی دکترای حسابداری، دانشگاه تهران

مهسا بناکار-دکترای مدیریت مالی، دانشگاه آزاد اسلامی واحد علوم و تحقیقات - محمدجواد فریادرس -دانشجوی دکترای مالی، دانشگاه شهید بهشتی

* منابع

۱- https://www.investopedia.com/terms/r/roboadvisor-roboadviser.asp.

۲- https://www.cnbc.com/select/best-robo-advisors.

۳-https://www.barrons.com/articles/the-best-robo-advisors-for-۲۰۲۰-according-to-barrons-exclusive-ranking-۵۱۵۹۶۲۴۳۹۶۰.

۴-https://www.forbes.com/advisor/in/investing/what-is-a-robo-advisor-and-how-does-it work.

نظر شما