به گزارش صدای بورس، در اکثر کشورهای دنیا، مالیات نقش محوری را در تأمین مخارج دولتها دارد و مالیات باعث توزیع عادلانه ثروت در کشور میشود. این در حالی است که «نبود بانک اطلاعاتی جامع از فعالان اقتصادی در نظام حکمرانی»، «بسنده کردن سازمان امور مالیاتی به استفاده از روشهای سنتی برای اخذ مالیات در سالهای گذشته» و «در نظر گرفتن معافیتهای بیحساب و کتاب و استثنائات فراوان» موجب آن شده است که «مالیات» در ایران از جایگاه واقعی خود فاصله بگیرد.

فرار مالیاتی یا همان شکاف مالیاتی گسترده در اقتصاد ایران بیش از هر عامل دیگری ناشی از رونق اقتصاد زیرزمینی است، در واقع از آنجایی که اطلاعات مربوط به اقتصاد زیرزمینی کشور ثبت نمیشود، عملاً امکان دریافت مالیات با روشهای سنتی وجود ندارد.

گزارش پژوهشکده مالیاتی کشور حجم اقتصاد غیررسمی ایران را معادل ۲۵ درصد تولید ناخالص داخلی عنوان کرده است، البته این نرخ در سالیان دور ۱۸ درصد بوده و تحتتأثیر تحریمهای غرب و عدم شفافیت بخشهای اقتصادی، رشد داشته است.

بیشتر بخوانید:توضیح نایب رییس اتاق اصناف درباره جزییات طرح مالیات از کارتخوانها

آیا هوشمندسازی نظام مالیاتی قادر به کاهش رونق اقتصاد زیرزمینی خواهد شد؟

هرچند راهکار اصلی و مؤثر مقابله با قاچاق کالا «افزایش تعامل میان دستگاهها» و «تکمیل سامانههای نظارتی رصد جریان کالا» بهمنظور ایجاد زیرساختهای لازم برای تفکیک کالای قاچاق از کالای اصیل است اما از سوی دیگر، تغییر شیوه مالیات ستانی از یک نظام سنتی به یک نظام هوشمند و دادهمحور نیز سبب افزایش شفافیت در این حوزه خواهد شد. در چنین شرایطی ضمن کاهش فرار مالیاتی، هزینه تأمین کالای قاچاق نیز افزایش مییابد.

این در حالی است که از سالهای گذشته تاکنون ذینفعان کالای قاچاق زیر سایه عدم پرداخت مالیات و حقوق دولتی در یک نبرد نابرابر با تولیدکنندگان بخش قابلتوجهی از بازار را به تسخیر خود درآوردند. از سوی دیگر در ایران برخی از افراد باوجود اینکه در نظام مالیاتی کشور دارای پرونده هستند به سبب «کتمان درآمد»، «ارائه اطلاعات غلط» و «بهرهگیری از حسابهای اجارهای» از پرداخت مالیات فرار میکنند که این امر تحتتأثیر شیوه سنتی اخذ مالیات بوده است و بهمانند اقتصاد زیرزمینی به عوامل خارج از سیستم مالیاتی مربوط نیست.

از منظر کارشناسان اقتصادی، «قوانین نامناسب در حوزههای کار، تأمین اجتماعی و شهرداریها»، «فضای نامناسب کسبوکار»، «محدودیت واردات و صادرات»، «فساد در سیستم اداری» و «خوداشتغالی» از مهمترین عوامل فرار مالیاتی شناخته میشوند؛ از همین رو، بهبود فضای کسبوکار، شناسایی و ثبتنام فعالان بخش غیررسمی از طریق تقویت واحدیابی مالیاتی، تسهیل تبادل خودکار اطلاعات با دستگاهها بهعنوان راهکارهای اصلی کاهش حجم اقتصاد زیرزمینی و فرار مالیاتی عنوان شده است.

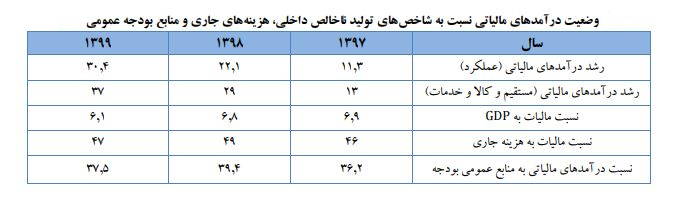

نسبت مالیات به تولید ناخالص داخلی، ۶.۱ درصد

در سال ۱۳۹۹ معادل ۱۰۷ درصد از اهداف بودجه کشور در بخش درآمدهای مالیاتی محقق شده است، همچنین کل درآمدهای مالیاتی کشور بر اساس اعلام نظر پژوهشکده مالیاتی در سال ۱۳۹۹ برابر با ۲,۱۰۸ هزار میلیارد ریال بوده که نسبت به سال ۱۳۹۸ رشد ۳۰ درصدی داشته است و در زمینه تحقق درآمد مالیاتی عملکرد دولت گذشته قابلقبول بوده است.

از سوی دیگر نسبت مالیات به تولید ناخالص داخلی برابر با ۶.۱ درصد بوده است و همین یک شاخص نشاندهنده ضعف در سیستم مالیاتی کشور بوده است، بر اساس برنامه ششم توسعه، نسبت مالیات به تولید ناخالص داخلی باید به ۱۰ درصد افزایش پیدا کند و با وجود تمدید دو ساله برنامه ششم توسعه، هنوز فاصله بسیاری وجود دارد.

درواقع باوجوداینکه تحقق درآمدهای مالیاتی نسبت به بودجه قابلقبول بوده است، اما دولت و مجلس نسبت به هدف مالیاتی برنامه ششم توسعه بیتوجه بوده و نمیتوان عملکرد قابلقبولی در خصوص مالیات ستانی متصور بود.

قانون پایانههای فروشگاهی کلید تحقق هدف مالیاتی برنامه ششم توسعه

همانطور که گفته شد، یکی از اهداف برنامه ششم توسعه، افزایش نسبت مالیات به تولید ناخالص داخلی بود و اگر دولت گذشته عزم جدی برای اجرای قانون پایانههای فروشگاه و سامانه مؤدیان داشت و تکالیف قانونی را در موعد مقرر انجام میداد، فاصله چندانی با نسبت ۱۰ درصدی این شاخص وجود نداشت.

بر اساس این قانون که در آبان ۱۳۹۸ مصوب شد، شیوه اخذ مالیات از سنتی به هوشمند تغییر خواهد کرد و در مدت ۱۵ ماه باید اجرای آن آغاز شود، با وجود گذشت ۳۲ ماه از زمان تصویب این قانون، هنوز اجرایی نشده است اما اظهارات مقامات سازمان امور مالیاتی حکایت از اقدامات قابلتوجه و پیشرفت در روند پیادهسازی سامانه مودیان دارد.

بهعبارتدیگر هنوز بسیاری از مؤدیان مالیاتی شناسایی نشده و اصلاً در مرحله بررسی عملکرد و پرداخت مالیات قرار نگرفتهاند، از سوی دیگر برخی از مشاغل با وجود نصب دستگاه pos، بعضاً هزینه را بهصورت وجه نقد یا در قالب واریز بهحساب دریافت میکنند و عملاً در شیوه سنتی مالیاتی امکان رصد و اخذ مالیات وجود ندارد.

بر اساس قانون پایانههای فروشگاهی،تمام دستگاههای pos باید دارای یک پرونده مالیاتی باشند، البته دستگاههای pos خیریهها و هیئتهای مذهبی نیز باید بهصورت دقیق شناسایی شوند و از سایر دستگاهها جدا شوند.

محاسبه مالیات بر اساس کارتخوان، درست یا غلط؟!

بنا بر اظهارات مسئولان سازمان امور مالیاتی برای محاسبه مالیات مشاغل ۱۴۰۰، برای نخستینبار در کنار اظهارنامه مؤدیان، اطلاعات مربوط به فعالیت کارتخوانها و درگاههای بانکی نیز ملاک عمل قرار میگیرد که قاعدتاً اقدام تحسینبرانگیزی در راستای هوشمندسازی نظام مالیاتی محسوب میشود.

البته باید به این نکته هم اشاره کرد، برای یک فعال اقتصادی خصوصاً اصناف خرد، لازم است هزینههای مالیاتی در کنار سایر شرایط کسبوکار حتیالامکان پیشبینی پذیر باشد؛ در نتیجه سازمان امور مالیاتی باید تسهیلات و تخفیفاتی برای آنها در نظر بگیرد تا شرایط خود را بر اساس آن منطبق کنند. بهعبارتدیگر معمولاً کسبه درگذشته مالیات خود را درصدی بالاتر از میزان پرداختی در سال گذشته در نظر میگرفتند اما هوشمندسازی اخذ مالیات و دسترسی سازمان امور مالیاتی از اطلاعات مربوط به گردش مالی کارتخوانها، ممکن است باعث شود مالیات بالاتری برای شخص در نظر گرفته شود و بدینترتیب محاسبات آنها را دچار اشکال کند.

به گزارش مهر ،همچنین سازمان امور مالیاتی باید این ملاحظه را برای اصناف در نظر بگیرد و با تدابیر خود مانع از شکلگیری رویکرد منفی به هوشمندسازی نظام مالیات شود. اتفاقی که هرچند میتوانست زودتر صورت گیرد اما در مالیات مشاغل ۱۴۰۰ انجام شد و تسهیلات و تخفیفات گستردهای برای مشاغل در نظر گرفته شد.

نظر شما