یکی از وجوه اصلی سیاستهای ارزی و تجاری کشور پس از خروج دولت پیشین آمریکا از برجام و بازگشت مجدد تحریمهای اقتصادی، سیاست تخصیص ارز ترجیحی به نرخ ثابت ۴۲۰۰۰ ریال بوده است که ازجمله اهداف اصلی این سیاست، مدیریت قیمت کالاهای اساسی و اطمینان از حفظ قدرت خرید خانوار بوده است. اما سیاست مذکور نهتنها در دستیابی به اهداف پیشبینیشده چندان موفق نبود، بلکه زمینهساز بروز مشکلات جدید شد که از آن جمله میتوان به توزیع رانت، ایجاد مازاد واردات و کاهش تولیدات داخلی اشاره کرد.

اما مسئله اصلی زمانی بروز کرد که از یکسو افت شدید درآمدهای حاصل از صادرات نفتی موجب کاهش منابع ارزی قابلتخصیص با نرخ ترجیحی ۴۲۰۰تومانی شد و از سوی دیگر، رشد شدید قیمتهای جهانی کالاهای اساسی (تحتتأثیر افزایش تقاضا پس از پاندمی کرونا و نیز جنگ روسیه و اوکراین) موجب شد تا منابع ارزی موردنیاز برای واردات کالای اساسی جهش قابلتوجهی پیدا کند. بدین ترتیب ناترازی در منابع و مصارف ارز ترجیحی موجب شد تا در مقاطعی، بانک مرکزی برای تأمین ارز موردنیاز واردات کالای اساسی، اقدام به خرید ارز از سامانه نیما (با نرخ بسیار بالاتر از ۴۲۰۰ تومان) و تخصیص آن با نرخ ۴۲۰۰ تومان کند. نتیجه این امر، فشار مضاعف بر متغیرهای پولی و بروز آثار تورمی سیاست مذکور بود. در نهایت، توقف مذاکرات هستهای از اسفند سال ۱۴۰۰ و چشمانداز مبهم آن، دولت را متقاعد کرد تا نسبت به ادامه سیاست تخصیص ارز ترجیحی تجدیدنظر کند.

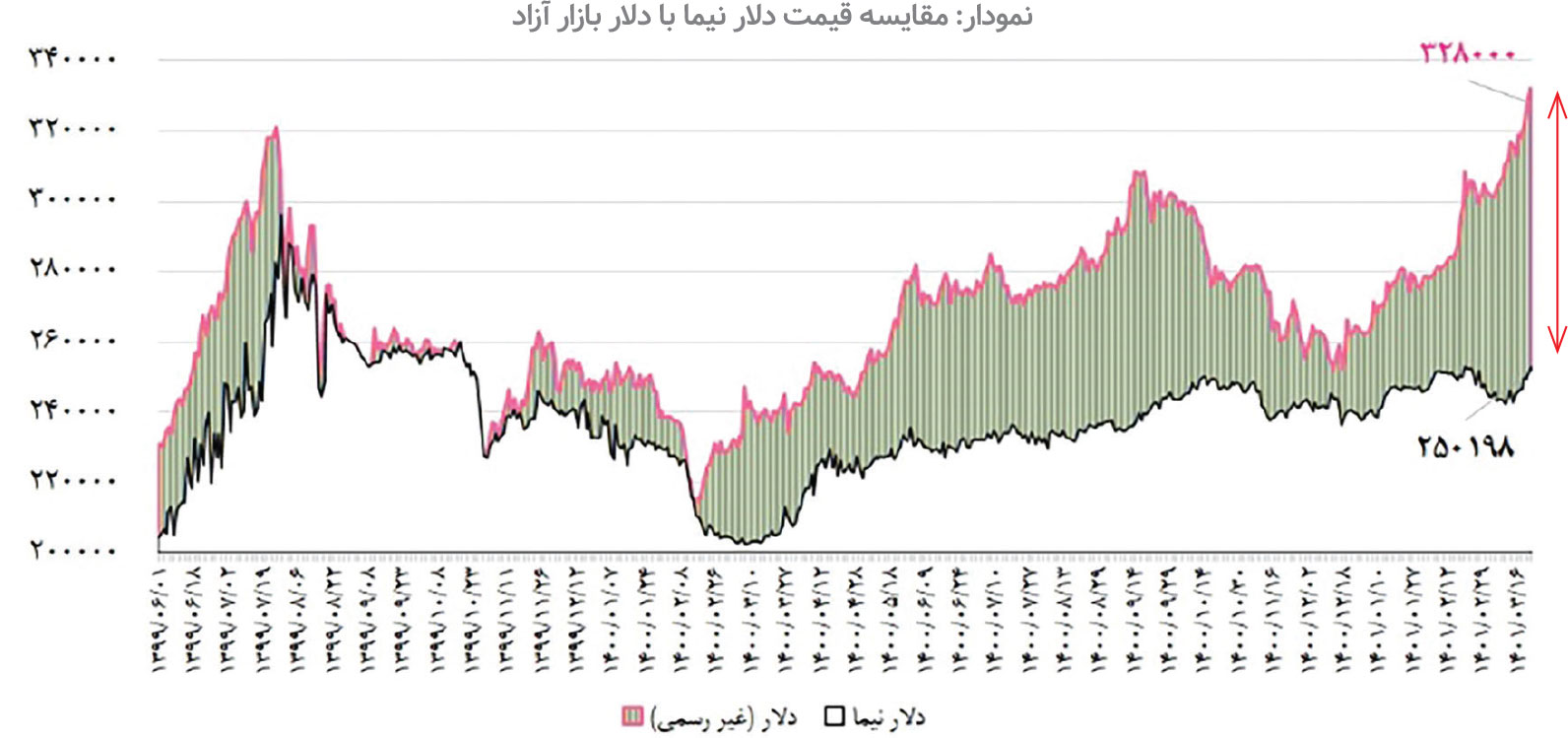

اما اعلام حذف ارز ترجیحی و پرداخت یارانه نقدی به خانوار در اواخر اردیبهشت، در کنار عوامل دیگری همچون توقف سهماهه مذاکرات بازگشت به برجام، تصویب قطعنامه انتقادی علیه برنامه هستهای ایران در شورای حکام آژانس بینالمللی انرژی اتمی و نیز انتشار گزارشهایی در خصوص اینکه روسیه در حال تصاحب بازارهای صادرات نفت ایران بوده و صادرات نفت خام و فرآوردههای ایران با کاهش قابلتوجه تقاضا و قیمت روبهرو شده است، موج جدیدی از انتظارات تورمی را ایجاد کرد که نتیجه آن جهش نرخ ارز در بازار غیررسمی بود. اما برخلاف روند افزایشی نرخ ارز در بازار آزاد، نرخ سامانه نیما در ماههای اخیر از ثبات نسبی برخوردار بوده است و از زمان توقف مذاکرات وین در بیستم اسفندماه تاکنون تقریباً ثابت بوده است.

رئیسکل بانک مرکزی، رشد قابلتوجه عرضه ارز در سامانه نیما در ماههای اخیر را دلیل اصلی تعادل عرضه و تقاضا در این سامانه و در نتیجه ثبات نرخ ارز نیمایی دانسته است. بااینحال، رشد کمتر نرخ ارز در سامانه نیما نسبت به بازار غیررسمی، موجب شده است تا شکاف این دو نرخ در حال حاضر به بیش از ۳۰ درصد برسد که بالاترین میزان در بیش از ۲۰ ماه گذشته است. این در حالی است که اختلاف نرخ دلار در بازار آزاد و نرخ نیما در بازه سهساله، به صورت میانگین در حدود ۱۰ درصد بوده است. این مسئله موجب شده است تا انتقاداتی نسبت به تکرار تجربه ارز چندنرخی در اقتصاد ایران و آثار زیانبار آن که متفاوت از سیاست تخصیص ارز ترجیحی نیست مطرح شود.

ابتدا لازم است تا منشأ تفاوت ایجادشده در نرخ دلار آزاد و نرخ نیما روشن شود. در حالی که به نظر میرسد بانک مرکزی نقش مهمی در تثبیت نرخ ارز در سامانه نیما داشته است، اما دو عامل مهم دیگر را نیز میتوان برای این امر معرفی کرد. اول اینکه رشد قابلتوجه درآمدهای صادراتی برخی صنایع همچون پتروشیمی (به عنوان بازیگران اصلی بازار نیما) عامل مهمی در تقویت عرضه ارز در این سامانه بوده است. دوم اینکه، حذف تخصیص ارز ترجیحی برای واردات کالاهای اساسی و فروش درآمدهای ارزی حاصل از صادرات نفتی به نرخ ETS، موجب شده است تا بخشی از تقاضای وارداتی که با نرخهای جدید دارای توجیه اقتصادی نیستند (همانگونه که اشاره شد، تخصیص ارز ترجیحی موجب مازاد واردات برخی از کالاها شده بود) از چرخه مبادلات خارج شده و تراز منابع و مصارف ارزی قدری بهبود یابد.

اما نکته مهمتر آن است که نرخ دلار نیما از آذرماه سال گذشته تاکنون در کانال ۲۴ تا ۲۵ هزار تومان تثبیت شده است و ظاهراً بانک مرکزی به دنبال حفظ آن در محدوده مذکور است. این در حالی است که شاخص قیمت مصرفکننده در بازه مذکور بیش از ۱۵ درصد رشد داشته است و چشمانداز تورمی کشور در ماههای آتی نیز متفاوت از گذشته به نظر نمیرسد. نرخ بالای تورم ماهانه طی چند ماه گذشته همراه با ثبات نرخ ارز نیمایی، بهتدریج از مزیت رقابتی کالاهای صادراتی ایرانی میکاهد و تداوم این روند بر توسعه صادرات اثر منفی خواهد گذاشت. تداوم روند تثبیت نرخ ارز نیمایی با وجود نرخهای تورم چند دهدرصدی در اقتصاد کشور، موجب افت قابلتوجه نرخ ارز مؤثر حقیقی، از بین رفتن قدرت رقابت صادرکنندگان و کاهش صادرات غیرنفتی، کاهش انگیزه بازگشت ارز صادراتی، گسترش بیرویه واردات، تشدید جریان خروج سرمایه، تعمیق رکود، توزیع رانت و در نهایت جهش مجدد نرخ ارز در زمان بروز شوک خارجی جدید به درآمدهای ارزی خواهد شد.

بااینحال، فارغ از دلایل به وجود آورنده شکاف موجود، میتوان پیامدهای این امر را بررسی کرد و در جستوجوی راهکار احتمالی بود. بدیهی است که اختلاف قابلتوجه فعلی در نرخ دلار بازار آزاد و نرخ نیما، همان مشکلاتی را به دنبال خواهد داشت که در خصوص ارز ترجیحی مطرح میشد. بیشاظهاری واردات، کماظهاری در صادرات و استفاده از روشهای مختلف برای دور زدن رفع تعهد ارزی و خروج بخشی از ارزهای صادرات غیرنفتی از چرخه مبادلات رسمی، در کنار ایجاد رانت برای واردکنندگانی که محصول نهایی خود را براساس نرخ دلار در بازار آزاد به فروش میرسانند، ازجمله این مسائل هستند. از اینرو توصیه میشود که دولت با اصلاح سیاستهای بودجهای و پولی از میزان تورم بکاهد و از سوی دیگر نیز مانع از سرکوب نرخ ارز نیمایی شود.

بااینحال باید به این نکته نیز توجه کرد که نمیتوان از نرخ ارز بازار غیررسمی نیز به عنوان نرخ ارز معیار یاد کرد. به عبارت دیگر، نباید از سیاستگذار انتظار داشت که نرخ ارز مبادلاتی در سامانه نیما را براساس نرخ ارز بازار آزاد تنظیم کند. با توجه به حجم بسیار کوچکتر مبادلات ارزی در بازار غیررسمی نسبت به سامانه نیما و نیز تفاوت کارکرد ارزهای مبادلاتی در بازار غیررسمی، وجود مقداری اختلاف بین دو نرخ مذکور بسیار طبیعی است. به عنوان مثال، به گزارش بانک مرکزی، میزان تأمین ارز نیمایی برای واردات در سالهای ۱۳۹۹ و ۱۴۰۰ به ترتیب برابر با ۵/۳۶ و ۵۷ میلیارد دلار بوده است که قابلمقایسه با حجم مبادلات ارزی در بازار غیررسمی نیست. از سوی دیگر، بخشی از تقاضای ارز در بازار غیررسمی، به منظور تأمین ارز برای واردات کالاهای قاچاق، مهاجرت، خروج سرمایه و حتی تقاضای احتیاطی از سوی افراد با هدف حفظ ارزش دارایی صورت میگیرد و بدیهی است که نرخ ارز مبادلاتی برای این اهداف، بالاتر از نرخ ارز مورداستفاده برای تجارت و بازرگانی خارجی خواهد بود.

محاسبات مربوط به برآورد نرخ ارز بنیادی براساس نظریههای مختلف مانند نظریه برابری قدرت خرید یا مدل پولی تعیین نرخ ارز نیز بیانگر آن است که نرخ دلار تعادلی بلندمدت در حال حاضر در محدوده ۲۵ تا ۲۸ هزار تومان قرار دارد. گرچه بایستی به این نکته توجه شود که چشمانداز تورمی اقتصاد ایران و اختلاف قابلتوجه موردانتظار در تورم ایران و تورم شرکای خارجی کشورمان، موجب میشود تا نرخ ارز مبادلاتی در سطح بالاتر از رقم بنیادین برآمده از نظریههای متعارف اقتصادی به تعادل برسد.

نکته مهم دیگر آنکه براساس برآوردهای اولیه، به نظر میرسد که تصویر تراز پرداختهای خارجی کشور در سال ۱۴۰۱ متفاوت از سالهای اخیر خواهد بود. رشد قیمت جهانی نفت، تحتتأثیر بهبود اقتصاد جهانی در دوران پساکرونا و نیز حمله روسیه به اوکراین، در کنار رشد حجم صادرات نفتی ایران (حتی بدون بازگشت احتمالی به توافق برجام) موجب رشد شدید ارزش صادرات نفتی کشور در سال جاری خواهد شد. گرچه رشد واردات خدمات به دلیل کنترل پاندمی کرونا و نیز تداوم خروج سرمایه از کشور، بخشی از مازاد مثبت مذکور را مصرف خواهد کرد، اما در مجموع، به نظر میرسد تراز پرداختهای خارجی کشور در سال ۱۴۰۱ با مازاد همراه باشد. به عبارت دیگر، دولت در سال جاری از توان کافی برای سرکوب نرخ ارز در بازار آزاد و بهویژه سامانه نیما برخوردار خواهد بود. این در حالی است که همانگونه که قبلاً بیان شد، در حال حاضر نرخ دلار در سامانه نیما در سطح پایینتر از نرخ برآمده از برابری قدرت خرید بوده و در صورتی که سیاستگذار به اتکای درآمدهای نفتی، مجدداً اقدام به تثبیت نرخ دلار در سطوح کنونی کند، موجب خروج بازار ارز از تعادل و تکرار تجربیات گذشته خواهد شد.

در مجموع به نظر میرسد دولت برای جلوگیری از تکرار تجربههای ناموفق گذشته و حرکت به سمت ثبات اقتصادی که نخستین پیشنیاز شکلگیری سرمایهگذاری و تحقق رشد اقتصادی است، بایستی به دنبال آزادسازی نرخ ارز براساس واقعیات موجود اقتصادی باشد. از اینرو، سیاست ارزی کشور صرفاً بایستی در جهت اهداف سهگانه شامل «ثباتبخشی به بازار ارز و پیشبینیپذیری نرخ ارز»، «ممانعت از بروز ناترازی در اثر مدیریت نرخ ارز» و «عدمکاهش ذخایر ارزی بانک مرکزی» طراحی و اجرا شود و اهداف مهم دیگری مانند حمایت از قدرت خرید خانوار، حمایت از بنگاههای تولیدی، اولویتبندی و مدیریت واردات، در چارچوب سیاستهای رفاهی یا سیاستهای تجاری دولت برنامهریزی و پیگیری شود. چرا که استفاده از ابزارهای سیاست ارزی برای سیاستهای تجاری یا برنامههای رفاهی، منجر به ناکارایی و انحراف سیاست ارزی خواهد شد.

ازجمله نتایج چنین سیاستی، پیشبینیپذیری نرخ ارز و ثباتبخشی به بازار، کاهش زمینه شوکهای ارزی و بحران سوداگری، افزایش انگیزه صادرات کالا و بازگشت ارز، کاهش مصارف ارزی، کاهش زمینههای اخلال در بازار کالا و افزایش شفافیت و سلامت در اقتصاد خواهد بود.

مهدی مهرانفر -پژوهشگر اقتصاد

نظر شما